Contoh soal wacc – Pernahkah Anda bertanya-tanya bagaimana perusahaan menentukan biaya untuk mendapatkan dana yang dibutuhkan untuk menjalankan bisnisnya? Salah satu konsep penting yang digunakan adalah Weighted Average Cost of Capital (WACC), atau biaya modal rata-rata tertimbang. Sederhananya, WACC adalah biaya rata-rata yang harus dibayarkan perusahaan untuk semua sumber pendanaan, baik itu hutang maupun ekuitas.

Dalam dunia bisnis, WACC menjadi alat yang sangat penting untuk mengevaluasi proyek investasi dan menentukan strategi pengambilan keputusan. WACC dapat membantu perusahaan untuk memilih proyek yang memberikan keuntungan yang lebih besar dibandingkan dengan biaya modal yang harus dikeluarkan. Dengan memahami konsep WACC, Anda dapat melihat bagaimana perusahaan mengelola sumber dayanya secara efektif dan memaksimalkan nilai bagi para pemegang saham.

Pengertian WACC: Contoh Soal Wacc

Ketika perusahaan ingin memulai proyek baru, mereka harus mempertimbangkan biaya yang dibutuhkan untuk mendanai proyek tersebut. Biaya ini biasanya berasal dari berbagai sumber, seperti pinjaman bank, penerbitan saham, atau keuntungan yang ditahan. Weighted Average Cost of Capital (WACC) adalah cara untuk menghitung biaya rata-rata dari semua sumber dana yang digunakan perusahaan. Sederhananya, WACC adalah biaya rata-rata yang harus dibayarkan perusahaan untuk mendapatkan dana.

Cara Menghitung WACC

WACC dihitung dengan mengalikan biaya setiap sumber dana dengan proporsi dana tersebut dalam struktur modal perusahaan, lalu menjumlahkannya. Rumusnya adalah:

WACC = (E/V) * Ke + (D/V) * Kd * (1 – T)

Keterangan:

- E = Nilai pasar ekuitas

- D = Nilai pasar hutang

- V = Total nilai pasar (E + D)

- Ke = Biaya modal ekuitas

- Kd = Biaya modal hutang

- T = Tarif pajak

Contoh Kasus Penggunaan WACC

Misalnya, perusahaan A ingin membangun pabrik baru. Perusahaan A memiliki struktur modal yang terdiri dari 60% ekuitas dan 40% hutang. Biaya modal ekuitas perusahaan A adalah 10%, biaya modal hutang adalah 5%, dan tarif pajaknya adalah 25%. Dengan menggunakan rumus WACC, kita dapat menghitung biaya rata-rata dana yang dibutuhkan perusahaan A untuk membangun pabrik baru:

WACC = (0.6 * 10%) + (0.4 * 5% * (1 – 25%)) = 7%

Artinya, perusahaan A harus membayar rata-rata 7% untuk setiap rupiah yang digunakan untuk membangun pabrik baru.

Kegunaan WACC dalam Pengambilan Keputusan Bisnis

WACC merupakan alat yang penting dalam pengambilan keputusan bisnis. Berikut beberapa kegunaannya:

- Evaluasi proyek: WACC digunakan sebagai discount rate dalam analisis nilai sekarang bersih (NPV) dan internal rate of return (IRR). Jika NPV proyek lebih besar dari nol atau IRR lebih besar dari WACC, proyek tersebut dianggap menguntungkan dan layak untuk dijalankan.

- Membuat keputusan investasi: WACC dapat membantu perusahaan dalam memutuskan apakah akan berinvestasi pada proyek baru atau tidak. Jika biaya proyek lebih tinggi dari WACC, maka proyek tersebut mungkin tidak layak untuk dijalankan.

- Menentukan strategi pendanaan: WACC dapat membantu perusahaan dalam menentukan strategi pendanaan yang paling efisien. Perusahaan dapat memilih sumber dana yang memiliki biaya terendah untuk meminimalkan biaya total pendanaan.

Komponen WACC

WACC atau Weighted Average Cost of Capital merupakan biaya rata-rata tertimbang dari semua sumber modal yang digunakan oleh suatu perusahaan. WACC mencerminkan biaya total yang harus dibayarkan perusahaan untuk mendanai operasinya.

Contoh soal WACC seringkali melibatkan perhitungan biaya modal, yang melibatkan berbagai komponen seperti biaya hutang dan biaya ekuitas. Nah, dalam menghitung biaya modal, kita bisa menggunakan analisis common size untuk membandingkan struktur keuangan perusahaan dengan perusahaan lain di industri yang sama.

Ingin tahu lebih lanjut tentang contoh soal dan jawaban analisis common size? Yuk, cek contoh soal dan jawaban analisis common size ini. Setelah memahami analisis common size, kita bisa kembali ke contoh soal WACC dan menerapkannya dalam perhitungan biaya modal.

WACC merupakan metrik penting dalam pengambilan keputusan keuangan, seperti mengevaluasi proyek investasi, menetapkan target pengembalian, dan mengukur kinerja perusahaan. WACC yang rendah menunjukkan bahwa perusahaan dapat mendanai operasinya dengan biaya yang lebih rendah, yang menguntungkan bagi profitabilitas perusahaan.

Komponen WACC

WACC terdiri dari beberapa komponen utama, yaitu:

- Biaya Hutang (Cost of Debt)

- Biaya Ekuitas (Cost of Equity)

- Proporsi Hutang (Debt Proportion)

- Proporsi Ekuitas (Equity Proportion)

Biaya Hutang (Cost of Debt)

Biaya hutang adalah biaya yang harus dibayarkan perusahaan kepada kreditur atas pinjaman yang diterimanya. Biaya hutang biasanya diukur dengan menggunakan suku bunga yang berlaku untuk pinjaman tersebut.

Biaya Hutang = Suku Bunga x (1 – Pajak)

Contoh: Jika perusahaan meminjam uang dengan suku bunga 10% dan tarif pajak perusahaan 20%, maka biaya hutang adalah 10% x (1 – 20%) = 8%.

Biaya Ekuitas (Cost of Equity), Contoh soal wacc

Biaya ekuitas adalah biaya yang harus dibayarkan perusahaan kepada pemegang saham atas investasi mereka. Biaya ekuitas dapat dihitung dengan menggunakan model Capital Asset Pricing Model (CAPM).

Biaya Ekuitas = Risk-Free Rate + Beta x (Market Risk Premium)

Contoh: Jika risk-free rate adalah 5%, beta perusahaan adalah 1.2, dan market risk premium adalah 8%, maka biaya ekuitas adalah 5% + 1.2 x 8% = 14.6%.

Proporsi Hutang (Debt Proportion)

Proporsi hutang adalah persentase total modal yang dibiayai oleh hutang. Proporsi hutang dapat dihitung dengan membagi total hutang dengan total modal.

Proporsi Ekuitas (Equity Proportion)

Proporsi ekuitas adalah persentase total modal yang dibiayai oleh ekuitas. Proporsi ekuitas dapat dihitung dengan membagi total ekuitas dengan total modal.

Tabel Komponen WACC

| Komponen | Rumus | Contoh Perhitungan |

|---|---|---|

| Biaya Hutang | Suku Bunga x (1 – Pajak) | 10% x (1 – 20%) = 8% |

| Biaya Ekuitas | Risk-Free Rate + Beta x (Market Risk Premium) | 5% + 1.2 x 8% = 14.6% |

| Proporsi Hutang | Total Hutang / Total Modal | – |

| Proporsi Ekuitas | Total Ekuitas / Total Modal | – |

Menghitung WACC

WACC (Weighted Average Cost of Capital) merupakan biaya rata-rata tertimbang dari modal yang digunakan oleh perusahaan. WACC merupakan metrik penting yang digunakan dalam pengambilan keputusan investasi, karena mewakili biaya minimum yang harus dicapai oleh suatu proyek agar dapat memberikan nilai tambah bagi perusahaan.

Rumus WACC

Rumus WACC adalah sebagai berikut:

WACC = (E/V) * Re + (D/V) * Rd * (1 – Tc)

Dimana:

- E = Nilai pasar ekuitas

- D = Nilai pasar hutang

- V = Total nilai pasar (E + D)

- Re = Biaya modal ekuitas

- Rd = Biaya modal hutang

- Tc = Tarif pajak perusahaan

Langkah-Langkah Perhitungan WACC

Berikut adalah langkah-langkah perhitungan WACC:

- Tentukan nilai pasar ekuitas (E). Nilai pasar ekuitas dapat dihitung dengan mengalikan jumlah saham yang beredar dengan harga saham saat ini.

- Tentukan nilai pasar hutang (D). Nilai pasar hutang dapat dihitung dengan melihat nilai nominal hutang yang tercatat di neraca perusahaan.

- Hitung total nilai pasar (V). Total nilai pasar adalah jumlah dari nilai pasar ekuitas dan nilai pasar hutang.

- Hitung biaya modal ekuitas (Re). Biaya modal ekuitas dapat dihitung dengan menggunakan model Capital Asset Pricing Model (CAPM) atau model Dividend Discount Model (DDM).

- Hitung biaya modal hutang (Rd). Biaya modal hutang dapat dihitung dengan melihat suku bunga yang dibayarkan pada hutang yang diterbitkan perusahaan.

- Tentukan tarif pajak perusahaan (Tc). Tarif pajak perusahaan dapat dihitung dengan melihat laporan keuangan perusahaan.

- Hitung WACC. Setelah semua komponen dihitung, WACC dapat dihitung dengan menggunakan rumus yang telah disebutkan di atas.

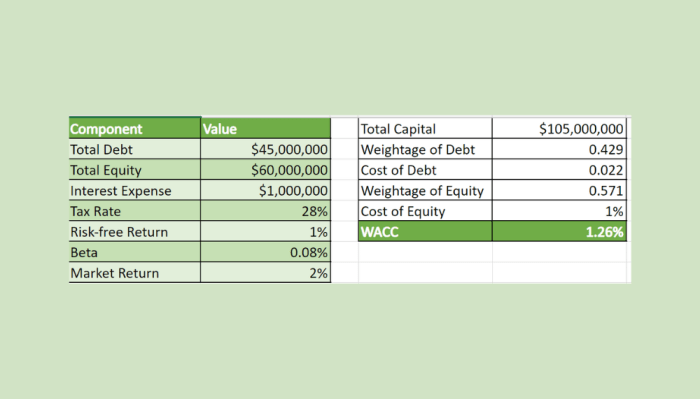

Contoh Perhitungan WACC

Misalnya, sebuah perusahaan memiliki nilai pasar ekuitas sebesar Rp100 miliar, nilai pasar hutang sebesar Rp50 miliar, biaya modal ekuitas sebesar 12%, biaya modal hutang sebesar 8%, dan tarif pajak perusahaan sebesar 25%. Maka WACC perusahaan tersebut dapat dihitung sebagai berikut:

- V = E + D = Rp100 miliar + Rp50 miliar = Rp150 miliar

- WACC = (E/V) * Re + (D/V) * Rd * (1 – Tc)

- WACC = (Rp100 miliar/Rp150 miliar) * 12% + (Rp50 miliar/Rp150 miliar) * 8% * (1 – 25%)

- WACC = 8% + 2%

- WACC = 10%

Jadi, WACC perusahaan tersebut adalah 10%.

Faktor-faktor yang Mempengaruhi WACC

WACC (Weighted Average Cost of Capital) merupakan biaya rata-rata yang harus dibayarkan perusahaan untuk modal yang digunakannya. Modal ini dapat berasal dari berbagai sumber, seperti utang, ekuitas, dan preferensi. WACC merupakan tolak ukur penting dalam pengambilan keputusan investasi karena mencerminkan biaya peluang untuk menginvestasikan modal di tempat lain.

WACC merupakan metrik yang dinamis dan sensitif terhadap berbagai faktor internal dan eksternal. Memahami faktor-faktor ini sangat penting untuk mengelola dan mengoptimalkan WACC guna mencapai tujuan finansial perusahaan.

Faktor Internal yang Mempengaruhi WACC

Faktor internal merupakan faktor yang berasal dari dalam perusahaan dan dapat dikontrol oleh manajemen. Faktor internal yang dapat mempengaruhi WACC meliputi:

- Struktur Modal (Capital Structure): Perbandingan antara utang dan ekuitas dalam struktur modal perusahaan. Semakin tinggi rasio utang terhadap ekuitas, semakin tinggi biaya utang, dan dengan demikian, WACC cenderung meningkat. Hal ini karena utang memiliki biaya yang lebih rendah daripada ekuitas, namun juga membawa risiko yang lebih tinggi.

- Biaya Utang (Cost of Debt): Biaya yang harus dibayarkan perusahaan untuk mendapatkan utang. Biaya utang dipengaruhi oleh beberapa faktor, seperti peringkat kredit perusahaan, suku bunga pasar, dan kondisi ekonomi.

- Biaya Ekuitas (Cost of Equity): Biaya yang harus dibayarkan perusahaan untuk mendapatkan ekuitas. Biaya ekuitas dipengaruhi oleh beberapa faktor, seperti risiko perusahaan, tingkat pengembalian yang diharapkan oleh investor, dan tingkat pertumbuhan perusahaan.

- Tingkat Pajak (Tax Rate): Tingkat pajak perusahaan akan mempengaruhi biaya utang setelah pajak, yang merupakan komponen penting dalam perhitungan WACC. Semakin tinggi tingkat pajak, semakin rendah biaya utang setelah pajak, dan dengan demikian, WACC cenderung menurun.

Faktor Eksternal yang Mempengaruhi WACC

Faktor eksternal merupakan faktor yang berasal dari luar perusahaan dan tidak dapat dikontrol oleh manajemen. Faktor eksternal yang dapat mempengaruhi WACC meliputi:

- Kondisi Ekonomi (Economic Conditions): Kondisi ekonomi secara keseluruhan dapat mempengaruhi suku bunga, inflasi, dan risiko pasar. Dalam kondisi ekonomi yang baik, suku bunga cenderung rendah, inflasi terkendali, dan risiko pasar rendah, sehingga WACC cenderung menurun. Sebaliknya, dalam kondisi ekonomi yang buruk, suku bunga cenderung tinggi, inflasi tinggi, dan risiko pasar tinggi, sehingga WACC cenderung meningkat.

- Kondisi Pasar Modal (Capital Market Conditions): Kondisi pasar modal, seperti volatilitas pasar, selera investor, dan likuiditas pasar, dapat mempengaruhi biaya ekuitas. Dalam kondisi pasar modal yang baik, volatilitas pasar rendah, selera investor tinggi, dan likuiditas pasar tinggi, sehingga biaya ekuitas cenderung rendah, dan dengan demikian, WACC cenderung menurun. Sebaliknya, dalam kondisi pasar modal yang buruk, volatilitas pasar tinggi, selera investor rendah, dan likuiditas pasar rendah, sehingga biaya ekuitas cenderung tinggi, dan dengan demikian, WACC cenderung meningkat.

- Peraturan Pemerintah (Government Regulations): Peraturan pemerintah, seperti pajak, kebijakan moneter, dan regulasi industri, dapat mempengaruhi biaya utang dan ekuitas. Perubahan peraturan pemerintah dapat menyebabkan fluktuasi WACC.

Tabel Faktor-faktor yang Mempengaruhi WACC

Berikut tabel yang menampilkan faktor-faktor yang mempengaruhi WACC dan dampaknya terhadap WACC:

| Faktor | Dampak terhadap WACC |

|---|---|

| Struktur Modal | Semakin tinggi rasio utang, semakin tinggi WACC. |

| Biaya Utang | Semakin tinggi biaya utang, semakin tinggi WACC. |

| Biaya Ekuitas | Semakin tinggi biaya ekuitas, semakin tinggi WACC. |

| Tingkat Pajak | Semakin tinggi tingkat pajak, semakin rendah WACC. |

| Kondisi Ekonomi | Kondisi ekonomi yang baik cenderung menurunkan WACC, sedangkan kondisi ekonomi yang buruk cenderung meningkatkan WACC. |

| Kondisi Pasar Modal | Kondisi pasar modal yang baik cenderung menurunkan WACC, sedangkan kondisi pasar modal yang buruk cenderung meningkatkan WACC. |

| Peraturan Pemerintah | Perubahan peraturan pemerintah dapat menyebabkan fluktuasi WACC. |

Penerapan WACC dalam Pengambilan Keputusan

WACC (Weighted Average Cost of Capital) adalah metrik penting dalam pengambilan keputusan keuangan, khususnya dalam mengevaluasi proyek investasi. WACC merupakan representasi dari biaya rata-rata yang dibayarkan oleh perusahaan untuk mendanai asetnya, baik melalui utang maupun ekuitas.

Bagaimana WACC Digunakan untuk Mengevaluasi Proyek Investasi

WACC digunakan sebagai discount rate dalam analisis Discounted Cash Flow (DCF) untuk mengevaluasi kelayakan proyek investasi. Proyek investasi yang memiliki nilai sekarang bersih (Net Present Value/NPV) positif setelah di-discount dengan WACC dianggap menguntungkan, karena diharapkan dapat menghasilkan pengembalian yang lebih tinggi daripada biaya modal perusahaan.

Contohnya, jika perusahaan memiliki WACC sebesar 10% dan sedang mempertimbangkan investasi pada proyek baru yang diperkirakan akan menghasilkan arus kas tahunan sebesar Rp100 juta selama 5 tahun. Untuk mengevaluasi kelayakan proyek, arus kas tersebut akan di-discount dengan WACC 10% dan dihitung NPV-nya. Jika NPV positif, maka proyek tersebut dianggap menguntungkan dan layak untuk dijalankan.

Namun, perlu diingat bahwa WACC hanya salah satu faktor yang perlu dipertimbangkan dalam pengambilan keputusan investasi. Faktor lain seperti risiko proyek, potensi pertumbuhan, dan kondisi pasar juga perlu dipertimbangkan.

Contoh Kasus Penerapan WACC dalam Pengambilan Keputusan Strategis

Misalnya, sebuah perusahaan manufaktur sedang mempertimbangkan untuk berinvestasi dalam membangun pabrik baru. Perusahaan ini memiliki WACC sebesar 8%. Setelah melakukan analisis DCF, ternyata proyek pabrik baru ini menghasilkan NPV negatif.

Berdasarkan hasil analisis tersebut, perusahaan dapat mengambil keputusan strategis untuk:

- Tidak melanjutkan proyek pabrik baru karena proyek tersebut tidak menguntungkan.

- Mencari cara untuk menurunkan biaya modal (WACC) dengan melakukan renegosiasi utang, mencari sumber pendanaan baru, atau meningkatkan efisiensi operasional.

- Mencari alternatif investasi lain yang lebih menguntungkan.

Dengan menggunakan WACC sebagai alat analisis, perusahaan dapat membuat keputusan strategis yang lebih terinformasi dan meningkatkan peluang keberhasilan investasi.

Contoh Soal WACC dengan Skenario Bisnis

WACC (Weighted Average Cost of Capital) merupakan salah satu metrik penting dalam pengambilan keputusan investasi. WACC merepresentasikan biaya rata-rata yang dibayarkan oleh perusahaan untuk mendanai operasinya. Dalam praktiknya, WACC dapat diterapkan dalam berbagai skenario bisnis, seperti investasi pada properti atau pengembangan produk baru.

Contoh Soal WACC: Investasi pada Properti

Perusahaan properti “Rumahku” sedang mempertimbangkan untuk membeli sebuah properti komersial di Jakarta. Perusahaan memiliki struktur modal yang terdiri dari:

- Utang: 40% dari total modal

- Ekuitas: 60% dari total modal

Berikut data yang tersedia untuk perhitungan WACC:

- Biaya utang: 8% per tahun

- Biaya ekuitas: 12% per tahun

- Tarif pajak: 25%

Langkah-langkah Perhitungan WACC

Berikut langkah-langkah perhitungan WACC untuk skenario ini:

- Hitung biaya utang setelah pajak: Biaya utang x (1 – Tarif pajak) = 8% x (1 – 25%) = 6%

- Hitung bobot utang dan ekuitas: Bobot utang = 40%, Bobot ekuitas = 60%

- Hitung WACC: (Bobot utang x Biaya utang setelah pajak) + (Bobot ekuitas x Biaya ekuitas) = (40% x 6%) + (60% x 12%) = 9.6%

Berdasarkan perhitungan di atas, WACC untuk perusahaan “Rumahku” adalah 9.6%. Artinya, perusahaan harus menghasilkan pengembalian minimal 9.6% dari investasi properti tersebut untuk dapat menutup biaya modal dan memberikan keuntungan kepada investor.

Perbedaan WACC dengan IRR dan NPV

Dalam dunia investasi dan pengambilan keputusan keuangan, WACC (Weighted Average Cost of Capital), IRR (Internal Rate of Return), dan NPV (Net Present Value) adalah tiga konsep penting yang digunakan untuk mengevaluasi profitabilitas dan kelayakan proyek. Ketiga metode ini memiliki tujuan dan pendekatan yang berbeda, sehingga memahami perbedaannya sangat penting untuk memilih metode yang tepat dalam situasi tertentu.

Perbedaan WACC, IRR, dan NPV

WACC, IRR, dan NPV adalah tiga metode yang digunakan dalam analisis keuangan untuk mengevaluasi profitabilitas dan kelayakan proyek. Meskipun semuanya berkaitan dengan nilai uang seiring waktu, mereka memiliki tujuan dan pendekatan yang berbeda.

- WACC (Weighted Average Cost of Capital) adalah biaya rata-rata yang dibayarkan oleh perusahaan untuk semua sumber pendanaan, termasuk hutang dan ekuitas. WACC digunakan untuk mendiskontokan arus kas proyek dan menentukan apakah proyek tersebut menghasilkan pengembalian yang lebih tinggi daripada biaya modal perusahaan.

- IRR (Internal Rate of Return) adalah tingkat pengembalian yang diharapkan dari suatu investasi, di mana nilai sekarang dari arus kas masuk sama dengan nilai sekarang dari arus kas keluar. IRR digunakan untuk membandingkan profitabilitas proyek yang berbeda dan memilih proyek dengan IRR tertinggi.

- NPV (Net Present Value) adalah selisih antara nilai sekarang dari arus kas masuk dan nilai sekarang dari arus kas keluar. NPV digunakan untuk menentukan apakah proyek tersebut akan menghasilkan keuntungan atau kerugian. Proyek dengan NPV positif dianggap menguntungkan, sedangkan proyek dengan NPV negatif dianggap merugikan.

Tabel Perbedaan WACC, IRR, dan NPV

| Metode | Tujuan | Keunggulan | Kelemahan |

|---|---|---|---|

| WACC | Menentukan biaya modal perusahaan | Mencerminkan biaya sebenarnya dari pendanaan | Tidak mempertimbangkan risiko proyek tertentu |

| IRR | Menentukan tingkat pengembalian yang diharapkan dari suatu investasi | Mudah dipahami dan diinterpretasikan | Tidak mempertimbangkan ukuran proyek |

| NPV | Menentukan nilai tambah dari suatu proyek | Mencerminkan nilai sebenarnya dari proyek | Membutuhkan perkiraan arus kas yang akurat |

WACC dalam Konteks Pasar Modal

WACC, atau Weighted Average Cost of Capital, merupakan konsep penting dalam keuangan yang mengukur biaya rata-rata yang harus dibayarkan oleh perusahaan untuk mendanai operasinya. Dalam konteks pasar modal, WACC berperan sebagai benchmark untuk menentukan tingkat pengembalian yang diharapkan dari suatu investasi.

Hubungan WACC dengan Risiko dan Return

WACC mencerminkan risiko keseluruhan dari perusahaan, yang tercermin dalam biaya masing-masing sumber pendanaan. Perusahaan dengan risiko tinggi biasanya memiliki WACC yang lebih tinggi karena investor mengharapkan pengembalian yang lebih tinggi untuk menanggung risiko yang lebih besar. Sebaliknya, perusahaan dengan risiko rendah memiliki WACC yang lebih rendah karena investor puas dengan pengembalian yang lebih rendah.

- Biaya Hutang: Biaya hutang mencerminkan risiko gagal bayar oleh perusahaan. Perusahaan dengan peringkat kredit yang lebih tinggi memiliki biaya hutang yang lebih rendah karena dianggap lebih aman untuk memberikan pinjaman.

- Biaya Ekuitas: Biaya ekuitas mencerminkan risiko yang ditanggung oleh pemegang saham. Perusahaan dengan profitabilitas yang tinggi dan pertumbuhan yang stabil biasanya memiliki biaya ekuitas yang lebih rendah karena investor merasa lebih yakin dengan potensi pengembalian.

Dalam pasar modal, hubungan antara risiko dan return diilustrasikan dengan konsep “risk-return trade-off”. Investor yang mengharapkan pengembalian yang lebih tinggi harus siap menanggung risiko yang lebih besar, dan sebaliknya. WACC mencerminkan trade-off ini dengan menggabungkan biaya dari berbagai sumber pendanaan yang memiliki tingkat risiko yang berbeda.

Contoh Penggunaan WACC dalam Penentuan Tingkat Pengembalian Investasi

Misalkan sebuah perusahaan sedang mempertimbangkan untuk berinvestasi dalam proyek baru. Perusahaan tersebut memiliki WACC sebesar 10%. Jika proyek tersebut diperkirakan menghasilkan pengembalian internal (IRR) sebesar 12%, maka proyek tersebut dianggap layak karena IRR lebih tinggi daripada WACC. Namun, jika IRR hanya sebesar 8%, maka proyek tersebut tidak layak karena pengembalian yang dihasilkan lebih rendah daripada biaya modal perusahaan.

Dalam contoh ini, WACC digunakan sebagai tolak ukur untuk menentukan apakah proyek tersebut dapat menghasilkan pengembalian yang cukup untuk menutupi biaya modal perusahaan. WACC menjadi acuan penting dalam proses pengambilan keputusan investasi di pasar modal.

Studi Kasus WACC dalam Perusahaan Ternama

WACC atau Weighted Average Cost of Capital merupakan alat penting bagi perusahaan dalam mengukur biaya modal secara keseluruhan. Dalam konteks ini, perusahaan perlu memahami biaya modal untuk setiap sumber pendanaan, baik dari hutang maupun ekuitas, kemudian ditimbang berdasarkan proporsi masing-masing dalam struktur modal. WACC digunakan untuk mengevaluasi proyek investasi dan menentukan tingkat pengembalian yang diharapkan untuk mencapai target profitabilitas. Mari kita bahas bagaimana WACC diterapkan dalam pengambilan keputusan bisnis di perusahaan ternama seperti Apple Inc.

WACC Apple Inc.

Sebagai perusahaan teknologi yang besar dan terdiversifikasi, Apple Inc. memiliki struktur modal yang kompleks. Mereka membiayai operasinya melalui kombinasi hutang dan ekuitas, dengan rasio yang bervariasi dari waktu ke waktu. Untuk memahami WACC Apple Inc., kita perlu melihat beberapa faktor kunci, termasuk tingkat pengembalian modal, struktur modal, dan faktor-faktor yang mempengaruhi WACC.

Tingkat Pengembalian Modal

Tingkat pengembalian modal mencerminkan biaya yang harus dibayar perusahaan untuk modal yang mereka gunakan. Untuk menghitung WACC, kita perlu menentukan biaya hutang dan biaya ekuitas. Biaya hutang dapat ditentukan dengan melihat suku bunga yang dibayarkan pada utang yang ada, sedangkan biaya ekuitas biasanya dihitung menggunakan model CAPM (Capital Asset Pricing Model). Model CAPM mempertimbangkan risiko bebas risiko, premi risiko pasar, dan beta saham. Beta saham mencerminkan volatilitas saham perusahaan relatif terhadap pasar. Beta Apple Inc. biasanya berada di atas rata-rata pasar, menunjukkan bahwa sahamnya lebih berisiko.

Struktur Modal

Struktur modal perusahaan menggambarkan komposisi modal yang digunakan untuk membiayai operasinya. Apple Inc. memiliki struktur modal yang didominasi oleh ekuitas, dengan proporsi hutang yang relatif kecil. Struktur modal ini mencerminkan strategi perusahaan untuk mempertahankan fleksibilitas keuangan dan meminimalkan risiko finansial. Proporsi hutang dan ekuitas dalam struktur modal memiliki dampak signifikan terhadap WACC. Semakin tinggi proporsi hutang, semakin tinggi WACC, karena biaya hutang biasanya lebih tinggi daripada biaya ekuitas.

Faktor-faktor yang Mempengaruhi WACC

- Tingkat Bunga: Perubahan suku bunga akan memengaruhi biaya hutang, yang pada gilirannya memengaruhi WACC. Ketika suku bunga naik, biaya hutang meningkat, dan WACC juga meningkat.

- Risiko Bisnis: Risiko bisnis perusahaan juga memengaruhi WACC. Perusahaan dengan risiko bisnis yang lebih tinggi akan memiliki WACC yang lebih tinggi karena investor akan menuntut pengembalian yang lebih tinggi untuk mengimbangi risiko yang lebih tinggi.

- Risiko Keuangan: Risiko keuangan perusahaan mencerminkan risiko yang terkait dengan penggunaan hutang. Perusahaan dengan rasio hutang yang tinggi akan memiliki WACC yang lebih tinggi karena risiko gagal bayar yang lebih tinggi.

- Tingkat Pajak: Tingkat pajak juga memengaruhi WACC. Karena biaya hutang dapat dikurangkan dari pajak, biaya hutang setelah pajak lebih rendah daripada biaya hutang sebelum pajak. Ini berarti bahwa WACC akan lebih rendah pada tingkat pajak yang lebih tinggi.

Kesulitan dalam Menghitung WACC

WACC (Weighted Average Cost of Capital) merupakan konsep penting dalam pengambilan keputusan investasi, karena menunjukkan biaya rata-rata yang dibayarkan oleh perusahaan untuk membiayai asetnya. Namun, menghitung WACC tidak selalu mudah dan dapat menimbulkan beberapa kesulitan.

Menentukan Biaya Modal Sendiri

Menentukan biaya modal sendiri (cost of equity) merupakan salah satu tantangan utama dalam menghitung WACC. Biaya modal sendiri mencerminkan return yang diharapkan oleh investor untuk berinvestasi di perusahaan. Ada beberapa metode untuk menghitung biaya modal sendiri, seperti Capital Asset Pricing Model (CAPM) atau metode dividen. Namun, metode-metode ini memiliki asumsi dan keterbatasan yang perlu dipertimbangkan.

- CAPM memerlukan data historis tentang return pasar dan risiko bebas risiko, yang mungkin tidak selalu akurat atau mencerminkan kondisi pasar saat ini.

- Metode dividen hanya berlaku untuk perusahaan yang membayar dividen, dan asumsi pertumbuhan dividen mungkin tidak realistis.

Menentukan Struktur Modal

Struktur modal (capital structure) menunjukkan proporsi pendanaan yang berasal dari hutang dan modal sendiri. Menentukan struktur modal yang tepat untuk perusahaan merupakan proses yang kompleks dan bergantung pada berbagai faktor, seperti risiko perusahaan, kondisi pasar, dan strategi bisnis.

- Perubahan struktur modal dapat memengaruhi biaya modal sendiri dan biaya hutang, sehingga memengaruhi WACC.

- Struktur modal yang ideal dapat berbeda-beda antar perusahaan, sehingga tidak ada rumus tunggal yang dapat diterapkan secara universal.

Menentukan Biaya Hutang

Biaya hutang (cost of debt) mencerminkan biaya yang dibayarkan oleh perusahaan untuk meminjam uang. Biaya hutang dapat dihitung dengan melihat suku bunga yang ditawarkan oleh pemberi pinjaman. Namun, biaya hutang dapat dipengaruhi oleh berbagai faktor, seperti peringkat kredit perusahaan, jangka waktu pinjaman, dan kondisi pasar.

- Perusahaan dengan peringkat kredit yang lebih rendah akan menghadapi biaya hutang yang lebih tinggi.

- Biaya hutang dapat berubah seiring waktu, sehingga perlu dipantau secara berkala.

Contoh Kasus: Perusahaan Manufaktur

Misalnya, perusahaan manufaktur ingin menghitung WACC untuk menilai kelayakan investasi baru. Perusahaan tersebut memiliki struktur modal yang terdiri dari 60% modal sendiri dan 40% hutang. Untuk menentukan biaya modal sendiri, perusahaan dapat menggunakan CAPM dengan data historis return pasar dan risiko bebas risiko. Namun, data historis mungkin tidak selalu mencerminkan kondisi pasar saat ini, sehingga perusahaan perlu mempertimbangkan faktor-faktor lain seperti volatilitas pasar dan risiko bisnis perusahaan. Untuk menentukan biaya hutang, perusahaan dapat melihat suku bunga yang ditawarkan oleh pemberi pinjaman, tetapi perlu mempertimbangkan peringkat kredit perusahaan dan kondisi pasar yang dapat memengaruhi suku bunga.

Dalam kasus ini, perusahaan dapat mengatasi kesulitan dalam menghitung WACC dengan melakukan analisis sensitivitas. Analisis sensitivitas memungkinkan perusahaan untuk melihat bagaimana perubahan dalam asumsi-asumsi utama, seperti biaya modal sendiri, biaya hutang, dan struktur modal, memengaruhi WACC. Dengan melakukan analisis sensitivitas, perusahaan dapat mendapatkan gambaran yang lebih lengkap tentang risiko dan ketidakpastian dalam menghitung WACC.

Ulasan Penutup

Memahami WACC dan cara menghitungnya merupakan langkah penting bagi setiap pebisnis atau investor. Dengan mengetahui biaya modal rata-rata tertimbang, perusahaan dapat membuat keputusan investasi yang lebih tepat, mengoptimalkan penggunaan sumber daya, dan mencapai target profitabilitas yang diinginkan. WACC menjadi alat penting untuk mengukur efisiensi dan keberlanjutan bisnis di masa depan.