Pernahkah Anda bertanya-tanya bagaimana PBB dihitung? Atau mungkin Anda ingin memastikan bahwa Anda membayar pajak bumi dan bangunan Anda dengan benar? Nah, artikel ini akan membahas contoh soal perhitungan PBB yang akan membantu Anda memahami proses perhitungannya.

PBB atau Pajak Bumi dan Bangunan merupakan salah satu jenis pajak yang wajib dibayarkan oleh pemilik tanah dan bangunan di Indonesia. Dengan memahami dasar perhitungan PBB, Anda dapat memastikan bahwa Anda membayar pajak dengan benar dan sesuai dengan kewajiban Anda sebagai warga negara.

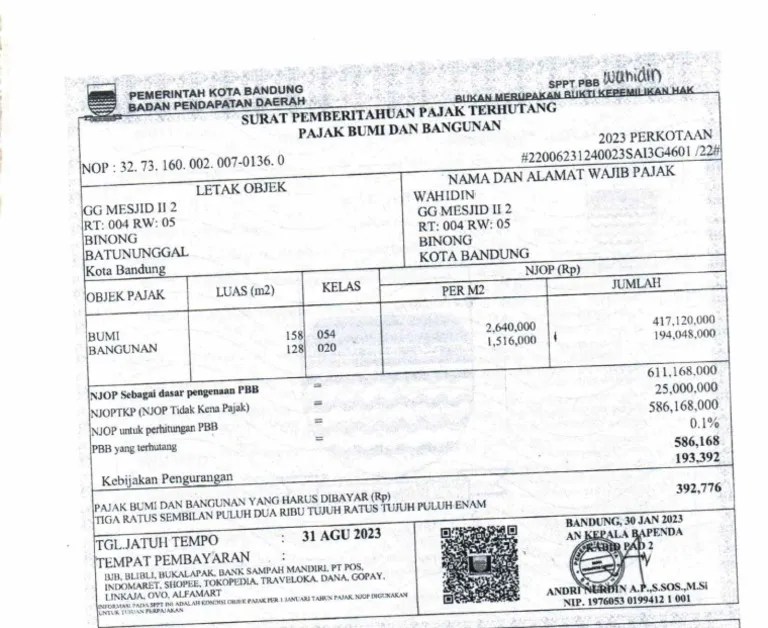

Contoh Soal Perhitungan PBB

Perhitungan Pajak Bumi dan Bangunan (PBB) merupakan proses yang melibatkan beberapa faktor, seperti Nilai Jual Objek Pajak (NJOP), luas tanah, dan tarif PBB. Untuk lebih memahami cara menghitung PBB, berikut ini beberapa contoh soal yang dapat Anda pelajari.

Contoh soal perhitungan PBB bisa jadi terlihat rumit, tapi sebenarnya cukup mudah dipahami. Misalnya, soal tentang menghitung pajak berdasarkan luas tanah dan NJOP. Untuk mempermudah pemahaman, kamu bisa menggunakan diagram gambar, seperti contoh-contoh soal yang dibahas di situs ini.

Dengan diagram, kamu bisa memvisualisasikan rumus dan data yang ada, sehingga proses perhitungan PBB pun jadi lebih mudah.

Contoh Soal Perhitungan PBB

Contoh soal perhitungan PBB berikut ini menunjukkan bagaimana menghitung PBB dengan menggunakan data NJOP, luas tanah, dan tarif PBB.

| Objek Pajak | NJOP (Rp) | Luas Tanah (m2) | Tarif PBB (%) | Total PBB (Rp) |

|---|---|---|---|---|

| Rumah Tinggal | 1.000.000.000 | 100 | 0,5 | 5.000.000 |

| Toko | 2.000.000.000 | 200 | 1 | 40.000.000 |

| Gudang | 500.000.000 | 500 | 0,75 | 18.750.000 |

Pada contoh soal di atas, terlihat bahwa nilai total PBB yang dibayarkan berbeda-beda, tergantung pada NJOP, luas tanah, dan tarif PBB yang diterapkan untuk setiap objek pajak.

Sanksi Keterlambatan Pembayaran PBB

Pembayaran PBB yang terlambat bisa dikenakan sanksi. Sanksi ini berupa denda keterlambatan yang dibebankan kepada wajib pajak yang tidak membayar PBB sesuai dengan jatuh tempo yang telah ditentukan. Denda ini bertujuan untuk mendorong wajib pajak agar tertib dalam membayar kewajibannya dan meminimalisir kerugian yang timbul akibat keterlambatan pembayaran.

Jenis-jenis Sanksi Keterlambatan Pembayaran PBB

Sanksi yang dikenakan kepada wajib pajak yang terlambat membayar PBB biasanya berupa denda keterlambatan. Denda ini dihitung berdasarkan persentase tertentu dari jumlah PBB yang tertunggak. Besaran denda dan cara perhitungannya biasanya diatur dalam peraturan daerah masing-masing wilayah.

- Denda keterlambatan pembayaran PBB umumnya dihitung berdasarkan persentase tertentu dari jumlah PBB yang tertunggak.

- Besaran denda dapat bervariasi tergantung pada peraturan daerah masing-masing wilayah.

- Selain denda, sanksi lain yang mungkin dikenakan adalah pencabutan hak-hak tertentu, seperti hak untuk memperoleh izin pembangunan.

Cara Menghitung Denda Keterlambatan Pembayaran PBB

Denda keterlambatan pembayaran PBB biasanya dihitung berdasarkan rumus tertentu. Rumus ini umumnya melibatkan persentase denda, jumlah PBB yang tertunggak, dan jumlah hari keterlambatan. Berikut adalah contoh rumus umum yang digunakan:

Denda = (Persentase Denda x Jumlah PBB yang Tertunggak x Jumlah Hari Keterlambatan) / 360

Sebagai contoh, jika persentase denda adalah 2%, jumlah PBB yang tertunggak adalah Rp1.000.000, dan jumlah hari keterlambatan adalah 30 hari, maka denda yang harus dibayarkan adalah:

Denda = (2% x Rp1.000.000 x 30) / 360 = Rp166,67

Perhitungan denda ini dapat bervariasi tergantung pada peraturan daerah masing-masing wilayah. Sebaiknya, Anda selalu mengecek peraturan daerah yang berlaku di wilayah Anda untuk mendapatkan informasi yang akurat tentang cara menghitung denda keterlambatan pembayaran PBB.

Contoh Ilustrasi Sanksi Keterlambatan Pembayaran PBB

Misalnya, Pak Ahmad memiliki tanah dan bangunan di wilayah Kota Bandung dengan nilai PBB sebesar Rp1.000.000. Tanggal jatuh tempo pembayaran PBB adalah tanggal 31 Maret 2023. Namun, Pak Ahmad baru membayar PBB pada tanggal 15 April 2023. Berdasarkan peraturan daerah Kota Bandung, denda keterlambatan pembayaran PBB adalah 2% per bulan dari jumlah PBB yang tertunggak.

Pak Ahmad terlambat membayar PBB selama 15 hari (15 April – 31 Maret). Denda yang harus dibayarkan oleh Pak Ahmad adalah:

Denda = (2% x Rp1.000.000 x 15) / 360 = Rp83,33

Jadi, Pak Ahmad harus membayar total Rp1.000.083,33 (Rp1.000.000 + Rp83,33) untuk PBB dan dendanya.

Kesimpulan Akhir

Memahami cara menghitung PBB tidak hanya penting untuk memenuhi kewajiban pajak, tetapi juga untuk memastikan bahwa Anda membayar pajak dengan benar dan efisien. Dengan contoh soal yang telah dibahas, diharapkan Anda dapat lebih memahami proses perhitungan PBB dan dapat mengaplikasikannya dalam kehidupan sehari-hari.