Contoh laporan pajak – Membayar pajak adalah kewajiban setiap warga negara, dan memahami cara membuat laporan pajak merupakan langkah penting dalam memenuhi kewajiban tersebut. Laporan pajak merupakan dokumen resmi yang berisi rincian penghasilan, pengeluaran, dan kewajiban pajak yang harus dibayarkan. Laporan ini menjadi bukti bahwa Anda telah menjalankan kewajiban perpajakan dengan benar dan transparan.

Artikel ini akan membahas secara lengkap tentang contoh laporan pajak, mulai dari pengertian, elemen utama, prosedur penyusunan, hingga tips dan sumber informasi yang bermanfaat. Simak penjelasannya untuk mendapatkan pemahaman yang lebih baik tentang kewajiban perpajakan Anda.

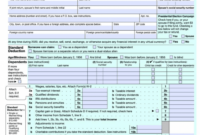

Contoh Laporan Pajak

Laporan pajak adalah dokumen penting yang digunakan untuk melaporkan kewajiban pajak kepada negara. Laporan ini berisi data tentang penghasilan, pengeluaran, dan pajak yang telah dibayarkan selama periode tertentu. Ada berbagai jenis laporan pajak, tergantung pada jenis pajak dan wajib pajak. Berikut adalah beberapa contoh laporan pajak yang umum di Indonesia:

Laporan Pajak PPh Badan

Laporan pajak PPh Badan digunakan oleh perusahaan untuk melaporkan kewajiban pajak penghasilan badan. Contoh laporan pajak PPh Badan dapat berupa SPT Tahunan PPh Badan, yang berisi data tentang penghasilan bruto, biaya, dan laba kena pajak. Laporan ini juga memuat informasi tentang pajak yang telah dibayar selama periode pajak.

- Contoh data yang terdapat dalam SPT Tahunan PPh Badan:

- Penghasilan bruto dari penjualan barang dan jasa

- Biaya produksi, seperti bahan baku, tenaga kerja, dan biaya overhead

- Biaya operasional, seperti biaya pemasaran, biaya administrasi, dan biaya keuangan

- Laba kena pajak

- Pajak penghasilan yang telah dibayar selama periode pajak

Laporan Pajak PPh Orang Pribadi

Laporan pajak PPh Orang Pribadi digunakan oleh individu untuk melaporkan kewajiban pajak penghasilan pribadi. Contoh laporan pajak PPh Orang Pribadi dapat berupa SPT Tahunan PPh Orang Pribadi, yang berisi data tentang penghasilan, pengeluaran, dan pajak yang telah dibayarkan selama periode pajak. Laporan ini juga memuat informasi tentang status pekerjaan dan penghasilan, seperti gaji, usaha, dan investasi.

Contoh laporan pajak bisa jadi agak rumit, tapi tenang, ada banyak sumber informasi yang bisa diakses. Nah, buat kamu yang ingin tahu lebih dalam tentang metode pengumpulan data di lapangan, kamu bisa cek contoh laporan observasi lapangan yang ada di internet.

Memahami cara observasi lapangan bisa membantu kamu dalam memahami proses pengumpulan data untuk laporan pajak, lho. Dengan begitu, kamu bisa lebih mudah dalam memahami dan menyelesaikan kewajiban pajakmu.

- Contoh data yang terdapat dalam SPT Tahunan PPh Orang Pribadi:

- Penghasilan dari gaji, usaha, atau investasi

- Biaya yang dapat dikurangkan dari penghasilan, seperti biaya pendidikan, biaya kesehatan, dan biaya pengobatan

- Penghasilan kena pajak

- Pajak penghasilan yang telah dibayar selama periode pajak

Laporan Pajak PPN

Laporan pajak PPN digunakan oleh perusahaan untuk melaporkan kewajiban pajak pertambahan nilai. Contoh laporan pajak PPN dapat berupa SPT Masa PPN, yang berisi data tentang penjualan dan pembelian barang atau jasa yang dikenakan PPN. Laporan ini juga memuat informasi tentang PPN yang telah dibayar dan PPN yang dapat dikreditkan.

- Contoh data yang terdapat dalam SPT Masa PPN:

- Nilai penjualan barang atau jasa yang dikenakan PPN

- Nilai pembelian barang atau jasa yang dikenakan PPN

- PPN yang telah dibayar selama periode pajak

- PPN yang dapat dikreditkan

Cara Mengisi Laporan Pajak

Mengajukan laporan pajak adalah kewajiban bagi setiap Warga Negara Indonesia yang memiliki penghasilan. Laporan pajak bisa dilakukan secara manual maupun online. Kedua cara ini memiliki kelebihan dan kekurangan masing-masing. Namun, secara umum, mengisi laporan pajak secara online lebih praktis dan efisien.

Cara Mengisi Laporan Pajak Secara Manual

Untuk mengisi laporan pajak secara manual, Anda perlu mengunjungi kantor pajak terdekat dan mengambil formulir laporan pajak. Setelah mendapatkan formulir, Anda perlu mengisi semua data yang dibutuhkan, seperti Nomor Pokok Wajib Pajak (NPWP), Nomor Induk Kependudukan (NIK), penghasilan, dan pengeluaran.

Setelah mengisi formulir, Anda perlu menyerahkannya ke kantor pajak untuk diproses. Pastikan Anda menyerahkan laporan pajak tepat waktu sesuai dengan jadwal yang ditentukan.

Cara Mengisi Laporan Pajak Secara Online

Mengisi laporan pajak secara online lebih praktis dan efisien. Anda bisa mengakses situs web resmi Direktorat Jenderal Pajak (DJP) dan mengisi laporan pajak melalui sistem e-filing.

Untuk mengisi laporan pajak melalui e-filing, Anda membutuhkan akun DJP Online. Jika belum memiliki akun, Anda bisa mendaftar terlebih dahulu. Setelah memiliki akun, Anda bisa masuk ke sistem dan mengisi data yang dibutuhkan.

Panduan Langkah Demi Langkah Mengisi Laporan Pajak Melalui e-filing

- Masuk ke situs web resmi DJP Online.

- Login ke akun DJP Online Anda.

- Pilih menu “e-filing”.

- Pilih jenis laporan pajak yang ingin Anda ajukan, seperti SPT Tahunan PPh Orang Pribadi.

- Isi semua data yang dibutuhkan, seperti NPWP, NIK, penghasilan, dan pengeluaran.

- Unggah dokumen pendukung, seperti bukti potong pajak.

- Verifikasi dan kirim laporan pajak Anda.

Setelah Anda mengirimkan laporan pajak, Anda akan mendapatkan bukti penerimaan elektronik (BPE) sebagai tanda bahwa laporan pajak Anda telah diterima oleh DJP. Simpan BPE ini sebagai bukti bahwa Anda telah melakukan kewajiban perpajakan.

Deadline Pelaporan Pajak

Deadline pelaporan pajak merupakan batas waktu yang ditetapkan oleh pemerintah untuk wajib pajak dalam menyampaikan Surat Pemberitahuan (SPT) Pajak Tahunan. Deadline ini berbeda-beda untuk setiap jenis pajak, tergantung pada jenis wajib pajak dan jenis pajaknya.

Deadline Pelaporan Pajak Berbagai Jenis

Berikut ini adalah tabel yang merangkum deadline pelaporan pajak untuk berbagai jenis pajak:

| Jenis Pajak | Deadline Pelaporan |

|---|---|

| Pajak Penghasilan (PPh) Orang Pribadi | 31 Maret tahun berikutnya |

| Pajak Penghasilan (PPh) Badan | 30 April tahun berikutnya |

| Pajak Pertambahan Nilai (PPN) | Masa pajak berikutnya |

| Pajak Penjualan atas Barang Mewah (PPnBM) | Masa pajak berikutnya |

| Pajak Bumi dan Bangunan (PBB) | 31 Agustus setiap tahun |

Sanksi Terlambat Melapor Pajak, Contoh laporan pajak

Jika wajib pajak terlambat dalam melaporkan pajak, maka akan dikenakan sanksi berupa denda. Besarnya denda bervariasi tergantung pada jenis pajak dan lamanya keterlambatan. Berikut ini adalah beberapa contoh sanksi yang berlaku jika terlambat dalam melaporkan pajak:

- Denda keterlambatan pelaporan PPh Orang Pribadi sebesar 2% dari jumlah pajak terutang per bulan atau sebagian bulan terlambat.

- Denda keterlambatan pelaporan PPh Badan sebesar 2% dari jumlah pajak terutang per bulan atau sebagian bulan terlambat.

- Denda keterlambatan pelaporan PPN sebesar 2% dari jumlah pajak terutang per bulan atau sebagian bulan terlambat.

Selain denda, wajib pajak juga dapat dikenakan sanksi administrasi berupa teguran tertulis atau pencabutan Nomor Pokok Wajib Pajak (NPWP). Dalam beberapa kasus, terlambat melaporkan pajak juga dapat berujung pada proses hukum.

Peranan Teknologi dalam Pelaporan Pajak

Di era digital seperti sekarang, teknologi telah mengubah berbagai aspek kehidupan, termasuk cara kita melaporkan pajak. Kemajuan teknologi telah mempermudah proses pelaporan pajak, membuatnya lebih efisien, cepat, dan mudah diakses. Dengan memanfaatkan berbagai platform digital dan aplikasi, wajib pajak dapat menyelesaikan kewajiban pajaknya dengan lebih praktis dan nyaman.

Kemudahan dalam Pelaporan Pajak

Teknologi telah menghadirkan berbagai kemudahan dalam pelaporan pajak, membuat prosesnya lebih sederhana dan efisien. Berikut adalah beberapa contoh kemudahan yang ditawarkan teknologi:

- Aksesibilitas: Platform digital dan aplikasi pajak dapat diakses kapan saja dan di mana saja, sehingga wajib pajak tidak perlu lagi datang ke kantor pajak secara fisik.

- Kemudahan Pengisian: Aplikasi pajak dirancang dengan antarmuka yang user-friendly, sehingga mudah dipahami dan digunakan oleh semua orang, bahkan yang tidak memiliki pengetahuan teknis yang mendalam.

- Otomatisasi: Fitur-fitur otomatis dalam aplikasi pajak, seperti kalkulasi pajak dan pengisian data, dapat membantu mengurangi kesalahan dan mempercepat proses pelaporan.

- Integrasi Data: Platform digital dapat terintegrasi dengan sistem perbankan dan sumber data lainnya, sehingga data dapat diakses dengan mudah dan akurat.

Contoh Aplikasi dan Platform Digital

Berbagai aplikasi dan platform digital telah tersedia untuk membantu wajib pajak dalam pelaporan pajak. Beberapa contoh aplikasi dan platform digital yang populer di Indonesia adalah:

- DJP Online: Platform resmi dari Direktorat Jenderal Pajak (DJP) yang menyediakan berbagai layanan pajak, termasuk pelaporan SPT Tahunan, pembayaran pajak, dan pengecekan status pajak.

- e-Filing: Fitur yang tersedia di DJP Online yang memungkinkan wajib pajak untuk melaporkan SPT Tahunan secara online.

- e-Billing: Fitur yang tersedia di DJP Online yang memungkinkan wajib pajak untuk melakukan pembayaran pajak secara online.

- Aplikasi Pajak Pribadi: Berbagai aplikasi pajak pribadi yang tersedia di App Store dan Play Store, seperti Taxku, Klikpajak, dan Pajak.id, yang dapat membantu wajib pajak dalam menghitung, melaporkan, dan membayar pajak.

Manfaat Penggunaan Teknologi dalam Pelaporan Pajak

Penggunaan teknologi dalam pelaporan pajak memiliki berbagai manfaat, baik bagi wajib pajak maupun bagi pemerintah. Berikut adalah beberapa manfaat yang dapat diperoleh:

- Efisiensi: Teknologi dapat membantu mempercepat proses pelaporan pajak, sehingga waktu dan tenaga yang dibutuhkan dapat dihemat.

- Akurasi: Fitur-fitur otomatis dalam aplikasi pajak dapat membantu mengurangi kesalahan dalam pengisian data dan perhitungan pajak.

- Transparansi: Data pajak yang tercatat secara digital dapat diakses dengan mudah dan transparan, sehingga dapat meminimalisir potensi manipulasi dan penyelewengan.

- Peningkatan Kepatuhan: Kemudahan dan aksesibilitas yang ditawarkan teknologi dapat mendorong wajib pajak untuk lebih patuh dalam melaporkan pajak.

Kekurangan Penggunaan Teknologi dalam Pelaporan Pajak

Meskipun memiliki banyak manfaat, penggunaan teknologi dalam pelaporan pajak juga memiliki beberapa kekurangan. Berikut adalah beberapa kekurangan yang perlu diperhatikan:

- Ketergantungan pada Teknologi: Wajib pajak yang tidak familiar dengan teknologi mungkin mengalami kesulitan dalam menggunakan aplikasi dan platform digital.

- Keamanan Data: Data pajak yang disimpan secara digital rentan terhadap ancaman keamanan, seperti peretasan dan pencurian data.

- Kesenjangan Digital: Tidak semua orang memiliki akses yang sama terhadap teknologi, sehingga dapat menimbulkan kesenjangan digital dalam pelaporan pajak.

Kesimpulan Akhir

Dengan memahami contoh laporan pajak, Anda dapat lebih mudah dalam menyusun laporan pajak Anda sendiri. Pastikan untuk selalu mengikuti peraturan perpajakan yang berlaku dan berkonsultasi dengan pihak terkait jika Anda mengalami kesulitan. Melalui pemahaman yang baik, Anda dapat menjalankan kewajiban perpajakan dengan benar dan berkontribusi pada pembangunan negara.