Cara menghitung pph 25 badan bulanan – Menghitung PPh Badan 25% bulanan bisa terasa rumit, terutama bagi para pelaku usaha yang baru memulai bisnis. Namun, memahami cara menghitungnya dengan benar sangat penting untuk meminimalkan risiko terkena denda dan sanksi. Artikel ini akan menjadi panduan lengkap bagi Anda yang ingin mengetahui cara menghitung PPh Badan 25% bulanan, mulai dari pengertian, objek pajak, hingga kewajiban pelaporan.

Dengan langkah-langkah yang sistematis dan contoh kasus yang mudah dipahami, Anda akan mendapatkan pemahaman yang lebih baik tentang cara menghitung PPh Badan 25% bulanan. Artikel ini juga akan memberikan tips dan trik untuk mempermudah proses perhitungan dan memaksimalkan strategi optimalisasi pajak yang legal dan efektif.

Pengertian PPh Badan 25%

PPh Badan 25% merupakan pajak penghasilan yang dikenakan kepada badan atau perusahaan atas penghasilan yang diperolehnya dalam satu tahun pajak. Pajak ini merupakan salah satu jenis pajak yang penting bagi negara karena merupakan sumber pendapatan utama negara.

Contoh Kasus Perhitungan PPh Badan 25%

Misalnya, sebuah perusahaan mendapatkan penghasilan bersih sebesar Rp1.000.000.000 dalam satu tahun pajak. Maka, PPh Badan yang harus dibayar perusahaan adalah 25% x Rp1.000.000.000 = Rp250.000.000.

Jenis-Jenis Penghasilan yang Dikenakan PPh Badan 25%

Berikut ini adalah beberapa jenis penghasilan yang dikenakan PPh Badan 25%:

- Penghasilan dari usaha atau pekerjaan bebas

- Penghasilan dari penjualan barang atau jasa

- Penghasilan dari investasi

- Penghasilan dari sewa

- Penghasilan dari royalti

Cara Menghitung PPh Badan 25% Bulanan: Cara Menghitung Pph 25 Badan Bulanan

PPh Badan 25% merupakan salah satu jenis pajak yang harus dibayarkan oleh perusahaan atau badan usaha di Indonesia. PPh Badan 25% dihitung berdasarkan penghasilan kena pajak (PKP) perusahaan. PKP adalah penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan, seperti biaya operasional, biaya gaji, dan biaya penyusutan. Perhitungan PPh Badan 25% bulanan dilakukan dengan cara menghitung PKP terlebih dahulu, kemudian dikalikan dengan tarif pajak 25%.

Cara Menghitung PPh Badan 25% Bulanan

Berikut adalah langkah-langkah dalam menghitung PPh Badan 25% bulanan:

- Hitung penghasilan bruto bulanan. Penghasilan bruto adalah total pendapatan yang diterima perusahaan dalam satu bulan, sebelum dikurangi dengan biaya-biaya.

- Hitung biaya-biaya yang diizinkan. Biaya-biaya yang diizinkan adalah biaya yang dapat dikurangkan dari penghasilan bruto untuk menghitung PKP. Contoh biaya yang diizinkan adalah biaya operasional, biaya gaji, biaya penyusutan, dan biaya lain-lain yang sesuai dengan peraturan perpajakan.

- Hitung PKP bulanan. PKP dihitung dengan cara mengurangi penghasilan bruto dengan biaya-biaya yang diizinkan. Rumusnya adalah:

PKP = Penghasilan Bruto – Biaya yang Diizinkan

- Hitung PPh Badan 25% bulanan. PPh Badan 25% dihitung dengan cara mengalikan PKP dengan tarif pajak 25%. Rumusnya adalah:

PPh Badan 25% = PKP x 25%

Contoh Kasus Perhitungan PPh Badan 25% Bulanan, Cara menghitung pph 25 badan bulanan

Misalnya, perusahaan ABC memiliki penghasilan bruto sebesar Rp100.000.000,- pada bulan Januari 2023. Biaya yang diizinkan sebesar Rp50.000.000,-. Berikut adalah perhitungan PPh Badan 25% bulanan:

- Penghasilan Bruto = Rp100.000.000,-

- Biaya yang Diizinkan = Rp50.000.000,-

- PKP = Rp100.000.000,- – Rp50.000.000,- = Rp50.000.000,-

- PPh Badan 25% = Rp50.000.000,- x 25% = Rp12.500.000,-

Jadi, PPh Badan 25% yang harus dibayarkan oleh perusahaan ABC pada bulan Januari 2023 adalah Rp12.500.000,-.

Tabel Rumus Perhitungan PPh Badan 25% Bulanan

| No. | Rumus | Penjelasan |

|---|---|---|

| 1. | PKP = Penghasilan Bruto – Biaya yang Diizinkan | PKP adalah penghasilan kena pajak yang merupakan dasar perhitungan PPh Badan 25%. |

| 2. | PPh Badan 25% = PKP x 25% | PPh Badan 25% dihitung dengan mengalikan PKP dengan tarif pajak 25%. |

Tips dan Trik Menghitung PPh Badan 25%

Menghitung PPh Badan 25% bulanan memang terkadang terasa rumit, terutama bagi para pemula. Namun, dengan beberapa tips dan trik yang tepat, proses ini bisa menjadi lebih mudah dan efisien. Berikut beberapa tips dan trik yang bisa Anda terapkan untuk mempermudah penghitungan PPh Badan 25% dan bahkan mengoptimalkan kewajiban pajak Anda secara legal dan efektif.

Pahami Dasar Perhitungan PPh Badan 25%

Langkah pertama untuk menghitung PPh Badan 25% adalah memahami dasar perhitungannya. PPh Badan 25% dihitung berdasarkan laba kena pajak perusahaan. Laba kena pajak merupakan hasil dari penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan. Rumus dasar perhitungan PPh Badan 25% adalah sebagai berikut:

PPh Badan 25% = Laba Kena Pajak x 25%

Untuk menghitung laba kena pajak, Anda perlu memahami jenis-jenis penghasilan dan biaya yang dapat dikurangkan.

Manfaatkan Fasilitas Pengurangan Pajak

Pemerintah menyediakan berbagai fasilitas pengurangan pajak untuk mendorong kegiatan usaha dan investasi. Manfaatkan fasilitas ini untuk mengurangi beban pajak Anda secara legal. Berikut beberapa contoh fasilitas pengurangan pajak:

- Tax Holiday: Fasilitas ini memberikan pengurangan atau pembebasan pajak untuk perusahaan baru yang beroperasi di sektor prioritas.

- Tax Allowance: Fasilitas ini memberikan pengurangan pajak atas biaya tertentu, seperti biaya penelitian dan pengembangan (R&D).

- Super Deduction: Fasilitas ini memberikan pengurangan pajak atas investasi dalam aset tertentu, seperti mesin dan peralatan baru.

Pastikan Anda memahami persyaratan dan ketentuan yang berlaku untuk setiap fasilitas pengurangan pajak. Konsultasikan dengan konsultan pajak untuk mendapatkan informasi lebih lanjut.

Optimalkan Penggunaan Biaya

Penggunaan biaya yang tepat dapat membantu mengurangi laba kena pajak Anda. Berikut beberapa tips untuk mengoptimalkan penggunaan biaya:

- Pastikan semua biaya yang diklaim dapat dibenarkan dan sesuai dengan peraturan perpajakan.

- Manfaatkan biaya-biaya yang dapat dikurangkan secara penuh, seperti biaya gaji, sewa, dan listrik.

- Pertimbangkan untuk menggunakan biaya depresiasi yang optimal untuk aset tetap Anda.

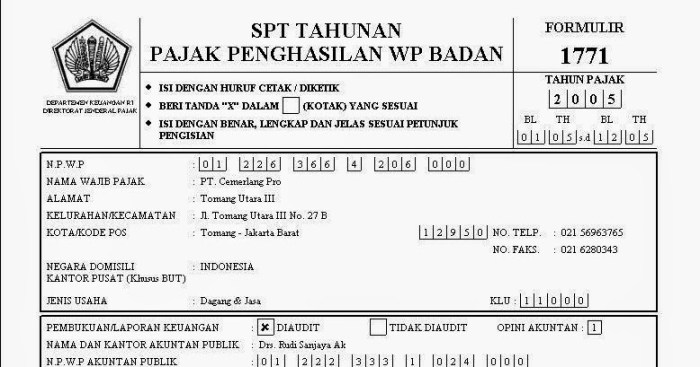

Manfaatkan Teknologi Perpajakan

Saat ini, teknologi perpajakan telah berkembang pesat. Manfaatkan teknologi ini untuk mempermudah proses penghitungan PPh Badan 25% dan mengelola kewajiban pajak Anda. Beberapa contoh teknologi perpajakan yang dapat Anda manfaatkan:

- E-Filing: Layanan ini memungkinkan Anda untuk mengirimkan SPT Tahunan PPh Badan secara elektronik melalui internet.

- E-Billing: Layanan ini memungkinkan Anda untuk membayar pajak secara elektronik melalui internet banking.

- Aplikasi Perpajakan: Tersedia berbagai aplikasi perpajakan yang dapat membantu Anda menghitung PPh Badan 25%, melacak kewajiban pajak, dan mendapatkan informasi terbaru tentang peraturan perpajakan.

Contoh Kasus Perhitungan PPh Badan 25%

Berikut contoh kasus perhitungan PPh Badan 25% dengan menerapkan beberapa tips dan trik yang telah disebutkan:

| Keterangan | Jumlah (Rp) |

|---|---|

| Penghasilan Bruto | 1.000.000.000 |

| Biaya Gaji | 200.000.000 |

| Biaya Sewa | 100.000.000 |

| Biaya Listrik | 50.000.000 |

| Biaya Depresiasi | 100.000.000 |

| Total Biaya | 450.000.000 |

| Laba Kena Pajak | 550.000.000 |

| PPh Badan 25% | 137.500.000 (550.000.000 x 25%) |

Dalam contoh kasus ini, perusahaan dapat memanfaatkan fasilitas pengurangan pajak berupa tax allowance atas biaya R&D sebesar Rp 50.000.000. Dengan demikian, laba kena pajak perusahaan menjadi Rp 500.000.000 dan PPh Badan 25% yang harus dibayar menjadi Rp 125.000.000.

Ringkasan Penutup

Memahami cara menghitung PPh Badan 25% bulanan dengan benar merupakan langkah penting bagi setiap wajib pajak badan. Dengan memahami konsep dan langkah-langkah yang telah dijelaskan dalam artikel ini, Anda dapat memastikan kewajiban pajak Anda terpenuhi dengan tepat dan menghindari risiko sanksi. Ingatlah bahwa konsultasi dengan profesional pajak dapat membantu Anda dalam memahami lebih lanjut dan memaksimalkan strategi optimalisasi pajak Anda.