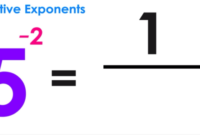

Cara menghitung dlq – Pernahkah Anda mendengar istilah DQL? Singkatan dari Debt at Least 90 Days, DQL merujuk pada jumlah tagihan yang belum dibayarkan selama minimal 90 hari. Bagi perusahaan, DQL adalah indikator penting yang mencerminkan kesehatan keuangan dan efisiensi penagihan. Semakin tinggi DQL, semakin besar risiko kerugian dan penurunan profitabilitas.

Artikel ini akan membahas cara menghitung DQL secara praktis, faktor-faktor yang mempengaruhinya, dan dampaknya terhadap perusahaan. Dengan memahami DQL, perusahaan dapat mengambil langkah-langkah strategis untuk meminimalkan kerugian dan meningkatkan arus kas.

Faktor yang Mempengaruhi DQL

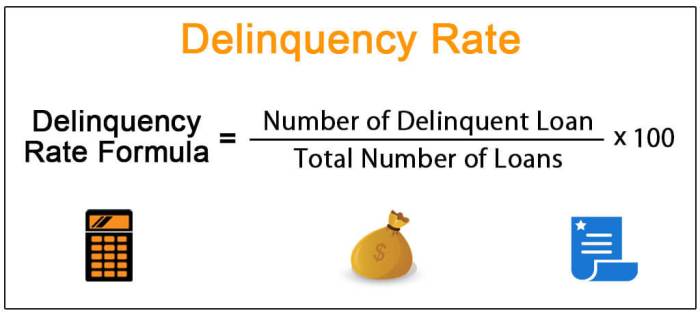

Tingkat DQL (Delinquency Rate) atau tingkat keterlambatan pembayaran merupakan indikator penting bagi perusahaan dalam mengukur kesehatan portofolio kreditnya. DQL yang tinggi dapat mengindikasikan risiko kredit yang besar dan berpotensi merugikan perusahaan. Penting untuk memahami faktor-faktor yang dapat mempengaruhi DQL, baik internal maupun eksternal, agar perusahaan dapat mengambil langkah-langkah yang tepat untuk mengelola dan meminimalkan risiko kredit.

Faktor Internal, Cara menghitung dlq

Faktor internal adalah faktor yang berasal dari dalam perusahaan dan dapat dikendalikan. Faktor-faktor ini dapat berupa kebijakan perusahaan, proses internal, atau sumber daya manusia. Berikut adalah beberapa faktor internal yang dapat mempengaruhi DQL:

- Kebijakan Kredit: Kebijakan kredit yang terlalu longgar atau tidak ketat dapat menyebabkan DQL yang tinggi. Misalnya, jika perusahaan memberikan kredit kepada calon debitur dengan skor kredit yang rendah atau tanpa melakukan verifikasi yang memadai, maka risiko DQL akan meningkat.

- Proses Penilaian Kredit: Proses penilaian kredit yang tidak efektif dapat menyebabkan perusahaan memberikan kredit kepada debitur yang berisiko tinggi. Proses ini haruslah komprehensif dan melibatkan analisis data yang akurat untuk menilai kemampuan debitur dalam melunasi pinjaman.

- Manajemen Kolektabilitas: Sistem manajemen kolektabilitas yang lemah dapat menyebabkan DQL yang tinggi. Perusahaan harus memiliki tim kolektabilitas yang terlatih dan sistem yang efektif untuk menghubungi debitur yang menunggak dan mengelola proses penagihan.

- Sistem Informasi: Sistem informasi yang tidak terintegrasi atau tidak akurat dapat menyebabkan kesalahan dalam proses penagihan dan manajemen kredit. Sistem informasi yang baik dapat membantu perusahaan melacak DQL dan mengidentifikasi debitur yang berisiko tinggi.

- Sumber Daya Manusia: Kualitas dan motivasi karyawan yang terlibat dalam proses kredit dan kolektabilitas dapat mempengaruhi DQL. Karyawan yang terlatih dan berdedikasi dapat membantu perusahaan dalam mengelola risiko kredit secara efektif.

Faktor Eksternal

Faktor eksternal adalah faktor yang berasal dari luar perusahaan dan tidak dapat dikendalikan. Faktor-faktor ini dapat berupa kondisi ekonomi, perubahan peraturan, atau bencana alam. Berikut adalah beberapa faktor eksternal yang dapat mempengaruhi DQL:

- Kondisi Ekonomi: Kondisi ekonomi yang buruk dapat menyebabkan peningkatan DQL. Ketika ekonomi melambat, debitur mungkin mengalami kesulitan keuangan dan kesulitan dalam melunasi pinjaman. Misalnya, selama resesi, tingkat pengangguran meningkat, yang dapat menyebabkan penurunan kemampuan debitur untuk membayar utang.

- Perubahan Peraturan: Perubahan peraturan perbankan atau kredit dapat mempengaruhi DQL. Misalnya, jika peraturan baru membuat proses kredit lebih ketat, maka DQL mungkin menurun karena perusahaan menjadi lebih selektif dalam memberikan kredit. Sebaliknya, jika peraturan baru membuat proses kredit lebih longgar, maka DQL mungkin meningkat karena perusahaan menjadi lebih mudah dalam memberikan kredit.

- Bencana Alam: Bencana alam seperti gempa bumi, banjir, atau badai dapat menyebabkan peningkatan DQL. Bencana alam dapat merusak properti dan bisnis, yang dapat menyebabkan debitur mengalami kesulitan keuangan dan kesulitan dalam melunasi pinjaman.

- Persaingan: Persaingan yang ketat dalam industri perbankan atau kredit dapat menyebabkan perusahaan menurunkan standar kredit untuk menarik lebih banyak debitur. Hal ini dapat menyebabkan peningkatan DQL karena perusahaan mungkin memberikan kredit kepada debitur yang berisiko tinggi.

Strategi Mengurangi DQL: Cara Menghitung Dlq

DQL (Delinquent Loan) atau pinjaman macet merupakan salah satu permasalahan yang sering dihadapi oleh perusahaan pembiayaan. Pinjaman macet dapat mengakibatkan kerugian finansial yang signifikan bagi perusahaan. Oleh karena itu, perusahaan perlu menerapkan strategi yang efektif untuk mengurangi DQL dan meminimalkan risiko kerugian.

Strategi Mengurangi DQL

Strategi yang tepat dapat membantu perusahaan meningkatkan efisiensi penagihan dan meminimalkan kerugian akibat DQL. Berikut beberapa strategi yang dapat diterapkan:

- Peningkatan Proses Verifikasi dan Penilaian Kredit: Melakukan verifikasi dan penilaian kredit yang ketat terhadap calon debitur dapat membantu meminimalkan risiko DQL. Perusahaan dapat menggunakan sistem scoring kredit yang canggih dan data alternatif untuk menilai kemampuan calon debitur dalam melunasi pinjaman.

- Peningkatan Komunikasi dan Edukasi: Komunikasi yang efektif dengan debitur sangat penting untuk menghindari DQL. Perusahaan perlu memberikan informasi yang jelas dan mudah dipahami tentang kewajiban pembayaran, serta menyediakan saluran komunikasi yang mudah diakses oleh debitur. Edukasi mengenai pentingnya pembayaran tepat waktu juga perlu dilakukan secara berkala.

- Program Restrukturisasi Pinjaman: Memberikan program restrukturisasi pinjaman kepada debitur yang mengalami kesulitan keuangan dapat membantu mereka untuk kembali pada jalur pembayaran. Program ini dapat berupa penyesuaian jangka waktu pembayaran, penurunan bunga, atau pengurangan pokok pinjaman.

- Peningkatan Efisiensi Tim Penagihan: Tim penagihan yang terlatih dan berpengalaman sangat penting dalam mengurangi DQL. Perusahaan dapat melatih tim penagihan dalam teknik negosiasi yang efektif, manajemen konflik, dan strategi penagihan yang humanis. Penggunaan teknologi seperti sistem penagihan otomatis juga dapat meningkatkan efisiensi tim penagihan.

- Sistem Peringatan Dini: Sistem peringatan dini dapat membantu perusahaan untuk mendeteksi debitur yang berpotensi mengalami DQL sejak awal. Sistem ini dapat menggunakan data historis, perilaku pembayaran, dan indikator lainnya untuk mengidentifikasi debitur yang berisiko. Dengan deteksi dini, perusahaan dapat mengambil langkah-langkah pencegahan seperti menghubungi debitur untuk memastikan kelancaran pembayaran.

Penutup

Memahami dan mengelola DQL adalah langkah penting bagi perusahaan untuk menjaga kesehatan keuangan. Dengan menerapkan strategi yang tepat, perusahaan dapat meminimalkan risiko kerugian dan meningkatkan profitabilitas. Ingat, DQL bukan hanya angka, tetapi cerminan dari efektivitas proses penagihan dan pengelolaan keuangan perusahaan.