Cara menghitung pph pasal 21 yang ditanggung perusahaan – Membayar pajak adalah kewajiban setiap warga negara, termasuk perusahaan. Salah satu jenis pajak yang perlu dipahami oleh perusahaan adalah Pajak Penghasilan (PPh) Pasal 21, yang ditanggung oleh perusahaan atas penghasilan karyawannya. Menghitung PPh Pasal 21 yang ditanggung perusahaan bisa jadi rumit, tetapi dengan memahami dasar hukum, subjek pajak, tarif, dan prosedur perhitungannya, Anda dapat menghitungnya dengan tepat.

Artikel ini akan membahas secara detail tentang PPh Pasal 21 yang ditanggung perusahaan, mulai dari dasar hukum hingga contoh kasus konkret. Kami akan membahas pengertian, subjek pajak, tarif, prosedur perhitungan, dan kewajiban perusahaan terkait PPh Pasal 21. Dengan memahami informasi ini, Anda dapat memastikan perusahaan Anda memenuhi kewajiban perpajakan dengan benar dan menghindari potensi denda.

Subjek Pajak PPh Pasal 21 yang Ditanggung Perusahaan

Setelah memahami dasar-dasar PPh Pasal 21, penting untuk mengetahui siapa saja yang termasuk dalam subjek pajak PPh Pasal 21 yang ditanggung perusahaan. Subjek pajak PPh Pasal 21 yang ditanggung perusahaan merujuk pada pihak-pihak yang wajib membayar PPh Pasal 21 atas penghasilan yang diterima dari perusahaan.

Siapa Saja Subjek Pajak PPh Pasal 21 yang Ditanggung Perusahaan?

Subjek pajak PPh Pasal 21 yang ditanggung perusahaan meliputi:

- Pegawai tetap

- Pegawai tidak tetap

- Direktur

- Komisaris

- Pemegang saham

- Karyawan outsourcing

- Pekerja lepas

Karakteristik Subjek Pajak PPh Pasal 21 yang Ditanggung Perusahaan

Subjek pajak PPh Pasal 21 yang ditanggung perusahaan memiliki beberapa karakteristik, yaitu:

- Menerima penghasilan dari perusahaan

- Berdomisili di Indonesia atau memiliki NPWP

- Tidak termasuk dalam kategori subjek pajak PPh Pasal 23 atau PPh Pasal 26

Contoh Kasus Subjek Pajak PPh Pasal 21 yang Ditanggung Perusahaan

Misalnya, seorang karyawan tetap di perusahaan A menerima gaji sebesar Rp5.000.000 per bulan. Perusahaan A wajib memotong PPh Pasal 21 dari gaji karyawan tersebut sesuai dengan tarif yang berlaku. Dalam hal ini, karyawan tetap tersebut menjadi subjek pajak PPh Pasal 21 yang ditanggung perusahaan.

Prosedur Perhitungan PPh Pasal 21 yang Ditanggung Perusahaan

Perhitungan PPh Pasal 21 yang ditanggung perusahaan merupakan proses penting dalam pengelolaan pajak. Perusahaan wajib menghitung dan membayar PPh Pasal 21 atas penghasilan karyawannya. Penghasilan karyawan yang dimaksud meliputi gaji, bonus, tunjangan, dan penghasilan lainnya yang terkait dengan pekerjaan.

Langkah-langkah Perhitungan PPh Pasal 21

Berikut adalah langkah-langkah perhitungan PPh Pasal 21 yang ditanggung perusahaan:

- Hitung penghasilan bruto karyawan.

- Kurangi penghasilan bruto dengan biaya jabatan.

- Hitung penghasilan neto karyawan.

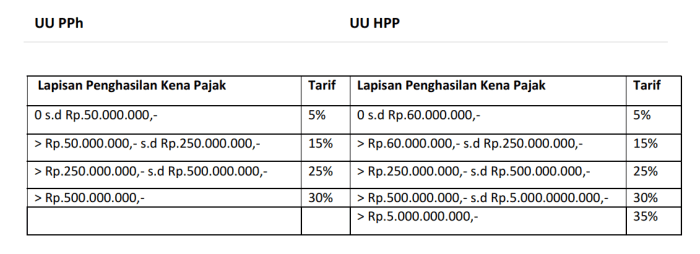

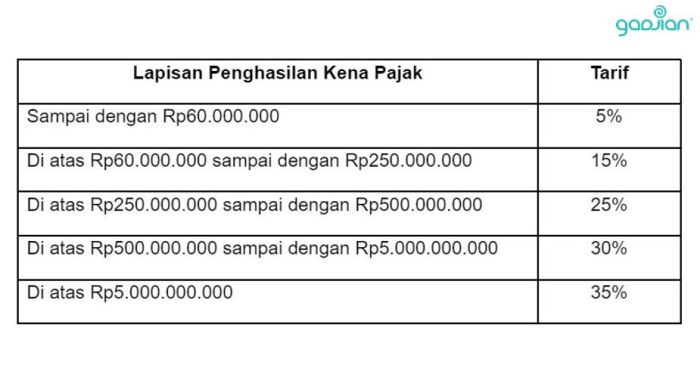

- Hitung PPh Pasal 21 terutang berdasarkan tarif progresif.

- Kurangi PPh Pasal 21 terutang dengan potongan PPh Pasal 21 yang telah dipotong dari penghasilan karyawan.

- Hitung PPh Pasal 21 yang ditanggung perusahaan.

Metode Perhitungan PPh Pasal 21, Cara menghitung pph pasal 21 yang ditanggung perusahaan

Metode perhitungan PPh Pasal 21 yang ditanggung perusahaan dapat dilakukan dengan menggunakan:

- Metode Penghasilan Neto: Metode ini menghitung PPh Pasal 21 berdasarkan penghasilan neto karyawan, yaitu penghasilan bruto dikurangi dengan biaya jabatan.

- Metode Penghasilan Bruto: Metode ini menghitung PPh Pasal 21 berdasarkan penghasilan bruto karyawan, tanpa dikurangi dengan biaya jabatan.

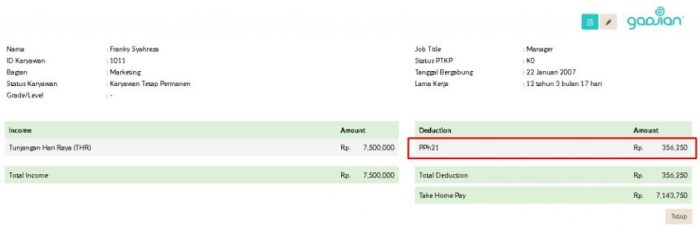

Contoh Perhitungan PPh Pasal 21

Berikut adalah contoh perhitungan PPh Pasal 21 yang ditanggung perusahaan berdasarkan kasus konkret:

Misalnya, seorang karyawan memiliki penghasilan bruto sebesar Rp 10.000.000,- per bulan dan biaya jabatan sebesar Rp 1.000.000,-. Tarif PPh Pasal 21 untuk penghasilan neto karyawan adalah 5%.

Perhitungan PPh Pasal 21 yang ditanggung perusahaan adalah sebagai berikut:

| Keterangan | Jumlah (Rp) |

|---|---|

| Penghasilan Bruto | 10.000.000 |

| Biaya Jabatan | 1.000.000 |

| Penghasilan Neto | 9.000.000 |

| PPh Pasal 21 Terutang (5% x Rp 9.000.000) | 450.000 |

Jadi, PPh Pasal 21 yang ditanggung perusahaan adalah Rp 450.000,-.

Terakhir: Cara Menghitung Pph Pasal 21 Yang Ditanggung Perusahaan

Memahami cara menghitung PPh Pasal 21 yang ditanggung perusahaan adalah langkah penting bagi perusahaan untuk mematuhi peraturan perpajakan. Dengan mengetahui dasar hukum, tarif, dan prosedur perhitungan, perusahaan dapat memastikan kewajiban perpajakannya terpenuhi dengan benar. Selain itu, dengan memahami strategi penghindaran pajak yang legal, perusahaan dapat meminimalkan beban pajak tanpa melanggar hukum. Ingatlah bahwa kepatuhan terhadap peraturan perpajakan merupakan tanggung jawab setiap perusahaan untuk menciptakan iklim bisnis yang sehat dan berkeadilan.