Cara menghitung suku bunga kpr – Membeli rumah adalah impian banyak orang, dan KPR menjadi solusi untuk mewujudkan impian tersebut. Namun, sebelum Anda memutuskan untuk mengajukan KPR, penting untuk memahami bagaimana suku bunga KPR dihitung. Suku bunga adalah biaya yang Anda bayarkan kepada bank atas pinjaman KPR, dan memahami cara menghitungnya akan membantu Anda dalam membuat keputusan finansial yang tepat.

Artikel ini akan membahas secara detail tentang cara menghitung suku bunga KPR, faktor-faktor yang mempengaruhinya, dan tips memilih suku bunga yang sesuai dengan kebutuhan Anda. Dengan memahami hal ini, Anda akan lebih siap untuk mengajukan KPR dan mendapatkan rumah impian Anda.

Pengertian Suku Bunga KPR: Cara Menghitung Suku Bunga Kpr

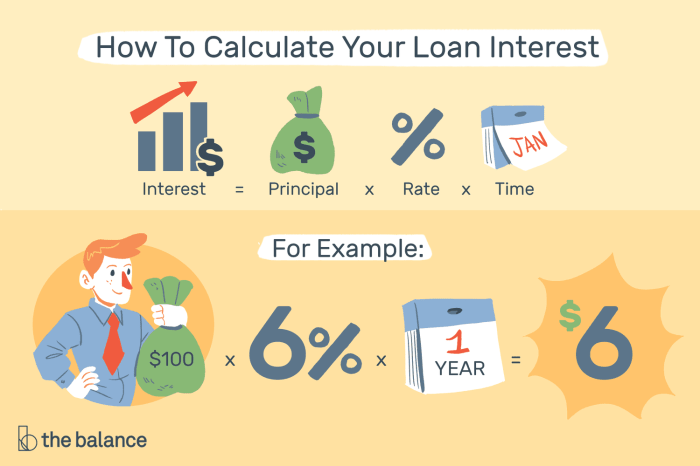

Suku bunga KPR merupakan biaya yang dikenakan oleh bank atau lembaga pembiayaan kepada debitur sebagai imbalan atas pinjaman uang yang digunakan untuk membeli properti. Sederhananya, suku bunga KPR adalah biaya yang kamu bayar untuk meminjam uang untuk membeli rumah.

Bayangkan kamu meminjam uang sebesar Rp500 juta dari bank untuk membeli rumah. Bank menetapkan suku bunga KPR sebesar 7% per tahun. Ini artinya, setiap tahun kamu harus membayar Rp35 juta (7% dari Rp500 juta) sebagai bunga. Semakin tinggi suku bunga, semakin besar pula biaya yang harus kamu bayar.

Jenis Suku Bunga KPR

Ada dua jenis suku bunga KPR yang umum dijumpai, yaitu:

- Fixed Rate: Suku bunga tetap selama jangka waktu tertentu. Artinya, besarnya cicilan yang kamu bayarkan akan tetap sama selama masa pinjaman, meskipun suku bunga di pasaran mengalami perubahan.

- Floating Rate: Suku bunga yang mengikuti fluktuasi suku bunga acuan Bank Indonesia (BI Rate). Jika BI Rate naik, maka suku bunga KPR-mu juga akan naik, dan sebaliknya.

Perbedaan Suku Bunga Fixed Rate dan Floating Rate, Cara menghitung suku bunga kpr

| Jenis Suku Bunga | Kelebihan | Kekurangan |

|---|---|---|

| Fixed Rate | Cicilan tetap, sehingga lebih mudah diprediksi dan direncanakan. | Suku bunga umumnya lebih tinggi dibandingkan dengan floating rate. |

| Floating Rate | Suku bunga umumnya lebih rendah dibandingkan dengan fixed rate. | Cicilan tidak tetap, sehingga sulit diprediksi dan direncanakan. |

Tips Memilih Suku Bunga KPR yang Tepat

Memilih suku bunga KPR yang tepat merupakan langkah penting dalam proses pembelian rumah. Suku bunga yang tepat akan membantu Anda mengelola cicilan dengan baik dan menghindari beban finansial yang berlebihan. Ada beberapa faktor yang perlu Anda pertimbangkan sebelum memutuskan jenis suku bunga KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda.

Jenis Suku Bunga KPR

Suku bunga KPR umumnya dibagi menjadi dua jenis, yaitu:

- Suku bunga tetap (fixed rate): Suku bunga ini tidak berubah selama jangka waktu tertentu, biasanya selama 1-5 tahun. Keuntungannya, Anda akan memiliki kepastian cicilan tetap setiap bulan, sehingga lebih mudah untuk merencanakan anggaran. Namun, jika suku bunga pasar turun, Anda tidak akan mendapatkan keuntungan dari penurunan tersebut.

- Suku bunga floating (variable rate): Suku bunga ini mengikuti fluktuasi suku bunga acuan yang ditetapkan oleh Bank Indonesia. Keuntungannya, jika suku bunga pasar turun, cicilan Anda akan menjadi lebih ringan. Namun, jika suku bunga pasar naik, cicilan Anda akan menjadi lebih berat.

Faktor-faktor yang Perlu Dipertimbangkan

Berikut adalah beberapa faktor yang perlu Anda pertimbangkan dalam memilih suku bunga KPR:

- Kemampuan finansial: Pastikan Anda dapat membayar cicilan KPR dengan suku bunga yang Anda pilih. Hitunglah penghasilan bulanan Anda dan kebutuhan lainnya, lalu perkirakan berapa banyak cicilan KPR yang dapat Anda tanggung.

- Jangka waktu KPR: Jangka waktu KPR yang lebih panjang biasanya memiliki suku bunga yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih tinggi. Sebaliknya, jangka waktu KPR yang lebih pendek biasanya memiliki suku bunga yang lebih tinggi, tetapi total bunga yang dibayarkan akan lebih rendah. Pilihlah jangka waktu yang sesuai dengan kemampuan finansial Anda dan target pembayaran Anda.

- Prediksi suku bunga: Pertimbangkan prediksi suku bunga di masa depan. Jika Anda memperkirakan suku bunga akan naik, maka suku bunga tetap mungkin lebih menguntungkan. Sebaliknya, jika Anda memperkirakan suku bunga akan turun, maka suku bunga floating mungkin lebih menguntungkan.

- Kebijakan bank: Setiap bank memiliki kebijakan suku bunga yang berbeda. Bandingkan suku bunga yang ditawarkan oleh beberapa bank sebelum Anda memutuskan.

Contoh Skenario Peminjaman KPR

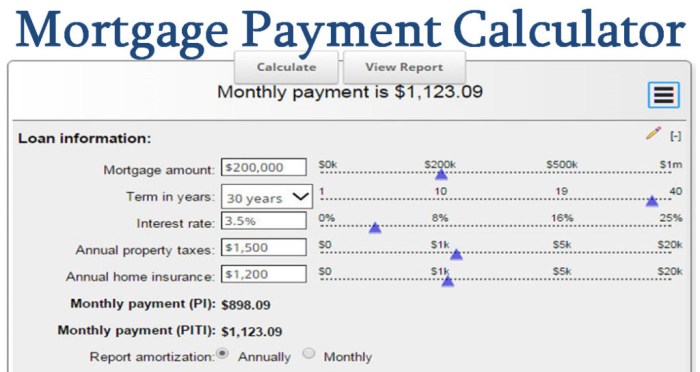

Misalnya, Anda ingin mengajukan KPR dengan nilai Rp500 juta dengan jangka waktu 15 tahun. Berikut adalah dua skenario yang mungkin terjadi:

- Skenario 1: Suku bunga tetap: Anda memilih suku bunga tetap 7% per tahun. Cicilan bulanan Anda akan tetap sebesar Rp5.126.000 selama 15 tahun. Total bunga yang Anda bayarkan adalah Rp368.360.000.

- Skenario 2: Suku bunga floating: Anda memilih suku bunga floating 6% per tahun pada awal pinjaman. Cicilan bulanan Anda pada awal pinjaman akan sebesar Rp4.500.000. Namun, jika suku bunga naik menjadi 8% per tahun, cicilan bulanan Anda akan menjadi Rp5.700.000. Total bunga yang Anda bayarkan akan bergantung pada fluktuasi suku bunga selama jangka waktu pinjaman.

Dari contoh di atas, Anda dapat melihat bahwa suku bunga tetap memberikan kepastian cicilan, sementara suku bunga floating memberikan fleksibilitas dan potensi keuntungan jika suku bunga turun.

Tips Memilih Suku Bunga KPR

Berikut adalah beberapa tips untuk memilih suku bunga KPR yang tepat:

- Konsultasikan dengan ahli keuangan: Konsultasikan dengan ahli keuangan atau perencana keuangan untuk mendapatkan nasihat yang tepat berdasarkan kondisi finansial Anda.

- Bandingkan suku bunga: Bandingkan suku bunga yang ditawarkan oleh beberapa bank sebelum Anda memutuskan.

- Pertimbangkan jangka waktu KPR: Pilih jangka waktu KPR yang sesuai dengan kemampuan finansial Anda dan target pembayaran Anda.

- Pertimbangkan prediksi suku bunga: Pertimbangkan prediksi suku bunga di masa depan untuk menentukan jenis suku bunga yang paling menguntungkan.

- Pilih bank yang terpercaya: Pilih bank yang terpercaya dan memiliki reputasi baik dalam hal layanan KPR.

Pentingnya Memahami Suku Bunga KPR

Membeli rumah adalah salah satu investasi terbesar dalam hidup. Keputusan ini melibatkan komitmen jangka panjang yang membutuhkan perencanaan finansial yang matang. Salah satu faktor kunci dalam perencanaan tersebut adalah memahami suku bunga KPR.

Dampak Pemahaman Suku Bunga terhadap Keputusan Finansial

Memahami cara menghitung suku bunga KPR bukan hanya soal matematika. Ini tentang memahami bagaimana suku bunga memengaruhi total biaya pinjaman dan kemampuan Anda untuk membayar cicilan. Pemahaman yang baik tentang suku bunga dapat membantu Anda:

- Memilih KPR yang Tepat: Anda dapat membandingkan penawaran dari berbagai bank dan memilih KPR dengan suku bunga terendah yang sesuai dengan kemampuan Anda.

- Menghindari Biaya Tambahan: Memahami suku bunga membantu Anda menghindari biaya tambahan yang mungkin dibebankan oleh bank, seperti biaya provisi atau biaya administrasi.

- Menentukan Anggaran Cicilan: Dengan memahami suku bunga, Anda dapat menentukan berapa besar cicilan yang harus Anda bayarkan setiap bulan dan memastikan bahwa Anda dapat menanganinya.

- Membuat Rencana Keuangan yang Lebih Realistis: Pemahaman yang baik tentang suku bunga KPR membantu Anda membuat rencana keuangan yang realistis, termasuk alokasi dana untuk cicilan, biaya-biaya lain, dan kebutuhan lainnya.

Contoh Kasus Nyata

Bayangkan Anda ingin membeli rumah dengan harga Rp500 juta. Anda memiliki dua pilihan KPR:

- KPR A: Suku bunga 7% per tahun, jangka waktu 15 tahun.

- KPR B: Suku bunga 8% per tahun, jangka waktu 20 tahun.

Pada pandangan pertama, KPR B mungkin terlihat lebih menarik karena jangka waktu yang lebih panjang. Namun, jika Anda menghitung total biaya yang harus dibayarkan, KPR A akan jauh lebih menguntungkan. Hal ini dikarenakan suku bunga yang lebih rendah, meskipun jangka waktu lebih pendek.

Dengan memahami suku bunga, Anda dapat membuat perbandingan yang tepat dan memilih KPR yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda.

Pemungkas

Memahami cara menghitung suku bunga KPR adalah langkah penting dalam proses pembelian rumah. Dengan pengetahuan ini, Anda dapat memilih suku bunga yang sesuai dengan kemampuan finansial Anda dan mendapatkan rumah impian dengan lebih tenang. Ingat, setiap keputusan finansial membutuhkan pertimbangan matang, dan memahami suku bunga KPR akan membantu Anda dalam membuat keputusan yang tepat.