Contoh soal pph pasal 25 dan jawabannya – PPh Pasal 25, atau Pajak Penghasilan Pasal 25, merupakan salah satu jenis pajak yang wajib dibayarkan oleh setiap wajib pajak badan dan orang pribadi yang memiliki penghasilan tertentu. Pajak ini dibayarkan secara berkala, umumnya setiap bulan, sebagai bentuk pembayaran di muka atas pajak penghasilan yang akan dihitung pada akhir tahun. Nah, untuk memahami lebih dalam tentang PPh Pasal 25, kita akan bahas melalui contoh soal dan jawabannya.

Artikel ini akan membahas secara lengkap mulai dari pengertian PPh Pasal 25, objek pajak, dasar pengenaan, tarif, cara perhitungan, kewajiban wajib pajak, hingga sanksi pelanggaran. Selain itu, kita juga akan membahas tips dan trik meminimalkan beban pajak, strategi penghematan pajak, dan perkembangan terbaru terkait PPh Pasal 25.

Pengertian PPh Pasal 25

PPh Pasal 25 merupakan pajak penghasilan yang dibayar secara berkala (bulanan) oleh wajib pajak (WP) orang pribadi atau badan yang memiliki penghasilan tertentu. Pajak ini dibayarkan di muka sebelum WP mengetahui jumlah penghasilan tahunannya, dan dihitung berdasarkan penghasilan yang diperkirakan diterima selama setahun.

Contoh Penerapan PPh Pasal 25

Bayangkan seorang karyawan bernama Budi yang bekerja di perusahaan A. Setiap bulan Budi menerima gaji sebesar Rp 5 juta. Budi dikenakan PPh Pasal 25 karena penghasilannya melebihi Penghasilan Tidak Kena Pajak (PTKP). Dalam hal ini, Budi wajib membayar PPh Pasal 25 setiap bulan berdasarkan penghasilan yang dia perkirakan akan diterima selama setahun.

Perbedaan PPh Pasal 25 dengan Jenis Pajak Penghasilan Lainnya

PPh Pasal 25 berbeda dengan jenis pajak penghasilan lainnya, seperti PPh Pasal 21 dan PPh Pasal 23, dalam hal waktu pembayaran dan objek pajaknya. Berikut adalah tabel yang membandingkan ketiga jenis pajak tersebut:

| Jenis Pajak | Waktu Pembayaran | Objek Pajak |

|---|---|---|

| PPh Pasal 21 | Dibayar saat menerima penghasilan | Penghasilan dari pekerjaan, pensiun, dan beasiswa |

| PPh Pasal 23 | Dibayar saat menerima penghasilan | Penghasilan dari jasa, bunga, dan royalti |

| PPh Pasal 25 | Dibayar secara berkala (bulanan) | Penghasilan dari usaha atau pekerjaan bebas yang diperkirakan diterima selama setahun |

Objek PPh Pasal 25: Contoh Soal Pph Pasal 25 Dan Jawabannya

PPh Pasal 25 merupakan pajak penghasilan yang dibayarkan secara berkala oleh wajib pajak (WP) dalam bentuk angsuran. Objek pajak PPh Pasal 25 adalah penghasilan yang diterima atau diperoleh WP dalam jangka waktu tertentu. Penghasilan ini bisa berasal dari berbagai sumber, seperti usaha, pekerjaan, dan investasi. PPh Pasal 25 memiliki beberapa objek pajak yang berbeda tergantung pada jenis WP, yaitu badan atau orang pribadi.

Objek Pajak PPh Pasal 25 untuk Wajib Pajak Badan

Objek pajak PPh Pasal 25 untuk WP badan adalah penghasilan neto yang diperoleh dari usaha atau pekerjaan bebas. Penghasilan neto ini dihitung dengan cara mengurangi penghasilan bruto dengan biaya-biaya yang diizinkan sesuai dengan ketentuan perundang-undangan. Berikut beberapa contoh objek pajak PPh Pasal 25 untuk WP badan:

- Penghasilan dari penjualan barang atau jasa

- Penghasilan dari jasa konstruksi

- Penghasilan dari usaha pertambangan

- Penghasilan dari usaha perkebunan

- Penghasilan dari usaha peternakan

- Penghasilan dari usaha perikanan

- Penghasilan dari usaha perhotelan

- Penghasilan dari usaha restoran

- Penghasilan dari usaha transportasi

- Penghasilan dari usaha jasa keuangan

- Penghasilan dari usaha perdagangan

- Penghasilan dari usaha manufaktur

- Penghasilan dari usaha teknologi informasi

- Penghasilan dari usaha konsultan

Objek Pajak PPh Pasal 25 untuk Wajib Pajak Orang Pribadi

Objek pajak PPh Pasal 25 untuk WP orang pribadi adalah penghasilan neto yang diperoleh dari usaha atau pekerjaan bebas, dan penghasilan dari pekerjaan. Penghasilan neto ini dihitung dengan cara mengurangi penghasilan bruto dengan biaya-biaya yang diizinkan sesuai dengan ketentuan perundang-undangan. Berikut beberapa contoh objek pajak PPh Pasal 25 untuk WP orang pribadi:

- Penghasilan dari usaha perdagangan

- Penghasilan dari usaha jasa

- Penghasilan dari usaha pertanian

- Penghasilan dari usaha peternakan

- Penghasilan dari usaha perikanan

- Penghasilan dari usaha perhotelan

- Penghasilan dari usaha restoran

- Penghasilan dari usaha transportasi

- Penghasilan dari usaha pariwisata

- Penghasilan dari usaha seni dan budaya

- Penghasilan dari usaha olahraga

- Penghasilan dari usaha pendidikan

- Penghasilan dari usaha kesehatan

- Penghasilan dari usaha keagamaan

- Penghasilan dari usaha sosial

- Penghasilan dari usaha lain yang sejenis

Contoh Objek Pajak PPh Pasal 25 Berdasarkan Jenis Usahanya

Berikut beberapa contoh objek pajak PPh Pasal 25 berdasarkan jenis usahanya:

- Wajib Pajak Badan:

- Perusahaan manufaktur: Penghasilan neto dari penjualan produk manufaktur.

- Perusahaan jasa keuangan: Penghasilan neto dari jasa perbankan, asuransi, dan sekuritas.

- Perusahaan teknologi informasi: Penghasilan neto dari penjualan perangkat lunak, jasa pengembangan aplikasi, dan layanan internet.

- Wajib Pajak Orang Pribadi:

- Pedagang: Penghasilan neto dari penjualan barang dagangan.

- Dokter: Penghasilan neto dari jasa pelayanan medis.

- Guru: Penghasilan neto dari jasa pengajaran.

Dasar Pengenaan PPh Pasal 25

PPh Pasal 25 merupakan pajak penghasilan yang dibayarkan secara berkala oleh wajib pajak (WP) badan, baik badan dalam negeri maupun badan luar negeri yang melakukan kegiatan usaha di Indonesia. Dasar pengenaan PPh Pasal 25 didasarkan pada penghasilan neto yang diperoleh WP badan selama periode pajak tertentu, biasanya dalam satu tahun pajak.

Pengertian Dasar Pengenaan PPh Pasal 25

Dasar pengenaan PPh Pasal 25 adalah penghasilan neto yang diperoleh WP badan selama periode pajak tertentu. Penghasilan neto dihitung dengan mengurangi total penghasilan bruto dengan biaya-biaya yang diizinkan berdasarkan peraturan perpajakan yang berlaku.

Contoh Perhitungan Dasar Pengenaan PPh Pasal 25

Berikut contoh perhitungan dasar pengenaan PPh Pasal 25 untuk beberapa jenis objek pajak:

Penghasilan dari Usaha

Misalkan, PT. ABC memperoleh penghasilan bruto dari usahanya sebesar Rp 100.000.000 selama periode pajak tertentu. PT. ABC juga memiliki biaya-biaya yang diizinkan sebesar Rp 60.000.000.

Penghasilan Neto = Penghasilan Bruto – Biaya yang Diizinkan

Penghasilan Neto = Rp 100.000.000 – Rp 60.000.000 = Rp 40.000.000

Maka, dasar pengenaan PPh Pasal 25 untuk PT. ABC adalah Rp 40.000.000.

Penghasilan dari Bunga

Misalkan, PT. XYZ memperoleh penghasilan bunga sebesar Rp 50.000.000 selama periode pajak tertentu. PT. XYZ tidak memiliki biaya yang diizinkan terkait dengan penghasilan bunga ini.

Penghasilan Neto = Penghasilan Bruto – Biaya yang Diizinkan

Penghasilan Neto = Rp 50.000.000 – Rp 0 = Rp 50.000.000

Maka, dasar pengenaan PPh Pasal 25 untuk PT. XYZ adalah Rp 50.000.000.

Tabel Rumus Perhitungan Dasar Pengenaan PPh Pasal 25

| Jenis Objek Pajak | Rumus Perhitungan Dasar Pengenaan PPh Pasal 25 |

|---|---|

| Penghasilan dari Usaha | Penghasilan Bruto – Biaya yang Diizinkan |

| Penghasilan dari Bunga | Penghasilan Bruto – Biaya yang Diizinkan |

| Penghasilan dari Sewa | Penghasilan Bruto – Biaya yang Diizinkan |

| Penghasilan dari Royalti | Penghasilan Bruto – Biaya yang Diizinkan |

Tarif PPh Pasal 25

PPh Pasal 25 adalah pajak penghasilan yang dibayar secara berkala (bulanan) oleh wajib pajak badan selama tahun pajak berjalan. Tujuannya adalah untuk mempermudah pembayaran pajak dan mencegah tunggakan pajak yang besar di akhir tahun.

Tarif PPh Pasal 25 yang Berlaku

Tarif PPh Pasal 25 ditentukan berdasarkan penghasilan kena pajak (PKP) wajib pajak badan. Tarif yang berlaku saat ini adalah sebagai berikut:

- PKP sampai dengan Rp50.000.000.000,- dikenakan tarif 15%

- PKP di atas Rp50.000.000.000,- dikenakan tarif 25%

Faktor-faktor yang Mempengaruhi Tarif PPh Pasal 25

Tarif PPh Pasal 25 dapat berubah seiring dengan perubahan peraturan perundang-undangan. Berikut beberapa faktor yang dapat mempengaruhi tarif PPh Pasal 25:

- Kebijakan pemerintah dalam rangka meningkatkan penerimaan negara

- Kondisi perekonomian nasional

- Kebijakan fiskal

Tabel Tarif PPh Pasal 25 untuk Berbagai Jenis Objek Pajak

Berikut tabel yang menampilkan tarif PPh Pasal 25 untuk berbagai jenis objek pajak:

| Jenis Objek Pajak | Tarif PPh Pasal 25 |

|---|---|

| Penghasilan dari usaha perdagangan | 15% atau 25% (tergantung PKP) |

| Penghasilan dari usaha jasa | 15% atau 25% (tergantung PKP) |

| Penghasilan dari usaha industri | 15% atau 25% (tergantung PKP) |

| Penghasilan dari usaha pertambangan | 15% atau 25% (tergantung PKP) |

| Penghasilan dari usaha perkebunan | 15% atau 25% (tergantung PKP) |

Cara Menghitung PPh Pasal 25

PPh Pasal 25 merupakan pajak penghasilan yang dibayar secara berkala oleh wajib pajak (WP) badan dan orang pribadi atas penghasilan yang diterima atau diperolehnya. Pembayaran PPh Pasal 25 dilakukan secara di muka atau dibayar dimuka. PPh Pasal 25 dihitung berdasarkan penghasilan neto yang diperoleh WP dalam periode tertentu, dan dibayarkan setiap bulan atau triwulan, tergantung pada ketentuan yang berlaku.

Langkah-langkah Menghitung PPh Pasal 25

Berikut langkah-langkah menghitung PPh Pasal 25:

- Hitung penghasilan neto. Penghasilan neto adalah penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan.

- Tentukan tarif PPh Pasal 25 yang berlaku. Tarif PPh Pasal 25 berbeda-beda tergantung pada jenis WP dan besarnya penghasilan neto.

- Hitung besarnya PPh Pasal 25 yang terutang. PPh Pasal 25 terutang dihitung dengan mengalikan tarif PPh Pasal 25 dengan penghasilan neto.

- Bayarkan PPh Pasal 25 yang terutang sesuai dengan jangka waktu yang ditentukan.

Contoh Perhitungan PPh Pasal 25 untuk Wajib Pajak Badan

Berikut contoh perhitungan PPh Pasal 25 untuk WP badan:

- PT. Maju Jaya memperoleh penghasilan bruto sebesar Rp1.000.000.000,-

- Biaya yang diizinkan sebesar Rp600.000.000,-

- Tarif PPh Pasal 25 untuk WP badan adalah 25%

Maka, PPh Pasal 25 yang terutang adalah:

Penghasilan Neto = Penghasilan Bruto – Biaya yang diizinkan = Rp1.000.000.000,- – Rp600.000.000,- = Rp400.000.000,-

PPh Pasal 25 Terutang = Tarif PPh Pasal 25 x Penghasilan Neto = 25% x Rp400.000.000,- = Rp100.000.000,-

Contoh Perhitungan PPh Pasal 25 untuk Wajib Pajak Orang Pribadi

Berikut contoh perhitungan PPh Pasal 25 untuk WP orang pribadi:

- Pak Budi memperoleh penghasilan neto sebesar Rp50.000.000,-

- Tarif PPh Pasal 25 untuk WP orang pribadi adalah 5%

Maka, PPh Pasal 25 yang terutang adalah:

PPh Pasal 25 Terutang = Tarif PPh Pasal 25 x Penghasilan Neto = 5% x Rp50.000.000,- = Rp2.500.000,-

Contoh Kasus Konkret

PT. Sejahtera adalah perusahaan yang bergerak di bidang perdagangan. PT. Sejahtera memperoleh penghasilan bruto sebesar Rp500.000.000,- pada bulan Januari 2023. Biaya yang diizinkan sebesar Rp300.000.000,-. Tarif PPh Pasal 25 untuk WP badan adalah 25%.

Maka, PPh Pasal 25 yang terutang untuk bulan Januari 2023 adalah:

Penghasilan Neto = Penghasilan Bruto – Biaya yang diizinkan = Rp500.000.000,- – Rp300.000.000,- = Rp200.000.000,-

PPh Pasal 25 Terutang = Tarif PPh Pasal 25 x Penghasilan Neto = 25% x Rp200.000.000,- = Rp50.000.000,-

PT. Sejahtera wajib membayar PPh Pasal 25 sebesar Rp50.000.000,- paling lambat tanggal 15 Februari 2023.

Kewajiban Wajib Pajak

PPh Pasal 25 merupakan pajak penghasilan yang dibayar secara berkala oleh wajib pajak orang pribadi dan badan selama satu tahun pajak. Kewajiban wajib pajak PPh Pasal 25 meliputi pembayaran dan pelaporan pajak. Pembayaran PPh Pasal 25 dilakukan secara berkala, biasanya setiap bulan, dengan besaran yang disesuaikan dengan penghasilan yang diperoleh. Sementara itu, pelaporan PPh Pasal 25 dilakukan secara periodik, biasanya setiap tahun, untuk melaporkan penghasilan dan pajak yang telah dibayarkan selama tahun pajak tersebut.

Kewajiban Wajib Pajak dalam PPh Pasal 25

Wajib pajak PPh Pasal 25 memiliki kewajiban untuk membayar dan melaporkan pajak sesuai dengan ketentuan yang berlaku. Kewajiban ini tertuang dalam UU PPh dan Peraturan Menteri Keuangan (PMK) terkait PPh Pasal 25. Kewajiban ini merupakan bentuk partisipasi wajib pajak dalam pembangunan nasional melalui sistem perpajakan.

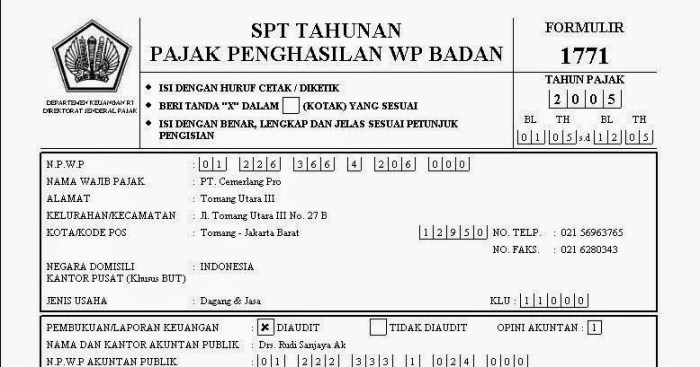

Prosedur Pelaporan PPh Pasal 25

Pelaporan PPh Pasal 25 dilakukan dengan menggunakan Surat Pemberitahuan (SPT) Tahunan PPh Pasal 25. SPT Tahunan PPh Pasal 25 digunakan untuk melaporkan penghasilan dan pajak yang telah dibayarkan selama satu tahun pajak. Pelaporan SPT Tahunan PPh Pasal 25 dapat dilakukan secara online melalui website Direktorat Jenderal Pajak (DJP) atau secara offline dengan menyerahkan SPT ke Kantor Pelayanan Pajak (KPP) terdekat.

- Melakukan registrasi akun di website DJP.

- Mengisi SPT Tahunan PPh Pasal 25 dengan benar dan lengkap.

- Melampirkan dokumen pendukung yang diperlukan, seperti bukti potong PPh Pasal 23 dan PPh Pasal 26.

- Mengirimkan SPT Tahunan PPh Pasal 25 melalui website DJP atau menyerahkannya ke KPP.

Wajib pajak diwajibkan untuk melaporkan SPT Tahunan PPh Pasal 25 paling lambat pada akhir bulan Maret tahun berikutnya setelah tahun pajak.

Kewajiban Wajib Pajak PPh Pasal 25 Berdasarkan Jenis Usaha

| Jenis Usaha | Kewajiban Wajib Pajak |

|---|---|

| Usaha Perdagangan | Membayar PPh Pasal 25 atas penghasilan dari penjualan barang. |

| Usaha Jasa | Membayar PPh Pasal 25 atas penghasilan dari jasa yang diberikan. |

| Usaha Manufaktur | Membayar PPh Pasal 25 atas penghasilan dari produksi dan penjualan barang. |

| Usaha Pertambangan | Membayar PPh Pasal 25 atas penghasilan dari kegiatan pertambangan. |

| Usaha Perkebunan | Membayar PPh Pasal 25 atas penghasilan dari kegiatan perkebunan. |

| Usaha Pertanian | Membayar PPh Pasal 25 atas penghasilan dari kegiatan pertanian. |

Kewajiban wajib pajak PPh Pasal 25 dapat berbeda-beda tergantung pada jenis usaha dan ketentuan yang berlaku. Oleh karena itu, penting bagi wajib pajak untuk memahami kewajiban pajaknya dengan baik dan mematuhi peraturan yang berlaku.

Sanksi Pelanggaran

Pelanggaran terhadap ketentuan PPh Pasal 25 dapat berakibat sanksi yang cukup berat. Sanksi ini bertujuan untuk mendorong wajib pajak agar taat dalam memenuhi kewajibannya dan meningkatkan penerimaan pajak negara. Jenis-jenis sanksi yang dapat dikenakan atas pelanggaran PPh Pasal 25 dibedakan menjadi dua, yaitu sanksi administrasi dan sanksi pidana.

Sanksi Administrasi

Sanksi administrasi merupakan sanksi yang berupa denda atau teguran. Sanksi ini dikenakan atas pelanggaran yang bersifat teknis atau administratif, seperti keterlambatan pembayaran PPh Pasal 25 atau kesalahan dalam pelaporan.

- Denda Keterlambatan: Denda keterlambatan dihitung berdasarkan persentase tertentu dari jumlah pajak yang terlambat dibayarkan. Besaran denda keterlambatan diatur dalam peraturan perundang-undangan terkait.

- Denda Kurang Bayar: Denda kurang bayar dikenakan jika jumlah pajak yang dibayarkan kurang dari yang seharusnya dibayarkan. Denda ini dihitung berdasarkan persentase tertentu dari selisih pajak yang kurang dibayarkan.

- Denda Pembetulan SPT: Denda pembetulan SPT dikenakan jika wajib pajak melakukan pembetulan SPT PPh Pasal 25 karena kesalahan dalam pelaporan. Denda ini dihitung berdasarkan persentase tertentu dari selisih pajak yang dibetulkan.

Sanksi Pidana

Sanksi pidana merupakan sanksi yang berupa hukuman penjara atau denda. Sanksi ini dikenakan atas pelanggaran yang bersifat serius, seperti penggelapan pajak atau penipuan pajak.

- Hukuman Penjara: Hukuman penjara dikenakan bagi wajib pajak yang terbukti melakukan penggelapan pajak atau penipuan pajak. Masa hukuman penjara diatur dalam peraturan perundang-undangan terkait.

- Denda: Denda dikenakan bagi wajib pajak yang terbukti melakukan penggelapan pajak atau penipuan pajak. Besaran denda diatur dalam peraturan perundang-undangan terkait.

Contoh Kasus Pelanggaran PPh Pasal 25

Misalnya, seorang wajib pajak terlambat membayar PPh Pasal 25 sebesar Rp. 10.000.000,- selama 1 bulan. Berdasarkan peraturan perundang-undangan, denda keterlambatan yang dikenakan adalah 2% per bulan dari jumlah pajak yang terlambat dibayarkan. Maka, denda keterlambatan yang harus dibayarkan oleh wajib pajak tersebut adalah Rp. 200.000,- (2% x Rp. 10.000.000,-).

Mekanisme Penyelesaian Sengketa PPh Pasal 25

Jika wajib pajak merasa keberatan atas sanksi yang dikenakan, mereka dapat mengajukan keberatan kepada Direktorat Jenderal Pajak (DJP). Jika keberatan ditolak, wajib pajak dapat mengajukan banding ke Pengadilan Pajak. Proses penyelesaian sengketa PPh Pasal 25 diatur dalam peraturan perundang-undangan terkait.

Contoh Soal dan Jawaban

PPh Pasal 25 merupakan pajak penghasilan yang dibayar secara berkala oleh wajib pajak (WP) badan selama masa pajak. Pembayaran pajak ini dilakukan dengan cara menghitung sendiri jumlah PPh Pasal 25 yang terutang berdasarkan penghasilan yang diperoleh selama masa pajak. Artikel ini akan memberikan beberapa contoh soal PPh Pasal 25 untuk membantu memahami cara perhitungan dan pembayarannya.

Contoh Soal PPh Pasal 25

Berikut adalah 5 contoh soal PPh Pasal 25 yang bervariasi, dilengkapi dengan jawaban dan langkah-langkah penyelesaian yang jelas.

-

Soal: PT. Maju Jaya adalah perusahaan yang bergerak di bidang perdagangan. Pada bulan Januari 2023, PT. Maju Jaya memperoleh penghasilan bruto sebesar Rp100.000.000 dan biaya sebesar Rp60.000.000. Hitunglah PPh Pasal 25 yang terutang pada bulan Januari 2023, jika tarif PPh badan adalah 25% dan tarif PPh Pasal 25 adalah 25%.

Jawaban:

Langkah-langkah perhitungan PPh Pasal 25 sebagai berikut:

- Hitung penghasilan kena pajak (PKP) dengan rumus: PKP = Penghasilan Bruto – Biaya.

- Hitung PPh terutang dengan rumus: PPh Terutang = PKP x Tarif PPh Badan.

- Hitung PPh Pasal 25 terutang dengan rumus: PPh Pasal 25 Terutang = PPh Terutang x Tarif PPh Pasal 25.

Berikut perhitungannya:

- PKP = Rp100.000.000 – Rp60.000.000 = Rp40.000.000

- PPh Terutang = Rp40.000.000 x 25% = Rp10.000.000

- PPh Pasal 25 Terutang = Rp10.000.000 x 25% = Rp2.500.000

Jadi, PPh Pasal 25 yang terutang pada bulan Januari 2023 adalah Rp2.500.000.

-

Soal: PT. Sejahtera memiliki penghasilan kena pajak (PKP) sebesar Rp500.000.000 pada bulan Februari 2023. PT. Sejahtera telah membayar PPh Pasal 25 sebesar Rp100.000.000 pada bulan Januari 2023. Hitunglah PPh Pasal 25 yang terutang pada bulan Februari 2023, jika tarif PPh badan adalah 25% dan tarif PPh Pasal 25 adalah 25%.

Jawaban:

Langkah-langkah perhitungan PPh Pasal 25 sebagai berikut:

- Hitung PPh terutang dengan rumus: PPh Terutang = PKP x Tarif PPh Badan.

- Hitung PPh Pasal 25 terutang dengan rumus: PPh Pasal 25 Terutang = PPh Terutang x Tarif PPh Pasal 25.

- Hitung selisih PPh Pasal 25 terutang dengan PPh Pasal 25 yang sudah dibayar.

Berikut perhitungannya:

- PPh Terutang = Rp500.000.000 x 25% = Rp125.000.000

- PPh Pasal 25 Terutang = Rp125.000.000 x 25% = Rp31.250.000

- Selisih PPh Pasal 25 Terutang = Rp31.250.000 – Rp100.000.000 = -Rp68.750.000

Karena selisihnya negatif, maka PT. Sejahtera tidak perlu membayar PPh Pasal 25 pada bulan Februari 2023. Sebaliknya, PT. Sejahtera berhak atas pengembalian PPh Pasal 25 sebesar Rp68.750.000.

-

Soal: PT. Harapan Bangsa memperoleh penghasilan kena pajak (PKP) sebesar Rp750.000.000 pada bulan Maret 2023. PT. Harapan Bangsa telah membayar PPh Pasal 25 sebesar Rp150.000.000 pada bulan Februari 2023. Hitunglah PPh Pasal 25 yang terutang pada bulan Maret 2023, jika tarif PPh badan adalah 25% dan tarif PPh Pasal 25 adalah 25%.

Jawaban:

Langkah-langkah perhitungan PPh Pasal 25 sebagai berikut:

- Hitung PPh terutang dengan rumus: PPh Terutang = PKP x Tarif PPh Badan.

- Hitung PPh Pasal 25 terutang dengan rumus: PPh Pasal 25 Terutang = PPh Terutang x Tarif PPh Pasal 25.

- Hitung selisih PPh Pasal 25 terutang dengan PPh Pasal 25 yang sudah dibayar.

Berikut perhitungannya:

- PPh Terutang = Rp750.000.000 x 25% = Rp187.500.000

- PPh Pasal 25 Terutang = Rp187.500.000 x 25% = Rp46.875.000

- Selisih PPh Pasal 25 Terutang = Rp46.875.000 – Rp150.000.000 = -Rp103.125.000

Karena selisihnya negatif, maka PT. Harapan Bangsa tidak perlu membayar PPh Pasal 25 pada bulan Maret 2023. Sebaliknya, PT. Harapan Bangsa berhak atas pengembalian PPh Pasal 25 sebesar Rp103.125.000.

-

Soal: PT. Sukses Mandiri memperoleh penghasilan kena pajak (PKP) sebesar Rp1.000.000.000 pada bulan April 2023. PT. Sukses Mandiri telah membayar PPh Pasal 25 sebesar Rp200.000.000 pada bulan Maret 2023. Hitunglah PPh Pasal 25 yang terutang pada bulan April 2023, jika tarif PPh badan adalah 25% dan tarif PPh Pasal 25 adalah 25%.

Jawaban:

Langkah-langkah perhitungan PPh Pasal 25 sebagai berikut:

- Hitung PPh terutang dengan rumus: PPh Terutang = PKP x Tarif PPh Badan.

- Hitung PPh Pasal 25 terutang dengan rumus: PPh Pasal 25 Terutang = PPh Terutang x Tarif PPh Pasal 25.

- Hitung selisih PPh Pasal 25 terutang dengan PPh Pasal 25 yang sudah dibayar.

Berikut perhitungannya:

- PPh Terutang = Rp1.000.000.000 x 25% = Rp250.000.000

- PPh Pasal 25 Terutang = Rp250.000.000 x 25% = Rp62.500.000

- Selisih PPh Pasal 25 Terutang = Rp62.500.000 – Rp200.000.000 = -Rp137.500.000

Karena selisihnya negatif, maka PT. Sukses Mandiri tidak perlu membayar PPh Pasal 25 pada bulan April 2023. Sebaliknya, PT. Sukses Mandiri berhak atas pengembalian PPh Pasal 25 sebesar Rp137.500.000.

-

Soal: PT. Cemerlang memiliki PKP sebesar Rp2.000.000.000 pada bulan Mei 2023. PT. Cemerlang telah membayar PPh Pasal 25 sebesar Rp300.000.000 pada bulan April 2023. Hitunglah PPh Pasal 25 yang terutang pada bulan Mei 2023, jika tarif PPh badan adalah 25% dan tarif PPh Pasal 25 adalah 25%.

Jawaban:

Langkah-langkah perhitungan PPh Pasal 25 sebagai berikut:

- Hitung PPh terutang dengan rumus: PPh Terutang = PKP x Tarif PPh Badan.

- Hitung PPh Pasal 25 terutang dengan rumus: PPh Pasal 25 Terutang = PPh Terutang x Tarif PPh Pasal 25.

- Hitung selisih PPh Pasal 25 terutang dengan PPh Pasal 25 yang sudah dibayar.

Berikut perhitungannya:

- PPh Terutang = Rp2.000.000.000 x 25% = Rp500.000.000

- PPh Pasal 25 Terutang = Rp500.000.000 x 25% = Rp125.000.000

- Selisih PPh Pasal 25 Terutang = Rp125.000.000 – Rp300.000.000 = -Rp175.000.000

Karena selisihnya negatif, maka PT. Cemerlang tidak perlu membayar PPh Pasal 25 pada bulan Mei 2023. Sebaliknya, PT. Cemerlang berhak atas pengembalian PPh Pasal 25 sebesar Rp175.000.000.

Tips dan Trik

Menjalankan bisnis tentu saja membutuhkan perencanaan yang matang, termasuk dalam hal pengelolaan pajak. Pajak Penghasilan (PPh) Pasal 25 merupakan salah satu jenis pajak yang perlu diperhatikan oleh para wajib pajak, khususnya bagi mereka yang menjalankan usaha. Untuk meminimalkan beban pajak PPh Pasal 25 dan memaksimalkan efisiensi pembayarannya, terdapat beberapa tips dan trik yang dapat Anda terapkan.

Memahami Mekanisme PPh Pasal 25

PPh Pasal 25 merupakan pajak penghasilan yang dibayar secara berkala oleh wajib pajak badan atau orang pribadi yang memiliki penghasilan usaha atau pekerjaan bebas. Pembayaran PPh Pasal 25 dilakukan dengan cara menghitung dan menyetor sendiri pajak penghasilan yang terutang selama periode tertentu. Penting untuk memahami mekanisme perhitungan dan pembayaran PPh Pasal 25 agar Anda dapat mengoptimalkan strategi penghematan pajak.

Strategi Penghematan Pajak PPh Pasal 25

Berikut beberapa strategi penghematan pajak PPh Pasal 25 yang legal dan efektif:

- Manfaatkan Pengurangan dan Potongan:

- Optimalkan Penghasilan Tidak Kena Pajak (PTKP):

- Perhatikan Penghasilan Kena Pajak (PKP):

- Atur Penghasilan dan Beban Pajak:

- Manfaatkan Fasilitas Pajak:

Anda dapat mengurangi penghasilan bruto dengan berbagai pengurangan dan potongan yang diizinkan, seperti biaya usaha, biaya operasional, dan penyusutan aset. Pastikan Anda memiliki bukti-bukti yang sah untuk mendukung pengurangan dan potongan yang Anda klaim.

Manfaatkan PTKP yang berlaku untuk Anda. PTKP merupakan penghasilan yang tidak dikenai pajak, sehingga dapat mengurangi jumlah penghasilan kena pajak Anda.

PKP adalah penghasilan yang dikenai pajak setelah dikurangi dengan PTKP dan berbagai pengurangan dan potongan. Pastikan Anda menghitung PKP dengan benar agar pembayaran PPh Pasal 25 Anda tepat.

Anda dapat mengatur penghasilan dan beban pajak dengan cara menunda penerimaan penghasilan atau mempercepat pembayaran beban pajak, sehingga dapat mengurangi beban pajak PPh Pasal 25 di periode tertentu.

Pemerintah menyediakan berbagai fasilitas pajak yang dapat dimanfaatkan oleh wajib pajak, seperti tax holiday, tax allowance, dan pembebasan pajak. Manfaatkan fasilitas pajak yang sesuai dengan jenis usaha Anda untuk mengurangi beban pajak.

Memanfaatkan Penghasilan Tidak Kena Pajak (PTKP)

PTKP merupakan penghasilan yang tidak dikenai pajak. Bagi wajib pajak orang pribadi, PTKP dapat diklaim untuk dirinya sendiri, istri/suami, dan anak. PTKP dapat membantu mengurangi jumlah penghasilan kena pajak, sehingga dapat mengurangi beban PPh Pasal 25.

Memanfaatkan Pengurangan dan Potongan

Pengurangan dan potongan merupakan pengurang penghasilan bruto yang diizinkan oleh peraturan perpajakan. Pengurangan dan potongan dapat berupa biaya usaha, biaya operasional, dan penyusutan aset. Pastikan Anda memiliki bukti-bukti yang sah untuk mendukung pengurangan dan potongan yang Anda klaim.

Memperhatikan Penghasilan Kena Pajak (PKP)

PKP merupakan penghasilan yang dikenai pajak setelah dikurangi dengan PTKP dan berbagai pengurangan dan potongan. PKP merupakan dasar perhitungan PPh Pasal 25. Pastikan Anda menghitung PKP dengan benar agar pembayaran PPh Pasal 25 Anda tepat.

Lagi belajar soal PPh Pasal 25 dan bingung cari jawabannya? Tenang, banyak sumber online yang bisa kamu akses. Tapi, sambil belajar, kamu juga bisa ngetes kemampuan kamu dengan contoh soal tes bank Jateng, seperti yang bisa kamu temukan di contoh soal tes bank jateng.

Soal-soal tes bank ini bisa melatih logika dan kemampuan kamu dalam menyelesaikan masalah, yang bisa berguna juga dalam memahami konsep PPh Pasal 25.

Atur Penghasilan dan Beban Pajak

Anda dapat mengatur penghasilan dan beban pajak dengan cara menunda penerimaan penghasilan atau mempercepat pembayaran beban pajak, sehingga dapat mengurangi beban pajak PPh Pasal 25 di periode tertentu. Misalnya, jika Anda memiliki proyek besar yang menghasilkan penghasilan besar di akhir tahun, Anda dapat menunda penerimaan penghasilan tersebut hingga awal tahun berikutnya. Dengan demikian, beban pajak PPh Pasal 25 Anda akan lebih ringan di akhir tahun ini.

Manfaatkan Fasilitas Pajak, Contoh soal pph pasal 25 dan jawabannya

Pemerintah menyediakan berbagai fasilitas pajak yang dapat dimanfaatkan oleh wajib pajak, seperti tax holiday, tax allowance, dan pembebasan pajak. Manfaatkan fasilitas pajak yang sesuai dengan jenis usaha Anda untuk mengurangi beban pajak. Misalnya, jika Anda menjalankan usaha di bidang teknologi informasi, Anda dapat memanfaatkan fasilitas tax holiday untuk mengurangi beban pajak selama beberapa tahun pertama.

Perkembangan Terbaru

Pajak Penghasilan (PPh) Pasal 25 merupakan salah satu jenis pajak yang wajib dibayarkan oleh wajib pajak (WP) badan setiap bulan. Peraturan terkait PPh Pasal 25 mengalami beberapa perubahan signifikan yang perlu dipahami oleh WP badan.

Perubahan Regulasi PPh Pasal 25

Perubahan regulasi PPh Pasal 25 bertujuan untuk meningkatkan kepatuhan WP badan dalam membayar pajak dan juga untuk mendorong pertumbuhan ekonomi. Beberapa perubahan signifikan yang terjadi antara lain:

- Perubahan tarif PPh Pasal 25: Tarif PPh Pasal 25 telah mengalami beberapa perubahan dalam beberapa tahun terakhir. Misalnya, pada tahun 2023, pemerintah telah menurunkan tarif PPh Pasal 25 untuk beberapa sektor usaha tertentu.

- Perubahan aturan penghitungan PPh Pasal 25: Aturan penghitungan PPh Pasal 25 juga mengalami perubahan, seperti misalnya aturan terkait penghitungan penghasilan neto dan penghitungan pajak terutang.

- Perubahan mekanisme pembayaran PPh Pasal 25: Mekanisme pembayaran PPh Pasal 25 juga mengalami perubahan, seperti misalnya melalui sistem online atau dengan menggunakan aplikasi tertentu.

Dampak Perubahan Regulasi PPh Pasal 25

Perubahan regulasi PPh Pasal 25 tentu memiliki dampak bagi WP badan. Dampak tersebut bisa berupa:

- Pengurangan beban pajak: Bagi WP badan yang mengalami penurunan tarif PPh Pasal 25, hal ini dapat mengurangi beban pajak yang harus dibayarkan.

- Peningkatan kepatuhan pajak: Dengan adanya perubahan regulasi yang lebih sederhana dan mudah dipahami, diharapkan dapat meningkatkan kepatuhan WP badan dalam membayar pajak.

- Peningkatan efisiensi: Perubahan mekanisme pembayaran PPh Pasal 25, seperti pembayaran online, diharapkan dapat meningkatkan efisiensi dan efektivitas dalam proses pembayaran pajak.

Akhir Kata

Memahami PPh Pasal 25 dengan baik merupakan hal penting bagi setiap wajib pajak. Dengan memahami dasar perhitungan, kewajiban, dan berbagai aspek lainnya, Anda dapat meminimalkan beban pajak dan menghindari risiko pelanggaran. Artikel ini diharapkan dapat menjadi panduan yang bermanfaat bagi Anda dalam memahami dan menjalankan kewajiban perpajakan Anda.