Contoh soal spot rate dan forward rate – Berbicara tentang pasar valuta asing, spot rate dan forward rate adalah dua konsep penting yang perlu dipahami. Bayangkan Anda ingin membeli properti di luar negeri, atau berbisnis dengan mitra internasional. Bagaimana Anda memastikan nilai tukar tidak merugikan Anda? Di sinilah spot rate dan forward rate berperan. Spot rate adalah nilai tukar saat ini, sementara forward rate adalah nilai tukar yang disepakati untuk transaksi di masa depan. Dengan memahami keduanya, Anda bisa mengelola risiko fluktuasi nilai tukar dan membuat keputusan finansial yang lebih cerdas.

Artikel ini akan membahas contoh-contoh soal yang mengilustrasikan penerapan spot rate dan forward rate dalam berbagai skenario. Anda akan belajar bagaimana menghitung forward rate, menentukan strategi hedging, dan memahami perbedaan penting antara kedua konsep ini. Siap untuk menjelajahi dunia transaksi valuta asing?

Pengertian Spot Rate dan Forward Rate

Dalam dunia perdagangan internasional, pertukaran mata uang antar negara menjadi hal yang lumrah. Nilai tukar mata uang ini sangat penting untuk menentukan harga barang dan jasa yang diperdagangkan. Nilai tukar mata uang bisa berubah-ubah setiap saat, tergantung pada berbagai faktor seperti kondisi ekonomi, kebijakan moneter, dan sentimen pasar. Untuk menghadapi fluktuasi nilai tukar mata uang ini, pelaku bisnis internasional biasanya menggunakan instrumen keuangan yang disebut spot rate dan forward rate.

Pengertian Spot Rate

Spot rate adalah nilai tukar mata uang yang berlaku saat ini atau untuk transaksi yang dilakukan segera. Spot rate biasanya digunakan untuk transaksi yang diselesaikan dalam waktu 2 hari kerja. Contohnya, jika Anda ingin membeli dolar Amerika Serikat (USD) dengan menggunakan rupiah Indonesia (IDR) pada tanggal 10 Januari 2023, maka Anda akan menggunakan spot rate yang berlaku pada tanggal tersebut.

Pengertian Forward Rate

Forward rate adalah nilai tukar mata uang yang disepakati untuk transaksi yang akan dilakukan di masa depan. Forward rate biasanya digunakan untuk transaksi yang akan dilakukan beberapa minggu, bulan, atau bahkan tahun ke depan. Dengan menggunakan forward rate, pelaku bisnis internasional dapat mengunci nilai tukar mata uang dan mengurangi risiko kerugian akibat fluktuasi nilai tukar.

Contoh Perbedaan Spot Rate dan Forward Rate

Bayangkan Anda adalah seorang pengusaha yang akan membeli barang dari Amerika Serikat seharga USD 10.000. Anda ingin membayar barang tersebut dengan menggunakan rupiah Indonesia. Anda memiliki dua pilihan:

- Membayar menggunakan spot rate: Anda membeli USD 10.000 pada tanggal 10 Januari 2023 dengan spot rate yang berlaku saat itu, misalnya IDR 14.500 per USD. Total biaya yang Anda keluarkan adalah IDR 145.000.000.

- Membayar menggunakan forward rate: Anda melakukan transaksi forward pada tanggal 10 Januari 2023 untuk membeli USD 10.000 pada tanggal 10 Februari 2023 dengan forward rate yang disepakati, misalnya IDR 14.700 per USD. Total biaya yang Anda keluarkan adalah IDR 147.000.000.

Dalam contoh ini, spot rate pada tanggal 10 Januari 2023 adalah IDR 14.500 per USD, sedangkan forward rate untuk tanggal 10 Februari 2023 adalah IDR 14.700 per USD. Perbedaan antara spot rate dan forward rate ini menunjukkan bahwa nilai tukar mata uang dapat berubah dari waktu ke waktu. Jika nilai tukar mata uang pada tanggal 10 Februari 2023 ternyata lebih tinggi dari IDR 14.700 per USD, maka Anda akan untung karena telah mengunci nilai tukar mata uang dengan menggunakan forward rate. Sebaliknya, jika nilai tukar mata uang pada tanggal 10 Februari 2023 ternyata lebih rendah dari IDR 14.700 per USD, maka Anda akan rugi karena telah mengunci nilai tukar mata uang dengan menggunakan forward rate.

Faktor-Faktor yang Mempengaruhi Spot Rate

Spot rate adalah nilai tukar mata uang untuk transaksi segera, yang berlaku pada saat transaksi dilakukan. Spot rate dipengaruhi oleh berbagai faktor ekonomi yang kompleks dan saling berkaitan. Faktor-faktor ini dapat dibagi menjadi dua kelompok utama, yaitu faktor internal dan faktor eksternal.

Faktor Internal

Faktor internal adalah faktor yang berasal dari dalam negeri suatu negara dan dapat memengaruhi nilai tukar spot rate. Faktor-faktor internal meliputi:

- Inflasi: Inflasi adalah peningkatan harga barang dan jasa secara umum dalam suatu ekonomi. Inflasi tinggi akan menyebabkan penurunan nilai mata uang domestik, sehingga spot rate akan melemah. Sebaliknya, inflasi rendah akan meningkatkan nilai mata uang domestik, sehingga spot rate akan menguat.

- Suku Bunga: Suku bunga adalah biaya yang dikenakan atas pinjaman atau deposito. Suku bunga tinggi akan menarik modal asing ke dalam negeri, sehingga permintaan terhadap mata uang domestik meningkat dan spot rate akan menguat. Sebaliknya, suku bunga rendah akan mendorong modal asing keluar dari negeri, sehingga permintaan terhadap mata uang domestik menurun dan spot rate akan melemah.

- Pertumbuhan Ekonomi: Pertumbuhan ekonomi yang kuat akan meningkatkan permintaan terhadap barang dan jasa domestik, sehingga permintaan terhadap mata uang domestik meningkat dan spot rate akan menguat. Sebaliknya, pertumbuhan ekonomi yang lemah akan menurunkan permintaan terhadap barang dan jasa domestik, sehingga permintaan terhadap mata uang domestik menurun dan spot rate akan melemah.

- Kebijakan Pemerintah: Kebijakan pemerintah, seperti kebijakan fiskal dan moneter, dapat memengaruhi nilai tukar spot rate. Misalnya, kebijakan fiskal yang ekspansif, seperti pengeluaran pemerintah yang tinggi, dapat meningkatkan permintaan terhadap barang dan jasa domestik, sehingga spot rate akan menguat. Sebaliknya, kebijakan fiskal yang kontraktif, seperti pengeluaran pemerintah yang rendah, dapat menurunkan permintaan terhadap barang dan jasa domestik, sehingga spot rate akan melemah.

Faktor Eksternal, Contoh soal spot rate dan forward rate

Faktor eksternal adalah faktor yang berasal dari luar negeri suatu negara dan dapat memengaruhi nilai tukar spot rate. Faktor-faktor eksternal meliputi:

- Kondisi Ekonomi Global: Kondisi ekonomi global, seperti pertumbuhan ekonomi global, inflasi global, dan suku bunga global, dapat memengaruhi nilai tukar spot rate. Misalnya, pertumbuhan ekonomi global yang kuat akan meningkatkan permintaan terhadap barang dan jasa dari negara-negara lain, sehingga permintaan terhadap mata uang negara-negara tersebut akan meningkat dan spot rate akan menguat. Sebaliknya, pertumbuhan ekonomi global yang lemah akan menurunkan permintaan terhadap barang dan jasa dari negara-negara lain, sehingga permintaan terhadap mata uang negara-negara tersebut akan menurun dan spot rate akan melemah.

- Permintaan dan Penawaran Mata Uang Asing: Permintaan dan penawaran mata uang asing juga dapat memengaruhi nilai tukar spot rate. Misalnya, jika permintaan terhadap mata uang asing meningkat, spot rate akan melemah. Sebaliknya, jika penawaran terhadap mata uang asing meningkat, spot rate akan menguat.

- Peristiwa Politik Global: Peristiwa politik global, seperti perang, revolusi, dan krisis politik, dapat memengaruhi nilai tukar spot rate. Misalnya, perang atau revolusi di suatu negara dapat menyebabkan ketidakpastian ekonomi dan politik, sehingga spot rate akan melemah. Sebaliknya, peristiwa politik yang stabil dan positif dapat meningkatkan kepercayaan investor dan meningkatkan spot rate.

Pengaruh Inflasi terhadap Spot Rate

Inflasi adalah faktor internal yang sangat penting dalam menentukan nilai tukar spot rate. Inflasi tinggi akan menyebabkan penurunan nilai mata uang domestik, sehingga spot rate akan melemah. Hal ini karena inflasi tinggi akan mengurangi daya beli mata uang domestik, sehingga impor menjadi lebih mahal dan ekspor menjadi lebih murah. Akibatnya, permintaan terhadap mata uang domestik akan menurun dan spot rate akan melemah.

Sebagai contoh, jika inflasi di Indonesia lebih tinggi daripada inflasi di Amerika Serikat, maka nilai tukar rupiah terhadap dolar Amerika Serikat akan melemah. Hal ini karena harga barang dan jasa di Indonesia akan meningkat lebih cepat daripada harga barang dan jasa di Amerika Serikat, sehingga daya beli rupiah akan menurun. Akibatnya, impor dari Amerika Serikat menjadi lebih mahal dan ekspor dari Indonesia menjadi lebih murah. Permintaan terhadap rupiah akan menurun, sehingga spot rate akan melemah.

Pengaruh Suku Bunga terhadap Spot Rate

Suku bunga adalah faktor internal lainnya yang dapat memengaruhi nilai tukar spot rate. Suku bunga tinggi akan menarik modal asing ke dalam negeri, sehingga permintaan terhadap mata uang domestik meningkat dan spot rate akan menguat. Hal ini karena investor asing akan mencari keuntungan yang lebih tinggi dengan menanamkan modal di negara dengan suku bunga tinggi. Akibatnya, permintaan terhadap mata uang domestik akan meningkat dan spot rate akan menguat.

Sebagai contoh, jika suku bunga di Indonesia lebih tinggi daripada suku bunga di Amerika Serikat, maka nilai tukar rupiah terhadap dolar Amerika Serikat akan menguat. Hal ini karena investor asing akan tertarik untuk menanamkan modal di Indonesia karena suku bunga yang lebih tinggi. Akibatnya, permintaan terhadap rupiah akan meningkat dan spot rate akan menguat.

Faktor-Faktor yang Mempengaruhi Forward Rate

Forward rate, yang merupakan harga yang disepakati saat ini untuk transaksi mata uang di masa depan, dipengaruhi oleh berbagai faktor. Faktor-faktor ini dapat memengaruhi perkiraan pasar tentang nilai tukar di masa depan, yang pada gilirannya memengaruhi forward rate.

Perbedaan Suku Bunga

Salah satu faktor utama yang memengaruhi forward rate adalah perbedaan suku bunga antara dua mata uang. Jika suku bunga suatu mata uang lebih tinggi daripada suku bunga mata uang lainnya, maka forward rate akan cenderung menguntungkan mata uang dengan suku bunga yang lebih tinggi.

Contohnya, jika suku bunga dolar AS lebih tinggi daripada suku bunga euro, maka forward rate untuk euro terhadap dolar AS akan cenderung lebih rendah. Ini karena investor dapat memperoleh keuntungan dengan meminjam euro dengan suku bunga yang lebih rendah, menukarnya dengan dolar AS, dan menginvestasikannya dengan suku bunga yang lebih tinggi di Amerika Serikat.

Ekspektasi Pasar terhadap Nilai Tukar di Masa Depan

Ekspektasi pasar terhadap nilai tukar di masa depan juga merupakan faktor penting yang memengaruhi forward rate. Jika pasar memperkirakan bahwa nilai tukar suatu mata uang akan menguat di masa depan, maka forward rate untuk mata uang tersebut akan cenderung lebih tinggi.

Contohnya, jika pasar memperkirakan bahwa euro akan menguat terhadap dolar AS di masa depan, maka forward rate untuk euro terhadap dolar AS akan cenderung lebih tinggi. Ini karena investor yang ingin membeli euro di masa depan akan bersedia membayar harga yang lebih tinggi untuk mendapatkannya.

Faktor-Faktor Lainnya

- Inflasi: Inflasi yang tinggi di suatu negara dapat menyebabkan mata uangnya melemah. Forward rate akan mencerminkan ekspektasi inflasi di masa depan.

- Kebijakan Moneter: Kebijakan moneter yang longgar dapat menyebabkan suku bunga turun, yang pada gilirannya dapat memengaruhi forward rate.

- Kondisi Politik dan Ekonomi: Kondisi politik dan ekonomi yang tidak stabil dapat menyebabkan ketidakpastian dalam pasar valuta asing, yang dapat memengaruhi forward rate.

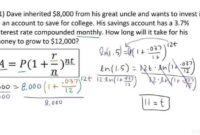

Perhitungan Forward Rate

Forward rate adalah harga yang disepakati saat ini untuk transaksi mata uang asing yang akan terjadi di masa depan. Forward rate digunakan untuk mengunci harga mata uang asing di masa depan, sehingga pelaku bisnis dapat memprediksi biaya transaksi mereka dan menghindari risiko fluktuasi nilai tukar.

Rumus Perhitungan Forward Rate

Rumus perhitungan forward rate didasarkan pada hubungan antara spot rate, suku bunga, dan jangka waktu kontrak forward. Rumus umumnya adalah sebagai berikut:

Forward Rate = Spot Rate x [(1 + Suku Bunga Mata Uang Asing) / (1 + Suku Bunga Mata Uang Domestik)] ^ (Jangka Waktu Kontrak Forward / 360)

Keterangan:

- Spot Rate adalah nilai tukar mata uang asing saat ini.

- Suku Bunga Mata Uang Asing adalah suku bunga yang berlaku untuk mata uang asing.

- Suku Bunga Mata Uang Domestik adalah suku bunga yang berlaku untuk mata uang domestik.

- Jangka Waktu Kontrak Forward adalah jangka waktu kontrak forward dalam hari.

Contoh Perhitungan Forward Rate

Misalnya, Anda ingin membeli 100.000 Euro dalam 3 bulan ke depan. Spot rate saat ini adalah 1 Euro = Rp15.000. Suku bunga di Indonesia adalah 5% per tahun, dan suku bunga di Eurozone adalah 2% per tahun. Maka, forward rate untuk pembelian 100.000 Euro dalam 3 bulan ke depan dapat dihitung sebagai berikut:

Forward Rate = 15.000 x [(1 + 0.02/12) / (1 + 0.05/12)] ^ (90/360)

Forward Rate = 14.925,78

Artinya, Anda akan membeli 100.000 Euro dengan harga Rp14.925,78 per Euro dalam 3 bulan ke depan.

Penggunaan Forward Rate untuk Hedging Risiko Nilai Tukar

Forward rate dapat digunakan untuk melakukan hedging terhadap risiko nilai tukar. Hedging adalah strategi untuk mengurangi risiko kerugian akibat fluktuasi nilai tukar. Dengan menggunakan forward rate, pelaku bisnis dapat mengunci harga mata uang asing di masa depan, sehingga mereka dapat memprediksi biaya transaksi mereka dan menghindari risiko kerugian akibat fluktuasi nilai tukar.

Misalnya, perusahaan ekspor Indonesia yang akan menerima pembayaran dalam Euro dalam 3 bulan ke depan dapat melakukan hedging dengan membeli Euro forward. Dengan membeli Euro forward, perusahaan dapat mengunci harga Euro saat ini, sehingga mereka dapat memprediksi pendapatan mereka dalam Rupiah meskipun nilai tukar Euro terhadap Rupiah mengalami fluktuasi.

Aplikasi Spot Rate dan Forward Rate

Spot rate dan forward rate merupakan dua konsep penting dalam transaksi valuta asing. Keduanya memiliki peranan penting dalam berbagai aktivitas bisnis, terutama yang melibatkan perdagangan internasional. Spot rate merefleksikan nilai tukar mata uang pada saat transaksi terjadi, sementara forward rate mencerminkan nilai tukar yang disepakati untuk transaksi di masa depan.

Penggunaan Spot Rate dalam Transaksi Valuta Asing

Spot rate digunakan dalam transaksi valuta asing yang dilakukan secara langsung dan segera. Misalnya, jika Anda ingin membeli dolar AS dengan menggunakan rupiah hari ini, Anda akan menggunakan spot rate.

- Contoh: Anda ingin membeli USD 1.000 dengan rupiah hari ini. Bank memberikan kurs spot USD 1 = Rp14.500. Maka, Anda perlu membayar Rp14.500.000 untuk mendapatkan USD 1.000.

Penggunaan Forward Rate dalam Hedging Risiko Nilai Tukar

Forward rate digunakan untuk mengunci nilai tukar di masa depan. Hal ini memungkinkan pelaku bisnis untuk melindungi diri dari fluktuasi nilai tukar yang tidak terduga.

- Contoh: Sebuah perusahaan di Indonesia akan menerima pembayaran USD 100.000 dalam tiga bulan ke depan. Untuk menghindari risiko penurunan nilai tukar USD terhadap rupiah, perusahaan tersebut dapat melakukan transaksi forward dengan bank. Mereka dapat menyepakati forward rate USD 1 = Rp14.700 untuk tiga bulan ke depan. Dengan demikian, perusahaan tersebut akan menerima Rp1.470.000.000 tiga bulan kemudian, terlepas dari nilai tukar spot yang berlaku saat itu.

Peran Spot Rate dan Forward Rate dalam Perdagangan Internasional

Spot rate dan forward rate memainkan peran penting dalam perdagangan internasional. Spot rate digunakan untuk menentukan harga barang dan jasa yang diperdagangkan secara internasional. Forward rate digunakan untuk melindungi diri dari risiko nilai tukar yang dapat mempengaruhi profitabilitas bisnis.

- Contoh: Sebuah perusahaan ekspor di Indonesia menjual produknya ke Amerika Serikat. Perusahaan tersebut menetapkan harga produknya dalam USD. Untuk melindungi diri dari risiko penurunan nilai tukar USD terhadap rupiah, perusahaan tersebut dapat menggunakan forward rate untuk mengunci nilai tukar USD terhadap rupiah selama periode waktu tertentu.

Contoh Soal Spot Rate dan Forward Rate

Spot rate dan forward rate adalah dua konsep penting dalam pasar valuta asing. Spot rate adalah nilai tukar mata uang untuk transaksi yang dilakukan segera, sedangkan forward rate adalah nilai tukar mata uang untuk transaksi yang dilakukan di masa depan. Forward rate digunakan untuk melakukan hedging terhadap risiko nilai tukar, atau untuk memprediksi nilai tukar di masa depan.

Berikut adalah beberapa contoh soal spot rate dan forward rate:

Contoh Soal Spot Rate dan Forward Rate

Berikut adalah contoh soal yang menunjukkan bagaimana forward rate dapat digunakan untuk melakukan hedging terhadap risiko nilai tukar:

- Sebuah perusahaan di Indonesia akan menerima pembayaran sebesar USD 1 juta dalam tiga bulan. Perusahaan khawatir bahwa nilai tukar rupiah terhadap dolar akan melemah selama periode tersebut, sehingga akan mengurangi keuntungannya. Untuk melindungi diri dari risiko ini, perusahaan dapat melakukan transaksi forward dengan membeli USD 1 juta dengan forward rate Rp14.500 per USD. Dengan melakukan transaksi forward, perusahaan dapat mengunci nilai tukar dan memastikan bahwa mereka akan menerima Rp14.500.000.000 untuk USD 1 juta, terlepas dari nilai tukar spot di masa depan.

Berikut adalah contoh soal yang menunjukkan bagaimana forward rate dapat digunakan untuk memprediksi nilai tukar di masa depan:

- Sebuah perusahaan di Indonesia ingin membeli peralatan dari Amerika Serikat seharga USD 100.000 dalam enam bulan. Perusahaan ingin mengetahui nilai tukar rupiah terhadap dolar dalam enam bulan untuk memperkirakan biaya pembelian peralatan tersebut. Perusahaan dapat melihat forward rate untuk transaksi enam bulan, yang saat ini adalah Rp14.600 per USD. Jika forward rate ini akurat, maka perusahaan dapat memperkirakan bahwa mereka akan membutuhkan Rp1.460.000.000 untuk membeli peralatan tersebut dalam enam bulan.

Tabel Contoh Soal Spot Rate dan Forward Rate

Berikut adalah tabel yang berisi contoh soal spot rate dan forward rate yang mencakup berbagai macam skenario:

| Skenario | Spot Rate | Forward Rate | Jangka Waktu |

|---|---|---|---|

| Perusahaan Indonesia menerima pembayaran USD 1 juta dalam tiga bulan | Rp14.400 per USD | Rp14.500 per USD | 3 bulan |

| Perusahaan Indonesia ingin membeli peralatan dari Amerika Serikat seharga USD 100.000 dalam enam bulan | Rp14.550 per USD | Rp14.600 per USD | 6 bulan |

| Perusahaan Indonesia ingin menukar rupiah dengan dolar untuk investasi di Amerika Serikat | Rp14.650 per USD | Rp14.700 per USD | 1 tahun |

Perbedaan Spot Rate dan Forward Rate

Dalam dunia keuangan, terutama terkait transaksi valuta asing (valas), spot rate dan forward rate adalah dua istilah penting yang sering digunakan. Meskipun keduanya berhubungan dengan nilai tukar mata uang, namun terdapat perbedaan signifikan di antara keduanya. Memahami perbedaan ini sangat penting untuk para pelaku bisnis, investor, dan siapa pun yang terlibat dalam transaksi valas.

Perbedaan Utama Spot Rate dan Forward Rate

Berikut tabel yang menunjukkan perbedaan utama antara spot rate dan forward rate:

| Karakteristik | Spot Rate | Forward Rate |

|---|---|---|

| Waktu Transaksi | Transaksi dilakukan segera, biasanya dalam waktu 2 hari kerja | Transaksi dilakukan di masa depan, pada tanggal yang disepakati |

| Nilai Tukar | Nilai tukar yang berlaku saat ini | Nilai tukar yang disepakati untuk transaksi di masa depan |

| Tujuan Penggunaan | Untuk transaksi valas yang membutuhkan segera, seperti pembayaran impor/ekspor | Untuk melindungi diri dari fluktuasi nilai tukar di masa depan, seperti hedging risiko valas |

Perbedaan Waktu Transaksi dan Nilai Tukar

Spot rate digunakan untuk transaksi valas yang dilakukan segera. Ini berarti bahwa transaksi akan diselesaikan dalam waktu 2 hari kerja setelah kesepakatan dicapai. Nilai tukar yang digunakan adalah nilai tukar yang berlaku saat ini, yang dikenal sebagai spot rate. Contohnya, jika Anda ingin membeli USD dengan IDR hari ini, Anda akan menggunakan spot rate untuk mengetahui berapa banyak IDR yang dibutuhkan untuk membeli 1 USD.

Forward rate, di sisi lain, digunakan untuk transaksi valas yang dilakukan di masa depan. Ini berarti bahwa transaksi akan diselesaikan pada tanggal yang disepakati di masa depan. Nilai tukar yang digunakan adalah nilai tukar yang disepakati saat ini untuk transaksi di masa depan, yang dikenal sebagai forward rate. Misalnya, Anda ingin membeli USD dengan IDR 3 bulan ke depan. Anda dan bank akan menyepakati forward rate yang akan digunakan untuk transaksi tersebut.

Perbedaan Tujuan Penggunaan

Spot rate umumnya digunakan untuk transaksi valas yang membutuhkan segera, seperti pembayaran impor/ekspor. Misalnya, jika perusahaan importir ingin membayar barang yang diimpor dari Amerika Serikat, mereka akan menggunakan spot rate untuk membeli USD yang dibutuhkan untuk pembayaran.

Forward rate, di sisi lain, umumnya digunakan untuk melindungi diri dari fluktuasi nilai tukar di masa depan, yang dikenal sebagai hedging risiko valas. Misalnya, perusahaan eksportir yang akan menerima pembayaran dalam USD beberapa bulan ke depan dapat menggunakan forward rate untuk mengunci nilai tukar USD terhadap IDR saat ini. Dengan demikian, mereka dapat memastikan bahwa mereka akan menerima jumlah IDR yang sama terlepas dari fluktuasi nilai tukar di masa depan.

Risiko dalam Transaksi Forward

Transaksi forward, seperti halnya instrumen keuangan lainnya, memiliki potensi risiko yang perlu dipertimbangkan dengan cermat. Memahami risiko-risiko ini sangat penting untuk mengelola eksposur dan meminimalkan kerugian potensial.

Risiko Perubahan Nilai Tukar

Risiko utama dalam transaksi forward adalah risiko perubahan nilai tukar. Nilai tukar mata uang dapat fluktuasi secara signifikan dalam jangka waktu tertentu, dan perubahan ini dapat memengaruhi keuntungan atau kerugian dari transaksi forward.

Contoh soal spot rate dan forward rate biasanya membahas tentang perhitungan nilai tukar mata uang pada waktu tertentu. Nah, kalau kamu ingin latihan soal tentang pengukuran jarak, bisa nih cek contoh soal teropong di situs ini. Begitu juga dengan soal spot rate dan forward rate, banyak contoh soal yang bisa kamu temukan di berbagai sumber online.

Jadi, jangan takut untuk berlatih dan mengasah kemampuanmu dalam memahami konsep-konsep ini!

- Misalnya, perusahaan A ingin membeli 1 juta USD pada 3 bulan mendatang dengan kurs forward 1 USD = Rp14.500. Jika pada saat jatuh tempo, nilai tukar USD menguat menjadi 1 USD = Rp14.700, perusahaan A akan mengalami kerugian karena harus membayar lebih mahal untuk membeli USD. Sebaliknya, jika nilai tukar USD melemah menjadi 1 USD = Rp14.300, perusahaan A akan memperoleh keuntungan karena dapat membeli USD dengan harga lebih murah.

Risiko Gagal Bayar

Risiko gagal bayar terjadi ketika salah satu pihak dalam transaksi forward tidak dapat memenuhi kewajibannya untuk melakukan pembayaran atau pengiriman mata uang yang disepakati.

- Contohnya, perusahaan B melakukan transaksi forward untuk menjual 1 juta EUR pada 6 bulan mendatang dengan kurs forward 1 EUR = Rp15.000. Jika perusahaan B mengalami kesulitan keuangan dan tidak dapat memenuhi kewajibannya untuk menjual EUR pada saat jatuh tempo, perusahaan yang melakukan transaksi forward dengan perusahaan B akan mengalami kerugian karena tidak dapat memperoleh EUR dengan kurs yang telah disepakati.

Keuntungan dan Kerugian Menggunakan Forward Rate

Forward rate adalah kurs yang disepakati untuk transaksi valuta asing di masa mendatang. Dalam transaksi forward, pembeli dan penjual setuju pada kurs yang akan berlaku pada tanggal tertentu di masa depan, terlepas dari fluktuasi kurs spot di pasar saat itu. Penggunaan forward rate dapat memberikan beberapa keuntungan, namun juga memiliki beberapa kerugian yang perlu dipertimbangkan.

Keuntungan Menggunakan Forward Rate

Berikut beberapa keuntungan menggunakan forward rate dalam transaksi valuta asing:

- Mengelola Risiko Nilai Tukar: Forward rate memungkinkan perusahaan untuk mengunci kurs yang diinginkan untuk transaksi di masa depan, sehingga mengurangi risiko kerugian akibat fluktuasi kurs spot.

- Meningkatkan Kejelasan dan Kepastian: Dengan forward rate, perusahaan dapat mengetahui dengan pasti biaya atau penerimaan transaksi valuta asing di masa depan, sehingga memudahkan perencanaan keuangan dan penganggaran.

- Meningkatkan Akses ke Modal: Forward rate dapat membantu perusahaan mendapatkan akses ke modal dengan kurs yang telah disepakati, sehingga dapat digunakan untuk mendanai proyek atau kegiatan bisnis.

- Mempermudah Negosiasi: Forward rate dapat membantu perusahaan dalam negosiasi dengan mitra bisnis, karena keduanya dapat sepakat pada kurs yang jelas dan pasti.

Kerugian Menggunakan Forward Rate

Meskipun memiliki keuntungan, penggunaan forward rate juga memiliki beberapa kerugian, antara lain:

- Biaya: Penggunaan forward rate biasanya dikenakan biaya premium atau diskon, tergantung pada kondisi pasar. Hal ini dapat mengurangi keuntungan transaksi.

- Kurangnya Fleksibilitas: Forward rate mengunci kurs yang telah disepakati, sehingga perusahaan tidak dapat memanfaatkan fluktuasi kurs spot yang menguntungkan.

- Risiko Kontrapartai: Forward rate melibatkan perjanjian dengan bank atau lembaga keuangan lain. Jika kontrapartai mengalami kesulitan keuangan, perusahaan dapat menghadapi risiko kehilangan dana.

- Kompleksitas: Penggunaan forward rate dapat menjadi kompleks, terutama bagi perusahaan yang tidak berpengalaman dalam transaksi valuta asing.

Contoh Penggunaan Forward Rate untuk Menghindari Risiko Nilai Tukar

Misalnya, sebuah perusahaan di Indonesia akan mengimpor bahan baku dari Amerika Serikat senilai USD 1 juta dalam tiga bulan ke depan. Perusahaan tersebut khawatir dengan fluktuasi nilai tukar rupiah terhadap dolar AS. Untuk menghindari risiko kerugian, perusahaan dapat menggunakan forward rate dengan bank untuk mengunci kurs rupiah terhadap dolar AS pada tanggal pengiriman bahan baku.

Jika kurs forward yang disepakati adalah Rp14.000 per dolar AS, maka perusahaan akan membayar Rp14 miliar untuk bahan baku tersebut, terlepas dari kurs spot yang berlaku pada saat pengiriman. Jika kurs spot pada saat pengiriman lebih tinggi dari Rp14.000 per dolar AS, perusahaan akan mendapatkan keuntungan karena telah mengunci kurs yang lebih rendah. Sebaliknya, jika kurs spot lebih rendah dari Rp14.000 per dolar AS, perusahaan akan mengalami kerugian karena telah mengunci kurs yang lebih tinggi. Namun, dengan menggunakan forward rate, perusahaan telah mengurangi risiko fluktuasi nilai tukar.

Terakhir

Mempelajari contoh soal spot rate dan forward rate membantu Anda memahami bagaimana mengelola risiko valuta asing. Baik Anda seorang investor, pengusaha, atau individu yang ingin melakukan transaksi internasional, pengetahuan ini akan memberikan Anda keunggulan dalam mengelola keuangan dan mencapai tujuan finansial Anda. Ingat, pasar valuta asing dinamis dan penuh tantangan, tetapi dengan strategi yang tepat, Anda dapat mengoptimalkan keuntungan dan meminimalkan risiko.