Contoh soal dan jawaban expected return portofolio – Membayangkan keuntungan investasi yang bisa Anda raih di masa depan tentu menyenangkan, bukan? Nah, dalam dunia investasi, konsep “expected return portofolio” menjadi alat bantu yang penting untuk memperkirakan keuntungan potensial dari kumpulan aset investasi Anda. Konsep ini membantu Anda untuk memahami bagaimana return dari berbagai aset dalam portofolio Anda akan berdampak pada keuntungan keseluruhan.

Dalam artikel ini, kita akan membahas secara detail mengenai expected return portofolio, mulai dari pengertian dasar, cara menghitungnya, hingga penerapannya dalam pengambilan keputusan investasi. Simak contoh soal dan jawaban yang kami berikan untuk membantu Anda memahami konsep ini dengan lebih mudah.

Pengertian Expected Return Portofolio: Contoh Soal Dan Jawaban Expected Return Portofolio

Dalam dunia investasi, expected return portofolio merupakan konsep penting yang menggambarkan keuntungan yang diharapkan investor dapat peroleh dari portofolio investasinya. Singkatnya, expected return portofolio adalah perkiraan keuntungan rata-rata yang diharapkan dari kumpulan aset dalam portofolio investasi.

Pengertian Expected Return Portofolio

Expected return portofolio merupakan perkiraan keuntungan rata-rata yang diharapkan investor dapat peroleh dari portofolio investasinya. Expected return portofolio dihitung dengan menjumlahkan expected return dari setiap aset dalam portofolio, dikalikan dengan bobot masing-masing aset dalam portofolio.

Contoh Ilustrasi Expected Return Portofolio

Bayangkan Anda ingin berinvestasi di saham. Anda memiliki dua pilihan saham, yaitu saham A dan saham B. Anda mengalokasikan 60% dari modal Anda ke saham A dan 40% ke saham B. Expected return saham A adalah 10% dan expected return saham B adalah 15%.

Maka, expected return portofolio Anda dapat dihitung sebagai berikut:

Expected return portofolio = (Bobot saham A x Expected return saham A) + (Bobot saham B x Expected return saham B)

Expected return portofolio = (60% x 10%) + (40% x 15%) = 6% + 6% = 12%

Jadi, expected return portofolio Anda adalah 12%. Ini berarti bahwa Anda mengharapkan untuk mendapatkan keuntungan rata-rata 12% per tahun dari portofolio investasi Anda.

Mau ngitung expected return portofolio? Siap-siap, soal-soal kaya gini sering muncul di ujian! Buat yang mau latihan, coba deh cek contoh soal omnas matematika level 1. Soalnya mirip-mirip, cuma fokusnya ke konsep dasar matematika. Nggak perlu khawatir, konsep-konsep dasar ini penting banget buat ngitung expected return portofolio.

Yang penting, pahami konsepnya, latihan soal, dan kamu pasti bisa!

Faktor-Faktor yang Memengaruhi Expected Return Portofolio

Expected return portofolio dipengaruhi oleh berbagai faktor, baik internal maupun eksternal. Berikut beberapa faktor utama yang memengaruhi expected return portofolio:

- Expected return dari setiap aset dalam portofolio: Expected return dari setiap aset dalam portofolio merupakan faktor utama yang menentukan expected return portofolio. Semakin tinggi expected return dari setiap aset, maka semakin tinggi expected return portofolio.

- Bobot masing-masing aset dalam portofolio: Bobot masing-masing aset dalam portofolio juga memengaruhi expected return portofolio. Aset dengan bobot yang lebih besar akan memiliki pengaruh yang lebih besar terhadap expected return portofolio.

- Korelasi antar aset: Korelasi antar aset dalam portofolio merupakan faktor penting yang memengaruhi expected return portofolio. Korelasi antar aset mengukur seberapa besar pergerakan harga aset satu terhadap aset lainnya. Semakin tinggi korelasi antar aset, maka semakin kecil diversifikasi portofolio, dan semakin rendah expected return portofolio.

- Risiko portofolio: Risiko portofolio mengukur seberapa besar kemungkinan investor mengalami kerugian dari investasi mereka. Semakin tinggi risiko portofolio, maka semakin tinggi expected return portofolio.

- Kondisi ekonomi makro: Kondisi ekonomi makro, seperti pertumbuhan ekonomi, tingkat inflasi, dan suku bunga, juga memengaruhi expected return portofolio. Kondisi ekonomi yang baik biasanya dikaitkan dengan expected return portofolio yang lebih tinggi.

- Faktor politik dan sosial: Faktor politik dan sosial, seperti kebijakan pemerintah, konflik politik, dan bencana alam, juga dapat memengaruhi expected return portofolio.

Cara Menghitung Expected Return Portofolio

Expected return portofolio adalah tingkat pengembalian yang diharapkan dari sebuah portofolio investasi dalam jangka waktu tertentu. Expected return portofolio merupakan salah satu faktor penting yang dipertimbangkan investor dalam pengambilan keputusan investasi. Dengan mengetahui expected return portofolio, investor dapat menilai potensi keuntungan dan risiko dari investasi mereka.

Rumus Expected Return Portofolio

Expected return portofolio dihitung dengan menggunakan rumus berikut:

Expected Return Portofolio = (Proporsi Investasi Saham x Expected Return Saham) + (Proporsi Investasi Obligasi x Expected Return Obligasi) + …

Dimana:

- Proporsi Investasi Saham: Persentase total portofolio yang diinvestasikan pada saham.

- Expected Return Saham: Tingkat pengembalian yang diharapkan dari saham.

- Proporsi Investasi Obligasi: Persentase total portofolio yang diinvestasikan pada obligasi.

- Expected Return Obligasi: Tingkat pengembalian yang diharapkan dari obligasi.

Rumus ini dapat digunakan untuk menghitung expected return portofolio dengan berbagai macam aset, seperti saham, obligasi, real estate, dan komoditas.

Contoh Perhitungan Expected Return Portofolio

Misalkan Anda ingin menginvestasikan Rp100 juta dalam portofolio yang terdiri dari saham dan obligasi. Anda memutuskan untuk mengalokasikan 60% dari dana Anda ke saham dan 40% ke obligasi. Anda memperkirakan bahwa saham akan memberikan return 12% per tahun dan obligasi akan memberikan return 6% per tahun.

Maka, expected return portofolio Anda dapat dihitung sebagai berikut:

Expected Return Portofolio = (0.6 x 12%) + (0.4 x 6%) = 9.6%

Jadi, expected return portofolio Anda adalah 9.6% per tahun.

Langkah-langkah Perhitungan Expected Return Portofolio

| Langkah | Keterangan |

|---|---|

| 1 | Tentukan proporsi investasi untuk setiap aset dalam portofolio. |

| 2 | Tentukan expected return untuk setiap aset. |

| 3 | Kalikan proporsi investasi dengan expected return untuk setiap aset. |

| 4 | Jumlahkan hasil perkalian dari langkah 3 untuk semua aset. |

Hasilnya adalah expected return portofolio.

Jenis-Jenis Expected Return Portofolio

Expected return portofolio adalah perkiraan keuntungan yang diharapkan dari sebuah portofolio investasi di masa depan. Konsep ini sangat penting dalam proses pengambilan keputusan investasi, karena membantu investor untuk menentukan apakah sebuah portofolio investasi sesuai dengan profil risiko dan tujuan investasi mereka. Namun, perlu diingat bahwa expected return hanya sebuah prediksi, dan hasil sebenarnya bisa berbeda.

Perbedaan Expected Return Portofolio dan Historical Return

Expected return portofolio berbeda dengan historical return. Historical return merupakan hasil investasi yang telah terjadi di masa lampau, sementara expected return merupakan perkiraan hasil investasi di masa depan.

Jenis-Jenis Expected Return Portofolio

Expected return portofolio dapat dihitung menggunakan berbagai metode, dan setiap metode menghasilkan jenis expected return yang berbeda. Berikut adalah beberapa jenis expected return portofolio yang umum digunakan:

Expected Return Berdasarkan Historical Data

Metode ini menggunakan data historical return dari aset-aset dalam portofolio untuk memprediksi expected return di masa depan.

- Contoh: Jika sebuah saham memiliki historical return rata-rata 10% selama 5 tahun terakhir, maka expected return saham tersebut di masa depan dapat diprediksi sebesar 10%.

- Penerapan: Metode ini mudah diterapkan dan mudah dipahami. Namun, metode ini memiliki kelemahan, yaitu tidak dapat mempertimbangkan faktor-faktor yang mungkin memengaruhi return di masa depan, seperti perubahan kondisi ekonomi atau kebijakan pemerintah.

Expected Return Berdasarkan Model Kapital Asset Pricing (CAPM)

Model CAPM merupakan model yang digunakan untuk menghitung expected return dari sebuah aset berdasarkan risiko sistematis aset tersebut. Model ini mengasumsikan bahwa investor rasional dan akan mendiversifikasi portofolio mereka untuk meminimalkan risiko.

- Contoh: Jika beta saham A adalah 1,2, risk-free rate adalah 5%, dan market risk premium adalah 8%, maka expected return saham A dapat dihitung sebagai berikut:

Expected return = risk-free rate + beta * market risk premium = 5% + 1,2 * 8% = 14,6%.

- Penerapan: Model CAPM merupakan model yang populer dalam praktik investasi, karena model ini dapat mempertimbangkan risiko sistematis dari sebuah aset. Namun, model ini juga memiliki kelemahan, yaitu tidak dapat mempertimbangkan faktor-faktor yang mungkin memengaruhi return di masa depan, seperti perubahan kondisi ekonomi atau kebijakan pemerintah.

Expected Return Berdasarkan Fundamental Analysis

Metode ini menggunakan analisis fundamental untuk memprediksi expected return dari sebuah aset. Analisis fundamental mengkaji faktor-faktor yang memengaruhi nilai intrinsik sebuah aset, seperti kinerja keuangan perusahaan, kondisi industri, dan kondisi ekonomi.

- Contoh: Jika sebuah perusahaan memiliki kinerja keuangan yang kuat dan prospek pertumbuhan yang baik, maka expected return saham perusahaan tersebut dapat diprediksi lebih tinggi dibandingkan dengan perusahaan yang memiliki kinerja keuangan yang lemah.

- Penerapan: Metode ini dapat memberikan gambaran yang lebih komprehensif tentang expected return dari sebuah aset, karena metode ini mempertimbangkan faktor-faktor yang memengaruhi nilai intrinsik aset tersebut. Namun, metode ini membutuhkan keahlian dan waktu yang lebih lama untuk diterapkan.

Expected Return Berdasarkan Scenario Analysis

Metode ini menggunakan berbagai skenario untuk memprediksi expected return dari sebuah aset. Setiap skenario mewakili kondisi ekonomi atau pasar yang berbeda.

- Contoh: Jika sebuah investor ingin memprediksi expected return dari sebuah saham dalam 5 tahun ke depan, investor tersebut dapat membuat tiga skenario: skenario optimistis, skenario pesimistis, dan skenario netral. Setiap skenario akan memiliki expected return yang berbeda, tergantung pada kondisi ekonomi atau pasar yang diasumsikan.

- Penerapan: Metode ini dapat memberikan gambaran yang lebih lengkap tentang potensi return dari sebuah aset, karena metode ini mempertimbangkan berbagai kemungkinan kondisi ekonomi atau pasar. Namun, metode ini membutuhkan keahlian dan waktu yang lebih lama untuk diterapkan.

Aplikasi Expected Return Portofolio dalam Pengambilan Keputusan Investasi

Expected return portofolio adalah alat yang penting dalam pengambilan keputusan investasi. Expected return merupakan perkiraan pengembalian yang diharapkan dari suatu portofolio investasi dalam jangka waktu tertentu. Dengan menggunakan expected return portofolio, investor dapat membandingkan dan memilih portofolio yang paling sesuai dengan profil risiko dan tujuan investasi mereka.

Bagaimana Expected Return Portofolio Digunakan dalam Pengambilan Keputusan Investasi?

Expected return portofolio dapat digunakan untuk berbagai tujuan, termasuk:

- Membandingkan berbagai portofolio investasi.

- Memilih portofolio yang paling sesuai dengan profil risiko investor.

- Mengevaluasi kinerja portofolio yang ada.

- Membuat keputusan investasi strategis.

Contoh Penggunaan Expected Return Portofolio

Misalnya, seorang investor memiliki dua pilihan portofolio:

- Portofolio A: 70% saham dan 30% obligasi dengan expected return 10% per tahun.

- Portofolio B: 50% saham dan 50% obligasi dengan expected return 8% per tahun.

Investor tersebut memiliki profil risiko yang moderat dan mencari pengembalian yang stabil. Berdasarkan expected return portofolio, investor dapat melihat bahwa Portofolio A memiliki expected return yang lebih tinggi, namun juga memiliki risiko yang lebih tinggi dibandingkan dengan Portofolio B. Dengan mempertimbangkan profil risiko dan tujuan investasinya, investor dapat memilih Portofolio B yang lebih sesuai dengan profil risikonya.

Perbandingan Expected Return Portofolio dengan Risk Tolerance Investor

Berikut adalah tabel yang menunjukkan perbandingan expected return portofolio dengan risk tolerance investor:

| Risk Tolerance | Expected Return Portofolio |

|---|---|

| Rendah | Rendah |

| Sedang | Sedang |

| Tinggi | Tinggi |

Pada umumnya, investor dengan risk tolerance yang rendah akan memilih portofolio dengan expected return yang rendah, namun juga dengan risiko yang rendah. Sebaliknya, investor dengan risk tolerance yang tinggi akan memilih portofolio dengan expected return yang tinggi, namun juga dengan risiko yang tinggi.

Faktor-Faktor yang Mempengaruhi Expected Return Portofolio

Ada beberapa faktor yang dapat mempengaruhi expected return portofolio, seperti:

- Kondisi ekonomi global dan domestik.

- Kondisi pasar keuangan.

- Kinerja aset underlying portofolio.

- Strategi investasi.

Investor perlu mempertimbangkan faktor-faktor tersebut untuk menentukan expected return portofolio yang realistis dan sesuai dengan tujuan investasinya.

Kesimpulan

Expected return portofolio adalah alat yang penting dalam pengambilan keputusan investasi. Dengan menggunakan expected return portofolio, investor dapat membandingkan dan memilih portofolio yang paling sesuai dengan profil risiko dan tujuan investasi mereka. Namun, penting untuk diingat bahwa expected return portofolio hanyalah perkiraan dan tidak menjamin hasil yang pasti. Investor perlu mempertimbangkan berbagai faktor yang dapat mempengaruhi expected return portofolio untuk membuat keputusan investasi yang tepat.

Risiko dan Ketidakpastian dalam Expected Return Portofolio

Memprediksi return portofolio di masa depan adalah hal yang menantang, karena berbagai faktor dapat memengaruhi performa investasi. Risiko dan ketidakpastian adalah dua faktor utama yang perlu dipertimbangkan dalam menentukan expected return portofolio.

Risiko dalam Expected Return Portofolio

Risiko dalam expected return portofolio merujuk pada kemungkinan bahwa return aktual yang dihasilkan berbeda dari expected return yang diperkirakan. Risiko ini bisa berasal dari berbagai sumber, seperti:

- Risiko Pasar: Fluktuasi pasar saham, obligasi, atau aset lainnya dapat memengaruhi return portofolio. Misalnya, penurunan nilai saham secara tiba-tiba dapat mengurangi return portofolio, bahkan jika expected return awal terlihat positif.

- Risiko Kredit: Risiko ini terkait dengan kemungkinan bahwa emiten obligasi atau pinjaman tidak dapat memenuhi kewajibannya, sehingga investor kehilangan sebagian atau seluruh investasinya.

- Risiko Likuiditas: Risiko ini muncul ketika investor kesulitan menjual asetnya dengan cepat dan mendapatkan harga yang wajar, terutama di situasi pasar yang tidak stabil.

- Risiko Inflasi: Inflasi yang tinggi dapat mengurangi nilai riil return portofolio, karena daya beli uang menurun.

- Risiko Valuta Asing: Fluktuasi nilai tukar mata uang asing dapat memengaruhi return portofolio yang diinvestasikan dalam aset yang didenominasikan dalam mata uang asing.

Ketidakpastian dalam Expected Return Portofolio

Ketidakpastian dalam expected return portofolio merujuk pada kurangnya informasi pasti mengenai faktor-faktor yang akan memengaruhi return di masa depan. Ketidakpastian ini dapat muncul dari:

- Kondisi Ekonomi Global: Perkembangan ekonomi global, seperti pertumbuhan ekonomi, tingkat suku bunga, dan kebijakan moneter, dapat memengaruhi return portofolio.

- Peristiwa Politik: Peristiwa politik, seperti pemilihan umum, perang, atau konflik geopolitik, dapat memengaruhi sentimen pasar dan return investasi.

- Teknologi Baru: Munculnya teknologi baru dapat menciptakan peluang investasi baru, tetapi juga membawa ketidakpastian mengenai dampaknya terhadap sektor tertentu.

- Perubahan Perilaku Konsumen: Perubahan preferensi konsumen dapat memengaruhi kinerja perusahaan dan return investasi di sektor tertentu.

Ilustrasi Risiko dan Ketidakpastian dalam Expected Return Portofolio

Bayangkan Anda berinvestasi di saham perusahaan teknologi yang sedang berkembang pesat. Anda memperkirakan perusahaan ini akan tumbuh secara signifikan dalam beberapa tahun ke depan, sehingga expected return portofolio Anda terlihat menjanjikan.

Namun, beberapa faktor risiko dan ketidakpastian dapat memengaruhi return aktual:

- Risiko Pasar: Jika terjadi koreksi pasar saham secara tiba-tiba, nilai saham perusahaan teknologi Anda dapat turun drastis, meskipun fundamental perusahaan tetap kuat.

- Ketidakpastian Teknologi: Kemunculan teknologi baru yang lebih canggih dapat mengancam posisi perusahaan Anda di pasar, sehingga return investasi Anda bisa terpengaruh.

- Ketidakpastian Regulasi: Perubahan regulasi pemerintah terkait dengan industri teknologi dapat memengaruhi profitabilitas perusahaan dan return investasi Anda.

Strategi untuk Meminimalkan Risiko dan Ketidakpastian

Beberapa strategi dapat diterapkan untuk meminimalkan risiko dan ketidakpastian dalam expected return portofolio:

- Diversifikasi: Membagi investasi di berbagai aset yang tidak berkorelasi, seperti saham, obligasi, properti, dan komoditas, dapat mengurangi risiko keseluruhan portofolio. Diversifikasi membantu meredam dampak negatif dari fluktuasi pasar pada aset tertentu.

- Investasi Jangka Panjang: Investasi jangka panjang dapat membantu meredam dampak fluktuasi pasar jangka pendek. Dengan menahan investasi dalam jangka waktu yang lebih lama, investor dapat memanfaatkan pertumbuhan pasar jangka panjang dan mengurangi pengaruh volatilitas pasar.

- Analisis Fundamental: Memahami fundamental perusahaan dan sektor yang menjadi target investasi dapat membantu investor dalam memilih investasi yang lebih baik dan meminimalkan risiko. Analisis fundamental mencakup penilaian kinerja keuangan perusahaan, analisis industri, dan analisis pasar.

- Manajemen Risiko: Menerapkan strategi manajemen risiko, seperti menetapkan batas kerugian (stop-loss) dan diversifikasi portofolio, dapat membantu investor dalam mengendalikan risiko dan melindungi investasi mereka dari kerugian besar.

- Pemantauan dan Penyesuaian: Memantau kinerja portofolio secara berkala dan melakukan penyesuaian terhadap strategi investasi berdasarkan perubahan kondisi pasar dan informasi baru dapat membantu investor dalam mengoptimalkan return dan meminimalkan risiko.

Expected Return Portofolio dalam Konteks Diversifikasi

Expected return portofolio merupakan salah satu konsep penting dalam investasi yang dapat digunakan untuk mengoptimalkan diversifikasi portofolio. Diversifikasi sendiri adalah strategi untuk mengurangi risiko investasi dengan menyebarkan aset ke berbagai jenis investasi yang tidak berkorelasi.

Bagaimana Expected Return Portofolio Dapat Digunakan untuk Mengoptimalkan Diversifikasi Portofolio?

Expected return portofolio adalah perkiraan pengembalian yang diharapkan dari suatu portofolio investasi dalam periode tertentu. Dengan menggunakan expected return, investor dapat membandingkan potensi pengembalian dari berbagai portofolio yang berbeda, termasuk portofolio yang terdiversifikasi. Dengan menganalisis expected return dari berbagai portofolio, investor dapat memilih portofolio yang memberikan expected return yang paling optimal dengan tingkat risiko yang dapat diterima.

Diversifikasi yang baik tidak hanya membantu mengurangi risiko, tetapi juga dapat meningkatkan expected return portofolio. Ini karena diversifikasi memungkinkan investor untuk mengakses kelas aset yang berbeda dengan potensi pengembalian yang berbeda pula. Dengan mengalokasikan investasi ke berbagai kelas aset, investor dapat meningkatkan potensi pengembalian portofolio secara keseluruhan.

Contoh Diversifikasi Portofolio dan Pengaruhnya terhadap Expected Return

Misalnya, investor memiliki dua pilihan investasi: saham dan obligasi. Saham memiliki potensi pengembalian yang lebih tinggi, tetapi juga lebih berisiko dibandingkan obligasi. Jika investor hanya berinvestasi di saham, maka expected return portofolionya akan lebih tinggi, tetapi risikonya juga lebih tinggi. Namun, jika investor mendiversifikasi portofolionya dengan mengalokasikan sebagian investasinya ke obligasi, maka expected return portofolionya akan lebih rendah, tetapi risikonya juga akan lebih rendah.

Hubungan Diversifikasi Portofolio dan Expected Return

Berikut adalah tabel yang menunjukkan hubungan antara diversifikasi portofolio dan expected return portofolio:

| Tingkat Diversifikasi | Expected Return | Risiko |

|---|---|---|

| Rendah | Tinggi | Tinggi |

| Sedang | Sedang | Sedang |

| Tinggi | Rendah | Rendah |

Dari tabel di atas, dapat disimpulkan bahwa semakin tinggi tingkat diversifikasi portofolio, maka expected return portofolio akan semakin rendah, tetapi risikonya juga akan semakin rendah. Sebaliknya, semakin rendah tingkat diversifikasi portofolio, maka expected return portofolio akan semakin tinggi, tetapi risikonya juga akan semakin tinggi.

Kesimpulan

Dengan menggunakan expected return portofolio, investor dapat mengoptimalkan diversifikasi portofolio dengan memilih portofolio yang memberikan expected return yang paling optimal dengan tingkat risiko yang dapat diterima. Diversifikasi yang baik dapat membantu mengurangi risiko dan meningkatkan expected return portofolio.

Hubungan Expected Return Portofolio dengan Risiko Portofolio

Dalam dunia investasi, investor selalu dihadapkan pada dilema: mengejar potensi keuntungan yang lebih tinggi (expected return) atau meminimalkan risiko kerugian (risiko portofolio). Keduanya saling terkait erat, dan memahami hubungan ini menjadi kunci dalam membuat keputusan investasi yang bijaksana.

Hubungan Expected Return dan Risiko Portofolio

Secara umum, hubungan antara expected return portofolio dan risiko portofolio adalah positif, artinya semakin tinggi expected return yang ingin dicapai, semakin tinggi pula risiko yang harus ditanggung.

Ini karena investasi dengan potensi keuntungan tinggi biasanya memiliki tingkat ketidakpastian yang lebih besar. Contohnya, saham perusahaan rintisan yang baru berkembang memiliki potensi keuntungan yang lebih besar dibandingkan dengan obligasi pemerintah. Namun, risiko kegagalan bisnis dan kerugian modal juga lebih tinggi pada saham perusahaan rintisan.

Faktor-faktor yang Mempengaruhi Hubungan Expected Return dan Risiko Portofolio

- Volatilitas Aset: Aset dengan volatilitas tinggi (perubahan harga yang besar dalam waktu singkat) memiliki potensi keuntungan yang lebih besar, tetapi juga risiko kerugian yang lebih tinggi.

- Korelasi Antar Aset: Diversifikasi portofolio dengan aset yang memiliki korelasi rendah (perubahan harga yang tidak saling terkait) dapat mengurangi risiko keseluruhan portofolio tanpa mengurangi expected return.

- Tingkat Bunga: Kenaikan tingkat bunga dapat menurunkan nilai aset berpendapatan tetap, seperti obligasi, dan meningkatkan risiko kerugian.

- Inflasi: Inflasi yang tinggi dapat menggerus nilai riil return investasi, sehingga investor perlu mencari aset yang dapat mengalahkan inflasi.

- Siklus Ekonomi: Kondisi ekonomi yang baik biasanya dikaitkan dengan return investasi yang lebih tinggi, tetapi juga dengan risiko yang lebih tinggi. Sebaliknya, kondisi ekonomi yang buruk dapat menurunkan return dan meningkatkan risiko.

Pentingnya Expected Return Portofolio dalam Investasi Jangka Panjang

Investasi jangka panjang, seperti investasi untuk masa pensiun atau pendidikan anak, membutuhkan perencanaan yang matang. Salah satu aspek penting dalam perencanaan investasi jangka panjang adalah expected return portofolio. Expected return portofolio merupakan perkiraan tingkat keuntungan yang diharapkan dari suatu portofolio investasi dalam jangka waktu tertentu.

Mengenal Expected Return Portofolio

Expected return portofolio merupakan perkiraan tingkat keuntungan yang diharapkan dari suatu portofolio investasi dalam jangka waktu tertentu. Expected return portofolio dihitung dengan mempertimbangkan beberapa faktor, seperti tingkat pengembalian historis dari aset yang ada di portofolio, risiko yang terkait dengan aset tersebut, dan kondisi ekonomi makro.

Pentingnya Expected Return Portofolio dalam Investasi Jangka Panjang

Expected return portofolio sangat penting dalam investasi jangka panjang karena beberapa alasan:

- Membantu investor dalam menetapkan tujuan investasi yang realistis.

- Memberikan kerangka kerja untuk mengelola risiko investasi.

- Membantu investor dalam memilih aset yang sesuai dengan profil risiko dan tujuan investasi mereka.

- Memungkinkan investor untuk memantau kinerja portofolio mereka dan membuat penyesuaian yang diperlukan.

Contoh Penerapan Expected Return Portofolio

Misalnya, seorang investor yang ingin menabung untuk masa pensiun dalam 20 tahun ke depan mungkin menetapkan tujuan untuk mendapatkan return tahunan sebesar 8%. Dengan menggunakan expected return portofolio, investor tersebut dapat memilih aset yang memiliki potensi untuk menghasilkan return tersebut, seperti saham dan obligasi. Investor juga dapat memantau kinerja portofolio mereka secara berkala dan membuat penyesuaian yang diperlukan untuk mencapai tujuan investasi mereka.

Strategi Investasi Jangka Panjang yang Mempertimbangkan Expected Return Portofolio

Strategi investasi jangka panjang yang mempertimbangkan expected return portofolio biasanya melibatkan diversifikasi portofolio, yaitu mendistribusikan investasi ke berbagai aset yang memiliki korelasi rendah satu sama lain. Diversifikasi membantu mengurangi risiko investasi dan meningkatkan kemungkinan mencapai tujuan investasi jangka panjang.

- Memilih Aset yang Sesuai dengan Profil Risiko: Investor dengan profil risiko yang tinggi mungkin memilih untuk mengalokasikan lebih banyak dana ke saham, yang memiliki potensi return yang lebih tinggi tetapi juga memiliki risiko yang lebih tinggi. Investor dengan profil risiko yang rendah mungkin memilih untuk mengalokasikan lebih banyak dana ke obligasi, yang memiliki potensi return yang lebih rendah tetapi juga memiliki risiko yang lebih rendah.

- Menyesuaikan Alokasi Aset Secara Berkala: Kondisi ekonomi makro dapat berubah seiring waktu, yang dapat mempengaruhi expected return portofolio. Investor harus secara berkala meninjau alokasi aset mereka dan membuat penyesuaian yang diperlukan untuk menjaga agar portofolio mereka tetap sesuai dengan tujuan investasi mereka.

- Memantau Kinerja Portofolio: Investor harus secara berkala memantau kinerja portofolio mereka dan membandingkannya dengan expected return portofolio. Jika kinerja portofolio tidak sesuai dengan harapan, investor dapat membuat penyesuaian yang diperlukan, seperti menambah atau mengurangi alokasi aset tertentu.

Kesimpulan

Expected return portofolio merupakan alat yang penting dalam perencanaan investasi jangka panjang. Dengan mempertimbangkan expected return portofolio, investor dapat menetapkan tujuan investasi yang realistis, mengelola risiko investasi, dan memilih aset yang sesuai dengan profil risiko dan tujuan investasi mereka. Dengan memantau kinerja portofolio secara berkala dan membuat penyesuaian yang diperlukan, investor dapat meningkatkan kemungkinan mencapai tujuan investasi jangka panjang mereka.

Contoh Soal dan Jawaban Expected Return Portofolio

Expected return portofolio merupakan perkiraan tingkat keuntungan yang diharapkan dari sebuah portofolio investasi. Perhitungan ini penting untuk membantu investor dalam membuat keputusan investasi yang rasional dan sesuai dengan profil risiko mereka.

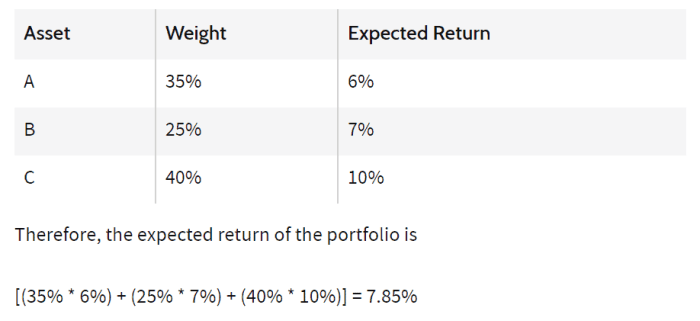

Contoh Soal, Contoh soal dan jawaban expected return portofolio

Misalkan Anda memiliki portofolio investasi yang terdiri dari dua aset, yaitu saham A dan saham B. Anda memiliki informasi berikut:

| Aset | Proporsi Aset dalam Portofolio | Expected Return |

|—|—|—|

| Saham A | 60% | 12% |

| Saham B | 40% | 8% |

Hitunglah expected return portofolio Anda.

Solusi

Expected return portofolio dihitung dengan menjumlahkan expected return setiap aset, dikalikan dengan proporsi aset dalam portofolio.

Rumusnya adalah:

Expected Return Portofolio = (Proporsi Aset A x Expected Return A) + (Proporsi Aset B x Expected Return B)

Dengan data yang diberikan, maka:

Expected Return Portofolio = (60% x 12%) + (40% x 8%) = 7.2% + 3.2% = 10.4%

Interpretasi Hasil

Expected return portofolio Anda adalah 10.4%. Ini berarti bahwa Anda dapat mengharapkan portofolio Anda untuk menghasilkan keuntungan rata-rata sebesar 10.4% per tahun. Namun, penting untuk diingat bahwa expected return hanyalah perkiraan. Return aktual yang Anda terima dapat lebih tinggi atau lebih rendah dari expected return, tergantung pada berbagai faktor seperti kondisi pasar dan kinerja aset.

Pentingnya Expected Return Portofolio

Expected return portofolio sangat penting untuk membantu investor dalam membuat keputusan investasi yang rasional. Berikut beberapa alasannya:

- Membantu investor dalam menentukan target return yang realistis.

- Membantu investor dalam memilih aset yang sesuai dengan profil risiko mereka.

- Membantu investor dalam mengukur kinerja portofolio mereka.

Ulasan Penutup

Memahami expected return portofolio adalah langkah awal yang penting dalam merancang strategi investasi yang efektif. Dengan memahami cara menghitung dan menginterpretasikan expected return, Anda dapat membuat keputusan investasi yang lebih terinformasi dan sejalan dengan tujuan keuangan Anda. Ingatlah bahwa expected return hanya merupakan perkiraan dan tidak menjamin hasil investasi di masa depan. Namun, dengan memahami konsep ini, Anda dapat meningkatkan peluang untuk mencapai tujuan keuangan Anda.