Mempelajari seluk beluk PPN masukan dan keluaran memang penting, terutama bagi pelaku bisnis. Soalnya, kedua jenis PPN ini berperan besar dalam menentukan kewajiban pajak perusahaan. Bayangkan, jika Anda salah menghitung PPN masukan atau keluaran, bisa-bisa Anda membayar pajak lebih banyak atau bahkan dikenai sanksi! Nah, untuk menghindari hal tersebut, mari kita pelajari contoh soal PPN masukan dan keluaran berikut ini.

Contoh soal ini akan membahas berbagai aspek penting, mulai dari pengertian PPN masukan dan keluaran, cara menghitungnya, faktor-faktor yang memengaruhi besarnya PPN, hingga contoh kasus penerapannya dalam bisnis. Siap-siap untuk menambah wawasan dan mengasah kemampuan Anda dalam mengelola PPN!

Pengertian PPN Masukan dan Keluaran

PPN (Pajak Pertambahan Nilai) merupakan pajak tidak langsung yang dikenakan atas pertambahan nilai barang dan jasa. PPN memiliki dua jenis, yaitu PPN masukan dan PPN keluaran. Dalam sistem PPN, PPN masukan merupakan pajak yang dibayar oleh pengusaha saat membeli barang atau jasa, sedangkan PPN keluaran merupakan pajak yang dikenakan oleh pengusaha saat menjual barang atau jasa. Kedua jenis PPN ini memiliki peranan penting dalam mekanisme perpajakan dan memiliki perbedaan yang perlu dipahami.

Pengertian PPN Masukan

PPN masukan adalah pajak pertambahan nilai yang dibayar oleh pengusaha saat membeli barang atau jasa untuk digunakan dalam usahanya. PPN masukan ini merupakan bagian dari biaya produksi atau operasional yang dapat dikurangkan dari PPN keluaran yang dikenakan pada penjualan barang atau jasa. Dengan kata lain, PPN masukan dapat diklaim sebagai kredit pajak.

- Contoh konkret: Seorang pengusaha membeli bahan baku seharga Rp1.000.000 dengan PPN 10%. Dalam hal ini, PPN masukan yang dibayarkan oleh pengusaha adalah Rp100.000 (10% x Rp1.000.000).

Pengertian PPN Keluaran

PPN keluaran adalah pajak pertambahan nilai yang dikenakan oleh pengusaha saat menjual barang atau jasa. PPN keluaran merupakan pajak yang ditanggung oleh konsumen akhir dan dibayarkan kepada negara melalui pengusaha. PPN keluaran ini merupakan bagian dari harga jual barang atau jasa.

- Contoh konkret: Seorang pengusaha menjual produk seharga Rp2.000.000 dengan PPN 10%. Dalam hal ini, PPN keluaran yang dikenakan pada produk tersebut adalah Rp200.000 (10% x Rp2.000.000).

Ilustrasi Perbedaan PPN Masukan dan Keluaran

Bayangkan seorang pengusaha toko kue yang membeli tepung seharga Rp100.000 dengan PPN 10%. Dalam hal ini, pengusaha tersebut membayar PPN masukan sebesar Rp10.000. Kemudian, pengusaha tersebut menggunakan tepung tersebut untuk membuat kue dan menjualnya seharga Rp200.000 dengan PPN 10%. Dalam hal ini, pengusaha tersebut dikenakan PPN keluaran sebesar Rp20.000.

Pengusaha tersebut kemudian melaporkan PPN masukan Rp10.000 dan PPN keluaran Rp20.000 ke Direktorat Jenderal Pajak. Perbedaan antara PPN keluaran dan PPN masukan, yaitu Rp10.000, menjadi kewajiban pajak yang harus dibayarkan oleh pengusaha tersebut kepada negara.

Ilustrasi ini menunjukkan bahwa PPN masukan merupakan biaya yang dibayar oleh pengusaha, sedangkan PPN keluaran merupakan pendapatan pajak yang diterima oleh negara.

Mekanisme Perhitungan PPN Masukan dan Keluaran

PPN masukan dan keluaran merupakan dua sisi mata uang dalam perhitungan PPN. PPN masukan adalah PPN yang dibayar oleh wajib pajak atas pembelian barang atau jasa yang digunakan untuk kegiatan usaha. Sementara PPN keluaran adalah PPN yang dikenakan oleh wajib pajak atas penjualan barang atau jasa. Perhitungan PPN masukan dan keluaran menjadi penting karena selisih antara keduanya akan menjadi dasar perhitungan PPN yang harus dibayar atau yang dapat dikreditkan.

Mekanisme Perhitungan PPN Masukan dan Keluaran

Berikut adalah langkah-langkah perhitungan PPN masukan dan keluaran:

| Langkah | PPN Masukan | PPN Keluaran |

|---|---|---|

| 1 | Kumpulkan semua faktur pajak masukan yang diterima dari pemasok | Kumpulkan semua faktur pajak keluaran yang dikeluarkan kepada pembeli |

| 2 | Hitung total nilai barang atau jasa yang tercantum dalam faktur pajak masukan | Hitung total nilai barang atau jasa yang tercantum dalam faktur pajak keluaran |

| 3 | Kalikan total nilai barang atau jasa dengan tarif PPN (10%) untuk mendapatkan nilai PPN masukan | Kalikan total nilai barang atau jasa dengan tarif PPN (10%) untuk mendapatkan nilai PPN keluaran |

| 4 | Jumlahkan nilai PPN masukan dari semua faktur pajak masukan | Jumlahkan nilai PPN keluaran dari semua faktur pajak keluaran |

Contoh Perhitungan PPN Masukan

Misalnya, seorang pengusaha membeli bahan baku untuk produksi seharga Rp10.000.000 dengan PPN 10%. Maka, PPN masukan yang harus dibayar adalah:

PPN Masukan = (Rp10.000.000 x 10%) = Rp1.000.000

Contoh Perhitungan PPN Keluaran

Misalnya, seorang pengusaha menjual produknya seharga Rp20.000.000 dengan PPN 10%. Maka, PPN keluaran yang harus disetorkan adalah:

PPN Keluaran = (Rp20.000.000 x 10%) = Rp2.000.000

Contoh Soal PPN Masukan dan Keluaran

Pada kesempatan kali ini, kita akan membahas contoh soal mengenai perhitungan PPN masukan dan keluaran. Pembahasan ini akan memberikan pemahaman yang lebih konkret tentang bagaimana penerapan PPN dalam transaksi jual beli barang dagangan.

Perhitungan PPN Masukan pada Pembelian Barang Dagangan, Contoh soal ppn masukan dan keluaran

PPN masukan adalah pajak yang dibayarkan atas pembelian barang atau jasa yang digunakan dalam kegiatan usaha. Berikut contoh soal untuk menghitung PPN masukan pada pembelian barang dagangan:

- Seorang pengusaha membeli 100 unit barang dagangan dengan harga Rp1.000.000 per unit. Jika tarif PPN 10%, berapa PPN masukan yang harus dibayarkan?

Berikut perhitungannya:

Total nilai pembelian = 100 unit x Rp1.000.000 = Rp100.000.000

PPN masukan = 10% x Rp100.000.000 = Rp10.000.000

Jadi, PPN masukan yang harus dibayarkan oleh pengusaha tersebut adalah Rp10.000.000.

Perhitungan PPN Keluaran pada Penjualan Barang Dagangan

PPN keluaran adalah pajak yang dikenakan atas penjualan barang atau jasa yang dihasilkan dalam kegiatan usaha. Berikut contoh soal untuk menghitung PPN keluaran pada penjualan barang dagangan:

- Seorang pengusaha menjual 50 unit barang dagangan dengan harga Rp1.500.000 per unit. Jika tarif PPN 10%, berapa PPN keluaran yang harus dibayarkan?

Berikut perhitungannya:

Total nilai penjualan = 50 unit x Rp1.500.000 = Rp75.000.000

PPN keluaran = 10% x Rp75.000.000 = Rp7.500.000

Jadi, PPN keluaran yang harus dibayarkan oleh pengusaha tersebut adalah Rp7.500.000.

Perhitungan PPN Masukan dan Keluaran pada Pembelian dan Penjualan Barang Dagangan dalam Satu Periode

Dalam satu periode, pengusaha dapat melakukan pembelian dan penjualan barang dagangan. PPN masukan yang dibayarkan atas pembelian barang dagangan dapat dikurangkan dari PPN keluaran yang dikenakan atas penjualan barang dagangan. Berikut contoh soal untuk menghitung PPN masukan dan keluaran pada pembelian dan penjualan barang dagangan dalam satu periode:

- Seorang pengusaha membeli 100 unit barang dagangan dengan harga Rp1.000.000 per unit dan menjual 70 unit barang dagangan dengan harga Rp1.500.000 per unit. Jika tarif PPN 10%, berapa PPN yang harus dibayarkan atau dikreditkan?

Berikut perhitungannya:

Total nilai pembelian = 100 unit x Rp1.000.000 = Rp100.000.000

PPN masukan = 10% x Rp100.000.000 = Rp10.000.000

Total nilai penjualan = 70 unit x Rp1.500.000 = Rp105.000.000

PPN keluaran = 10% x Rp105.000.000 = Rp10.500.000

PPN terutang = PPN keluaran – PPN masukan = Rp10.500.000 – Rp10.000.000 = Rp500.000

Jadi, pengusaha tersebut harus membayar PPN terutang sebesar Rp500.000.

Contoh soal PPN masukan dan keluaran bisa membantu kamu memahami cara menghitung pajak yang kamu bayarkan atau yang kamu terima. Sama seperti contoh soal PPN, contoh soal uji t satu sampel dan penyelesaiannya juga penting untuk memahami konsep statistik.

Misalnya, dalam contoh soal uji t satu sampel, kamu bisa belajar bagaimana membandingkan rata-rata sampel dengan rata-rata populasi. Contoh soal uji t satu sampel dan penyelesaiannya bisa kamu temukan di situs ini , yang membantu kamu memahami konsep dan aplikasi uji t satu sampel.

Nah, kembali ke contoh soal PPN masukan dan keluaran, pastikan kamu memahami konsepnya agar perhitungan pajakmu lebih akurat.

Faktor-faktor yang Mempengaruhi PPN Masukan dan Keluaran: Contoh Soal Ppn Masukan Dan Keluaran

PPN masukan dan PPN keluaran merupakan dua komponen penting dalam sistem Pajak Pertambahan Nilai (PPN) di Indonesia. Kedua komponen ini saling berkaitan dan memengaruhi besarnya kewajiban pajak yang harus dibayarkan oleh wajib pajak. PPN masukan adalah PPN yang dibayar oleh wajib pajak saat membeli barang atau jasa yang digunakan untuk kegiatan usahanya, sedangkan PPN keluaran adalah PPN yang dibebankan oleh wajib pajak kepada pembeli atas barang atau jasa yang dijualnya.

Faktor-faktor yang Mempengaruhi PPN Masukan

Besarnya PPN masukan yang dibayarkan oleh wajib pajak dipengaruhi oleh beberapa faktor, antara lain:

- Nilai Barang atau Jasa yang Dibeli: Semakin tinggi nilai barang atau jasa yang dibeli, maka semakin besar pula PPN masukan yang harus dibayarkan.

- Tarif PPN: Tarif PPN di Indonesia saat ini adalah 11%. Tarif PPN ini berlaku untuk semua jenis barang dan jasa, kecuali barang dan jasa yang dikecualikan dari PPN.

- Jenis Barang atau Jasa: Jenis barang atau jasa tertentu dapat memiliki tarif PPN yang berbeda, misalnya tarif PPN untuk barang mewah lebih tinggi daripada tarif PPN untuk barang kebutuhan pokok.

- Status Wajib Pajak: Wajib pajak yang memiliki Nomor Pokok Wajib Pajak (NPWP) dapat memanfaatkan fasilitas kredit pajak, sehingga dapat mengurangi besarnya PPN masukan yang harus dibayarkan.

Faktor-faktor yang Mempengaruhi PPN Keluaran

Besarnya PPN keluaran yang dibebankan oleh wajib pajak kepada pembeli juga dipengaruhi oleh beberapa faktor, antara lain:

- Nilai Barang atau Jasa yang Dijual: Semakin tinggi nilai barang atau jasa yang dijual, maka semakin besar pula PPN keluaran yang harus dibebankan kepada pembeli.

- Tarif PPN: Tarif PPN yang berlaku untuk barang atau jasa yang dijual akan menentukan besarnya PPN keluaran.

- Jenis Barang atau Jasa: Jenis barang atau jasa tertentu dapat memiliki tarif PPN yang berbeda, sehingga akan memengaruhi besarnya PPN keluaran yang dibebankan.

- Status Wajib Pajak: Wajib pajak yang memiliki NPWP dan memenuhi persyaratan tertentu dapat memanfaatkan fasilitas pembebasan PPN, sehingga tidak perlu membebankan PPN kepada pembeli.

Pengaruh Faktor-faktor terhadap PPN Masukan dan Keluaran

| Faktor | Pengaruh terhadap PPN Masukan | Pengaruh terhadap PPN Keluaran |

|---|---|---|

| Nilai Barang atau Jasa | Semakin tinggi nilai barang atau jasa yang dibeli, semakin besar PPN masukan. | Semakin tinggi nilai barang atau jasa yang dijual, semakin besar PPN keluaran. |

| Tarif PPN | Tarif PPN yang berlaku akan menentukan besarnya PPN masukan. | Tarif PPN yang berlaku akan menentukan besarnya PPN keluaran. |

| Jenis Barang atau Jasa | Jenis barang atau jasa tertentu dapat memiliki tarif PPN yang berbeda, sehingga memengaruhi besarnya PPN masukan. | Jenis barang atau jasa tertentu dapat memiliki tarif PPN yang berbeda, sehingga memengaruhi besarnya PPN keluaran. |

| Status Wajib Pajak | Wajib pajak dengan NPWP dapat memanfaatkan kredit pajak, sehingga mengurangi PPN masukan. | Wajib pajak dengan NPWP dan memenuhi syarat tertentu dapat memanfaatkan pembebasan PPN, sehingga tidak perlu membebankan PPN keluaran. |

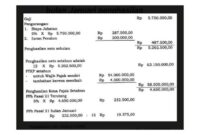

Pencatatan PPN Masukan dan Keluaran

Pencatatan PPN masukan dan keluaran merupakan aspek penting dalam administrasi perpajakan bagi perusahaan. Pencatatan yang akurat dan terstruktur dapat membantu perusahaan dalam menghitung dan membayar PPN yang terutang secara tepat waktu, serta mengklaim kembali PPN masukan yang telah dibayarkan. Selain itu, pencatatan PPN juga dapat digunakan sebagai dasar untuk audit pajak dan membantu perusahaan dalam mengelola arus kas.

Cara Mencatat PPN Masukan dan Keluaran

Pencatatan PPN masukan dan keluaran dilakukan dengan mencatat setiap transaksi yang terkait dengan PPN. Transaksi tersebut meliputi pembelian barang dan jasa yang dikenakan PPN (PPN masukan) dan penjualan barang dan jasa yang dikenakan PPN (PPN keluaran). Berikut adalah cara mencatat PPN masukan dan keluaran:

- Mencatat PPN Masukan: PPN masukan dicatat dalam buku catatan khusus yang disebut dengan Buku PPN Masukan. Catatan ini berisi informasi mengenai:

- Tanggal transaksi

- Nama dan alamat penjual

- Nomor Faktur Pajak

- Nilai barang atau jasa yang dibeli

- Jumlah PPN yang dibayarkan

- Mencatat PPN Keluaran: PPN keluaran dicatat dalam buku catatan khusus yang disebut dengan Buku PPN Keluaran. Catatan ini berisi informasi mengenai:

- Tanggal transaksi

- Nama dan alamat pembeli

- Nomor Faktur Pajak

- Nilai barang atau jasa yang dijual

- Jumlah PPN yang dikenakan

Format Buku Catatan PPN Masukan dan Keluaran

Berikut adalah contoh format buku catatan PPN masukan dan keluaran:

Buku PPN Masukan

| Tanggal | Nomor Faktur Pajak | Nama Penjual | Nilai Barang/Jasa | PPN Masukan |

|---|---|---|---|---|

| 2023-04-01 | 012345678910 | PT. ABC | Rp 10.000.000 | Rp 1.000.000 |

| 2023-04-05 | 123456789101 | PT. XYZ | Rp 5.000.000 | Rp 500.000 |

Buku PPN Keluaran

| Tanggal | Nomor Faktur Pajak | Nama Pembeli | Nilai Barang/Jasa | PPN Keluaran |

|---|---|---|---|---|

| 2023-04-02 | 987654321012 | PT. DEF | Rp 15.000.000 | Rp 1.500.000 |

| 2023-04-06 | 101213141516 | PT. GHI | Rp 8.000.000 | Rp 800.000 |

Pentingnya Pencatatan PPN Masukan dan Keluaran

Pencatatan PPN masukan dan keluaran memiliki beberapa manfaat penting bagi perusahaan, antara lain:

- Menghitung dan Membayar PPN yang Terutang Secara Tepat Waktu: Pencatatan yang akurat memungkinkan perusahaan untuk menghitung jumlah PPN yang terutang dengan tepat dan membayarnya tepat waktu. Ini membantu perusahaan untuk menghindari denda dan sanksi dari Direktorat Jenderal Pajak.

- Mengklaim Kembali PPN Masukan: Perusahaan dapat mengklaim kembali PPN masukan yang telah dibayarkan melalui Surat Pemberitahuan (SPT) Pajak Pertambahan Nilai (PPN). Pencatatan yang akurat dan terstruktur akan memudahkan perusahaan dalam mengklaim kembali PPN masukan yang menjadi haknya.

- Sebagai Dasar Audit Pajak: Pencatatan PPN dapat digunakan sebagai dasar untuk audit pajak. Audit pajak dapat dilakukan oleh Direktorat Jenderal Pajak untuk memastikan bahwa perusahaan telah membayar PPN sesuai dengan ketentuan yang berlaku.

- Membantu Mengelola Arus Kas: Pencatatan PPN dapat membantu perusahaan dalam mengelola arus kas. Dengan mencatat PPN masukan dan keluaran, perusahaan dapat mengetahui berapa banyak PPN yang dapat diklaim kembali dan berapa banyak PPN yang harus dibayarkan.

Pelaporan PPN Masukan dan Keluaran

Pelaporan PPN masukan dan keluaran merupakan kewajiban bagi setiap wajib pajak yang melakukan kegiatan usaha yang dikenakan PPN. Pelaporan ini dilakukan secara berkala kepada Direktorat Jenderal Pajak (DJP) melalui sistem online, yaitu e-Faktur. Melalui pelaporan ini, DJP dapat melakukan pengawasan dan pemantauan atas penerimaan dan pengeluaran PPN, serta menghitung besarnya PPN yang harus dibayarkan oleh wajib pajak.

Cara Melaporkan PPN Masukan dan Keluaran

Pelaporan PPN masukan dan keluaran dilakukan dengan cara mengisi dan mengirimkan Surat Pemberitahuan (SPT) PPN melalui sistem e-Faktur. Berikut adalah langkah-langkah pelaporan PPN masukan dan keluaran:

- Login ke sistem e-Faktur dengan menggunakan NPWP dan password yang telah terdaftar.

- Pilih menu “SPT PPN” dan pilih jenis SPT yang akan dilaporkan, yaitu SPT PPN Masa atau SPT PPN Tahunan.

- Isi data-data yang diperlukan dalam SPT PPN, seperti data identitas wajib pajak, periode pelaporan, jumlah PPN masukan, jumlah PPN keluaran, dan selisih PPN yang harus dibayarkan atau dikreditkan.

- Lampirkan bukti-bukti pendukung, seperti faktur pajak, bukti penerimaan pembayaran, dan dokumen lainnya yang relevan.

- Simpan dan kirimkan SPT PPN melalui sistem e-Faktur.

Format Pelaporan PPN Masukan dan Keluaran

Format pelaporan PPN masukan dan keluaran tercantum dalam SPT PPN yang tersedia di sistem e-Faktur. SPT PPN terdiri dari beberapa bagian, yaitu:

- Bagian identitas wajib pajak, yang berisi data identitas wajib pajak, seperti NPWP, nama, alamat, dan jenis usaha.

- Bagian periode pelaporan, yang berisi informasi mengenai periode pelaporan, seperti bulan atau tahun.

- Bagian PPN masukan, yang berisi informasi mengenai jumlah PPN masukan yang diperoleh wajib pajak dari pembelian barang atau jasa yang dikenakan PPN.

- Bagian PPN keluaran, yang berisi informasi mengenai jumlah PPN keluaran yang dikenakan wajib pajak atas penjualan barang atau jasa yang dikenakan PPN.

- Bagian selisih PPN, yang berisi informasi mengenai selisih antara PPN masukan dan PPN keluaran. Selisih ini dapat berupa PPN yang harus dibayarkan oleh wajib pajak atau PPN yang dapat dikreditkan.

Sanksi bagi Perusahaan yang Tidak Melaporkan PPN Masukan dan Keluaran

Perusahaan yang tidak melaporkan PPN masukan dan keluaran akan dikenakan sanksi berupa denda dan hukuman pidana. Berikut adalah beberapa sanksi yang dapat dikenakan:

- Denda administrasi sebesar 2% dari jumlah pajak terutang yang tidak dibayar, dengan minimum denda Rp100.000.

- Hukuman pidana penjara paling singkat 6 bulan dan paling lama 6 tahun, dan denda paling sedikit 2 kali jumlah pajak terutang dan paling banyak 4 kali jumlah pajak terutang.

Penerapan PPN Masukan dan Keluaran dalam Praktik

Penerapan PPN masukan dan keluaran merupakan bagian penting dalam sistem perpajakan di Indonesia. PPN masukan adalah PPN yang dibayar oleh pengusaha saat membeli barang atau jasa untuk kegiatan usahanya. Sementara PPN keluaran adalah PPN yang dibebankan oleh pengusaha kepada pembeli atas barang atau jasa yang dijualnya. Perbedaan ini penting karena menentukan bagaimana PPN dihitung dan dibayarkan oleh pengusaha.

Contoh Kasus Nyata Penerapan PPN Masukan dan Keluaran dalam Bisnis

Sebagai contoh, perhatikan sebuah perusahaan yang bergerak di bidang kuliner. Perusahaan ini membeli bahan baku seperti daging, sayuran, dan bumbu dari pemasok. Saat membeli bahan baku tersebut, perusahaan ini dikenakan PPN masukan. Selanjutnya, perusahaan ini mengolah bahan baku tersebut menjadi makanan dan minuman yang dijual kepada konsumen. Saat menjual makanan dan minuman tersebut, perusahaan ini juga mengenakan PPN keluaran kepada konsumen.

Dalam kasus ini, PPN masukan yang dibayar oleh perusahaan saat membeli bahan baku dapat dikurangkan dari PPN keluaran yang dikenakan kepada konsumen. Selisih antara PPN keluaran dan PPN masukan yang dibayar oleh perusahaan merupakan PPN yang harus disetorkan ke negara.

Peran PPN Masukan dan Keluaran dalam Kegiatan Bisnis

PPN masukan dan keluaran berperan penting dalam kegiatan bisnis dengan beberapa cara:

- Sebagai sumber pendapatan negara: PPN yang dibayarkan oleh pengusaha merupakan salah satu sumber pendapatan negara yang penting. Pendapatan ini digunakan untuk membiayai berbagai program pembangunan dan kesejahteraan masyarakat.

- Sebagai alat pengendalian inflasi: PPN masukan dan keluaran dapat membantu dalam pengendalian inflasi. Dengan mengenakan PPN, pemerintah dapat mengurangi daya beli masyarakat dan menekan laju inflasi.

- Sebagai alat untuk meningkatkan efisiensi: Penerapan PPN masukan dan keluaran mendorong pengusaha untuk lebih efisien dalam menjalankan usahanya. Hal ini karena pengusaha dapat mengurangi biaya operasional dengan memanfaatkan kredit PPN masukan.

Dampak Penerapan PPN Masukan dan Keluaran bagi Perusahaan dan Konsumen

Penerapan PPN masukan dan keluaran memiliki dampak bagi perusahaan dan konsumen:

- Bagi perusahaan, PPN masukan dapat menjadi pengurang biaya operasional, sementara PPN keluaran dapat meningkatkan pendapatan. Namun, perusahaan juga perlu memperhatikan administrasi dan pembukuan terkait PPN untuk menghindari kesalahan dan sanksi.

- Bagi konsumen, PPN masukan dan keluaran dapat meningkatkan harga barang dan jasa. Namun, PPN juga dapat membantu meningkatkan kualitas barang dan jasa yang dikonsumsi, karena perusahaan terdorong untuk meningkatkan efisiensi dan kualitas produk.

Perbedaan PPN Masukan dan Keluaran dengan Pajak Lainnya

PPN Masukan dan Keluaran merupakan dua istilah penting dalam sistem Pajak Pertambahan Nilai (PPN) di Indonesia. Keduanya saling berkaitan dan menjadi dasar perhitungan kewajiban pajak bagi pelaku usaha. Namun, masih banyak yang belum memahami perbedaan antara keduanya dengan pajak lainnya, seperti Pajak Penghasilan (PPh). Memahami perbedaan ini penting agar pelaku usaha dapat menghitung dan membayar pajak dengan benar, serta meminimalisir risiko kesalahan.

Perbedaan PPN Masukan dan Keluaran dengan PPN

PPN Masukan dan Keluaran merupakan bagian dari sistem PPN. PPN Masukan adalah pajak yang dibayar oleh pelaku usaha atas pembelian barang atau jasa yang digunakan dalam kegiatan usahanya. Sementara PPN Keluaran adalah pajak yang dipungut oleh pelaku usaha atas penjualan barang atau jasa kepada konsumen. Perbedaan utama antara keduanya terletak pada posisi pelaku usaha dalam rantai transaksi. Ketika pelaku usaha membeli barang atau jasa, ia menjadi pembeli dan membayar PPN Masukan. Sebaliknya, ketika pelaku usaha menjual barang atau jasa, ia menjadi penjual dan memungut PPN Keluaran.

Perbedaan PPN Masukan dan Keluaran dengan Pajak Penghasilan (PPh)

PPN Masukan dan Keluaran berbeda dengan Pajak Penghasilan (PPh) dalam beberapa hal. Pertama, objek pajak yang dikenakan berbeda. PPN Masukan dan Keluaran dikenakan atas pertambahan nilai dalam proses produksi dan distribusi barang atau jasa, sementara PPh dikenakan atas penghasilan yang diperoleh oleh wajib pajak. Kedua, subjek pajak juga berbeda. PPN Masukan dan Keluaran dikenakan kepada pelaku usaha, sementara PPh dikenakan kepada wajib pajak, yang dapat berupa individu atau badan.

Tabel Perbedaan PPN Masukan dan Keluaran dengan Pajak Lainnya

| Aspek | PPN Masukan | PPN Keluaran | Pajak Penghasilan (PPh) |

|---|---|---|---|

| Objek Pajak | Pertambahan nilai dalam pembelian barang atau jasa | Pertambahan nilai dalam penjualan barang atau jasa | Penghasilan yang diperoleh wajib pajak |

| Subjek Pajak | Pelaku usaha yang membeli barang atau jasa | Pelaku usaha yang menjual barang atau jasa | Individu atau badan yang memperoleh penghasilan |

| Tujuan | Dapat dikurangkan dari PPN Keluaran | Disetorkan ke negara | Disetorkan ke negara |

| Contoh | Pajak yang dibayar atas pembelian bahan baku | Pajak yang dipungut atas penjualan produk jadi | Pajak yang dibayarkan atas gaji, keuntungan, dan pendapatan lainnya |

Contoh Kasus dan Skenario

Penerapan PPN masukan dan keluaran dalam transaksi bisnis merupakan hal yang penting untuk dipahami. Melalui contoh kasus, kita dapat memahami bagaimana mekanisme PPN bekerja dalam berbagai situasi bisnis.

Skenario Kasus

Bayangkan Anda adalah seorang pengusaha yang menjalankan bisnis penjualan pakaian. Anda membeli bahan baku berupa kain, benang, dan kancing dari pemasok dengan nilai Rp 10.000.000. Kemudian, Anda memproduksi dan menjual pakaian tersebut kepada pelanggan dengan nilai Rp 15.000.000. Dalam transaksi ini, terdapat PPN masukan dan keluaran yang perlu dihitung.

Contoh Kasus Nyata

Misalnya, sebuah perusahaan manufaktur membeli mesin produksi seharga Rp 500.000.000 dengan PPN 10%. Perusahaan tersebut kemudian menjual produk yang dihasilkan dari mesin tersebut dengan harga Rp 1.000.000.000 dan dikenakan PPN 10%. Dalam kasus ini, perusahaan tersebut memiliki PPN masukan sebesar Rp 50.000.000 dan PPN keluaran sebesar Rp 100.000.000.

Cara Menyelesaikan Masalah terkait PPN Masukan dan Keluaran

Dalam menyelesaikan masalah terkait PPN masukan dan keluaran, langkah-langkah berikut dapat membantu:

- Hitung PPN Masukan: PPN masukan dihitung dengan mengalikan nilai barang atau jasa yang dibeli dengan tarif PPN yang berlaku. Dalam contoh sebelumnya, PPN masukan adalah Rp 10.000.000 x 10% = Rp 1.000.000.

- Hitung PPN Keluaran: PPN keluaran dihitung dengan mengalikan nilai barang atau jasa yang dijual dengan tarif PPN yang berlaku. Dalam contoh sebelumnya, PPN keluaran adalah Rp 15.000.000 x 10% = Rp 1.500.000.

- Hitung Selisih PPN: Selisih PPN adalah selisih antara PPN keluaran dan PPN masukan. Dalam contoh sebelumnya, selisih PPN adalah Rp 1.500.000 – Rp 1.000.000 = Rp 500.000. Selisih PPN ini kemudian dibayarkan kepada negara.

Rekomendasi dan Saran

Memahami konsep PPN masukan dan keluaran merupakan hal yang krusial bagi setiap pelaku bisnis. Dengan pemahaman yang baik, Anda dapat mengelola keuangan dengan lebih efisien, menghindari kesalahan dalam perhitungan pajak, dan meminimalisir risiko yang terkait dengan pajak.

Rekomendasi untuk Meningkatkan Pemahaman

Untuk meningkatkan pemahaman tentang PPN masukan dan keluaran, berikut beberapa rekomendasi yang dapat Anda ikuti:

- Ikuti pelatihan atau seminar tentang PPN. Pelatihan dan seminar dapat memberikan pemahaman yang lebih mendalam tentang konsep PPN, aturan, dan regulasi terkait.

- Baca buku atau artikel tentang PPN. Banyak buku dan artikel yang membahas tentang PPN dengan bahasa yang mudah dipahami.

- Konsultasikan dengan ahli pajak. Ahli pajak dapat memberikan panduan dan saran yang lebih spesifik terkait dengan PPN masukan dan keluaran untuk bisnis Anda.

- Manfaatkan sumber daya online. Banyak situs web dan platform online yang menyediakan informasi tentang PPN, seperti situs resmi Direktorat Jenderal Pajak.

Pentingnya Memahami PPN Masukan dan Keluaran

Memahami PPN masukan dan keluaran sangat penting bagi pelaku bisnis karena beberapa alasan:

- Menghindari kesalahan perhitungan pajak. Kesalahan dalam perhitungan PPN dapat berakibat fatal, seperti denda dan sanksi dari Direktorat Jenderal Pajak.

- Mengelola keuangan dengan lebih efisien. Dengan memahami PPN masukan dan keluaran, Anda dapat mengelola keuangan dengan lebih efisien, termasuk dalam merencanakan arus kas dan mengoptimalkan keuntungan.

- Meminimalisir risiko yang terkait dengan pajak. Pemahaman yang baik tentang PPN dapat membantu Anda menghindari risiko yang terkait dengan pajak, seperti sengketa pajak dan tuntutan hukum.

Tips dan Trik untuk Menghindari Kesalahan Perhitungan

Berikut beberapa tips dan trik untuk menghindari kesalahan dalam perhitungan PPN masukan dan keluaran:

- Simpan semua bukti transaksi. Bukti transaksi, seperti faktur pajak, sangat penting untuk mencatat PPN masukan dan keluaran.

- Pisahkan PPN masukan dan keluaran. Pastikan Anda mencatat PPN masukan dan keluaran secara terpisah agar lebih mudah dalam melakukan perhitungan.

- Perhatikan batas waktu pelaporan. Pastikan Anda memahami batas waktu pelaporan PPN dan melaporkan tepat waktu untuk menghindari denda.

- Manfaatkan software akuntansi. Software akuntansi dapat membantu Anda dalam mengelola data transaksi, menghitung PPN, dan membuat laporan pajak.

Penutupan

Memahami PPN masukan dan keluaran bukan hanya sekadar kewajiban, tetapi juga kunci untuk memaksimalkan keuntungan bisnis Anda. Dengan mempelajari contoh soal dan memahami konsepnya, Anda dapat mengelola keuangan perusahaan dengan lebih baik dan meminimalisir risiko kesalahan perhitungan. Jangan lupa untuk selalu mengikuti perkembangan peraturan perpajakan dan berkonsultasi dengan ahli jika diperlukan. Selamat belajar dan semoga sukses!