Contoh soal pph pasal 21 – PPh Pasal 21, atau Pajak Penghasilan (PPh) Pasal 21, merupakan pajak yang dikenakan atas penghasilan yang diterima oleh Wajib Pajak orang pribadi di Indonesia. PPh Pasal 21 ini merupakan salah satu pajak yang paling sering kita temui dalam kehidupan sehari-hari, mulai dari gaji karyawan hingga penghasilan dari usaha sampingan. Nah, untuk lebih memahami PPh Pasal 21 ini, kita akan membahas beberapa contoh soal yang akan membantu kamu dalam memahami bagaimana cara menghitung dan melaporkan PPh Pasal 21.

Contoh soal PPh Pasal 21 ini akan membahas berbagai aspek, mulai dari pengertian PPh Pasal 21, objek pajak, tarif pajak, cara menghitung pajak, hingga sanksi yang bisa dikenakan jika terjadi pelanggaran. Dengan memahami contoh soal ini, kamu akan lebih mudah dalam memahami dan menjalankan kewajiban perpajakanmu.

Pengertian PPh Pasal 21: Contoh Soal Pph Pasal 21

PPh Pasal 21 adalah pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak dalam bentuk apapun, baik berupa uang maupun bukan uang, yang diterima atau diperoleh dari pekerjaan, jasa, dan kegiatan usaha di Indonesia.

Jenis Penghasilan yang Dikenakan PPh Pasal 21

PPh Pasal 21 dikenakan atas berbagai jenis penghasilan yang diterima atau diperoleh Wajib Pajak, baik dari dalam maupun luar negeri. Berikut beberapa jenis penghasilan yang dikenakan PPh Pasal 21:

- Gaji, upah, honorarium, tunjangan, dan bentuk imbalan lainnya yang diterima atau diperoleh Wajib Pajak dari pekerjaan atau jabatan.

- Penghasilan dari jasa, seperti jasa konsultasi, jasa profesional, jasa pengacara, jasa akuntan, dan lain sebagainya.

- Penghasilan dari kegiatan usaha, seperti penghasilan dari usaha dagang, usaha jasa, usaha manufaktur, dan lain sebagainya.

- Penghasilan dari investasi, seperti bunga deposito, dividen saham, dan lain sebagainya.

- Penghasilan dari sumber lain, seperti hadiah, warisan, dan lain sebagainya.

Contoh Penghasilan yang Termasuk PPh Pasal 21

Berikut beberapa contoh penghasilan yang termasuk dalam PPh Pasal 21:

- Gaji bulanan seorang karyawan di sebuah perusahaan.

- Honorarium yang diterima seorang dosen dari perguruan tinggi.

- Penghasilan dari jasa konsultasi yang diterima seorang konsultan.

- Keuntungan dari penjualan saham yang dimiliki seorang investor.

- Hadiah yang diterima seorang atlet dari sebuah turnamen.

Objek Pajak PPh Pasal 21

Pajak Penghasilan (PPh) Pasal 21 merupakan pajak yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak (WP) dalam bentuk apapun, baik berupa uang maupun bukan uang. Pajak ini menjadi salah satu sumber penerimaan negara yang penting dalam mendukung pembangunan nasional. Objek pajak PPh Pasal 21 meliputi berbagai jenis penghasilan yang diterima oleh WP, baik orang pribadi maupun badan.

Identifikasi Objek Pajak PPh Pasal 21

Objek pajak PPh Pasal 21 merupakan penghasilan yang diterima atau diperoleh WP, baik dalam bentuk uang maupun bukan uang. Penghasilan tersebut dapat berasal dari berbagai sumber, seperti gaji, bonus, tunjangan, deviden, dan lain sebagainya.

Objek Pajak PPh Pasal 21 Berdasarkan Jenis Penghasilan

Berikut tabel yang merangkum objek pajak PPh Pasal 21 berdasarkan jenis penghasilan:

| Jenis Penghasilan | Contoh |

|---|---|

| Gaji, upah, dan tunjangan | Gaji pokok, tunjangan makan, tunjangan kesehatan, dan lain sebagainya. |

| Bonus dan imbalan | Bonus tahunan, bonus kinerja, dan lain sebagainya. |

| Honorarium dan jasa | Honorarium dosen, honorarium konsultan, dan lain sebagainya. |

| Deviden | Pembagian keuntungan dari perusahaan kepada pemegang saham. |

| Bunga dan premi | Bunga deposito, bunga obligasi, dan lain sebagainya. |

| Keuntungan dari penjualan aset | Keuntungan dari penjualan tanah, bangunan, saham, dan lain sebagainya. |

| Penghasilan lainnya | Penghasilan dari sewa, royalty, dan lain sebagainya. |

Perbedaan Objek Pajak PPh Pasal 21 untuk Wajib Pajak Orang Pribadi dan Badan

Objek pajak PPh Pasal 21 untuk WP orang pribadi dan badan memiliki beberapa perbedaan. Berikut penjelasannya:

- Wajib Pajak Orang Pribadi: Objek pajak PPh Pasal 21 untuk WP orang pribadi meliputi penghasilan yang diterima atau diperoleh dari pekerjaan, usaha, dan/atau kegiatan lainnya, seperti gaji, upah, bonus, deviden, bunga, dan lain sebagainya.

- Wajib Pajak Badan: Objek pajak PPh Pasal 21 untuk WP badan meliputi penghasilan yang diterima atau diperoleh dari kegiatan usaha, seperti keuntungan usaha, deviden, bunga, dan lain sebagainya.

Tarif PPh Pasal 21

PPh Pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak (WP) Orang Pribadi dalam bentuk gaji, upah, honorarium, dan penghasilan lainnya yang sejenis. Tarif PPh Pasal 21 ini dibedakan berdasarkan penghasilan dan status Wajib Pajak. Tarif ini juga diterapkan untuk PPh Pasal 21 yang dipotong oleh pemberi kerja atau bendahara.

Tarif PPh Pasal 21 Berdasarkan Penghasilan dan Status Wajib Pajak

Tarif PPh Pasal 21 dihitung berdasarkan penghasilan bruto Wajib Pajak. Penghasilan bruto merupakan total penghasilan yang diterima atau diperoleh Wajib Pajak sebelum dikurangi dengan biaya jabatan atau biaya lainnya. Tarif PPh Pasal 21 yang dikenakan berbeda-beda, tergantung pada status Wajib Pajak dan besaran penghasilannya.

- Wajib Pajak (WP) Orang Pribadi dengan Status Kawin/Cerai Hidup Sendiri

- Wajib Pajak (WP) Orang Pribadi dengan Status Lajang/Cerai Hidup Bersama

Cara Menghitung Tarif PPh Pasal 21, Contoh soal pph pasal 21

Perhitungan PPh Pasal 21 dilakukan dengan menggunakan rumus berikut:

PPh Pasal 21 = (Penghasilan Bruto – PTKP) x Tarif PPh Pasal 21

Keterangan:

- Penghasilan Bruto adalah total penghasilan yang diterima atau diperoleh Wajib Pajak sebelum dikurangi dengan biaya jabatan atau biaya lainnya.

- PTKP adalah Penghasilan Tidak Kena Pajak. PTKP merupakan batas penghasilan yang tidak dikenakan pajak. PTKP dibedakan berdasarkan status Wajib Pajak.

- Tarif PPh Pasal 21 adalah persentase pajak yang dikenakan terhadap penghasilan kena pajak. Tarif PPh Pasal 21 dibedakan berdasarkan penghasilan dan status Wajib Pajak.

Contoh Perhitungan PPh Pasal 21

Misalnya, seorang Wajib Pajak Orang Pribadi dengan status kawin/cerai hidup sendiri menerima penghasilan bruto sebesar Rp10.000.000 per bulan. PTKP untuk status kawin/cerai hidup sendiri adalah Rp5.400.000. Tarif PPh Pasal 21 yang dikenakan adalah 5% untuk penghasilan kena pajak di atas Rp5.400.000 dan di bawah Rp10.000.000. Perhitungan PPh Pasal 21-nya adalah:

PPh Pasal 21 = (Rp10.000.000 – Rp5.400.000) x 5% = Rp230.000

Jadi, PPh Pasal 21 yang harus dibayarkan oleh Wajib Pajak tersebut adalah Rp230.000 per bulan.

Mempelajari contoh soal PPh pasal 21 memang penting untuk memahami cara menghitung dan membayar pajak penghasilan. Tapi, kalau kamu lagi pengin belajar tentang sistem pneumatik, coba deh cek contoh soal pilihan ganda pneumatik dan jawabannya yang bisa kamu temukan di internet.

Setelah memahami soal-soal pneumatik, kamu bisa kembali fokus ke contoh soal PPh pasal 21 untuk mengasah kemampuanmu dalam memahami aturan perpajakan.

Potong PPh Pasal 21

Pemotongan PPh Pasal 21 merupakan kewajiban bagi pemotong pajak, yaitu pihak yang mempekerjakan atau memberikan penghasilan kepada wajib pajak orang pribadi. Prosedur pemotongan PPh Pasal 21 harus dilakukan dengan benar dan sesuai dengan ketentuan perpajakan yang berlaku.

Prosedur Pemotongan PPh Pasal 21

Berikut adalah prosedur pemotongan PPh Pasal 21 oleh pemotong pajak:

- Menentukan status NPWP wajib pajak (Wajib Pajak Orang Pribadi) yang menerima penghasilan.

- Menentukan besarnya penghasilan bruto yang diterima wajib pajak.

- Menentukan besarnya penghasilan neto dengan mengurangi penghasilan bruto dengan biaya jabatan.

- Menghitung besarnya PPh Pasal 21 terutang dengan menggunakan tarif progresif berdasarkan penghasilan neto.

- Memotong PPh Pasal 21 dari penghasilan wajib pajak.

- Membuat bukti potong PPh Pasal 21 dan menyerahkannya kepada wajib pajak.

- Melaporkan PPh Pasal 21 yang dipotong kepada Direktorat Jenderal Pajak (DJP).

Flowchart Pemotongan PPh Pasal 21

Berikut adalah flowchart yang menunjukkan alur pemotongan PPh Pasal 21:

[Gambar flowchart yang menunjukkan alur pemotongan PPh Pasal 21. Flowchart ini dimulai dengan menerima data karyawan, kemudian dilanjutkan dengan menghitung penghasilan neto, menentukan tarif PPh Pasal 21, menghitung PPh Pasal 21 terutang, memotong PPh Pasal 21 dari penghasilan, membuat bukti potong, dan melaporkan PPh Pasal 21 yang dipotong ke DJP.]

Kewajiban Pemotong Pajak dalam Melaporkan PPh Pasal 21

Pemotong pajak memiliki kewajiban untuk melaporkan PPh Pasal 21 yang dipotong kepada DJP. Laporan ini dilakukan melalui Surat Pemberitahuan Tahunan (SPT) PPh Pasal 21 yang harus diajukan paling lambat akhir bulan Maret tahun berikutnya.

Kewajiban pemotong pajak dalam melaporkan PPh Pasal 21 yang dipotong meliputi:

- Melaporkan jumlah PPh Pasal 21 yang dipotong dari setiap wajib pajak.

- Menyertakan bukti potong PPh Pasal 21 yang telah diberikan kepada wajib pajak.

- Melaporkan data wajib pajak yang menerima penghasilan.

- Melakukan pembayaran PPh Pasal 21 yang dipotong ke DJP.

Penghitungan PPh Pasal 21

PPh Pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak (WP) dalam bentuk gaji, upah, honorarium, dan penghasilan lainnya yang sejenis. Penghitungan PPh Pasal 21 ini dilakukan dengan menggunakan tarif progresif, yang artinya semakin tinggi penghasilan yang diterima, maka semakin tinggi pula tarif pajaknya. Penghitungan PPh Pasal 21 sendiri terbagi menjadi dua, yaitu untuk WP orang pribadi dan WP badan.

Penghitungan PPh Pasal 21 untuk WP Orang Pribadi

Penghitungan PPh Pasal 21 untuk WP orang pribadi dilakukan dengan menggunakan beberapa langkah, yaitu:

- Menghitung penghasilan bruto, yaitu total penghasilan yang diterima atau diperoleh WP sebelum dikurangi dengan biaya jabatan dan potongan lainnya.

- Menghitung penghasilan neto, yaitu penghasilan bruto dikurangi dengan biaya jabatan dan potongan lainnya.

- Menghitung PPh terutang, yaitu penghasilan neto dikalikan dengan tarif PPh Pasal 21 yang berlaku.

- Menghitung PPh yang terpotong, yaitu PPh yang sudah dipotong oleh pemberi kerja dari penghasilan WP.

- Menghitung PPh yang terutang setelah dikurangi PPh yang terpotong.

Sebagai contoh, misalkan seorang WP orang pribadi memiliki penghasilan bruto sebesar Rp 10.000.000 per bulan. Biaya jabatan yang diizinkan adalah 5% dari penghasilan bruto, yaitu Rp 500.000. Potongan lainnya yang diizinkan adalah Rp 1.000.000. Maka, penghasilan neto WP adalah Rp 8.500.000 (Rp 10.000.000 – Rp 500.000 – Rp 1.000.000). Tarif PPh Pasal 21 untuk penghasilan neto tersebut adalah 5%.

Maka, PPh terutang WP adalah Rp 425.000 (Rp 8.500.000 x 5%). Misalkan PPh yang terpotong oleh pemberi kerja adalah Rp 400.000, maka PPh yang terutang setelah dikurangi PPh yang terpotong adalah Rp 25.000 (Rp 425.000 – Rp 400.000).

Penghitungan PPh Pasal 21 untuk WP Badan

Penghitungan PPh Pasal 21 untuk WP badan dilakukan dengan menggunakan tarif PPh Pasal 21 yang berlaku untuk badan, yaitu 25% dari penghasilan kena pajak (PKP). PKP adalah penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan, seperti biaya operasional, biaya pemasaran, dan biaya administrasi. PPh Pasal 21 untuk WP badan biasanya dipotong langsung oleh pemberi kerja dari penghasilan WP badan.

Sebagai contoh, misalkan sebuah WP badan memiliki penghasilan bruto sebesar Rp 100.000.000. Biaya-biaya yang diizinkan adalah Rp 50.000.000. Maka, PKP WP badan adalah Rp 50.000.000 (Rp 100.000.000 – Rp 50.000.000). PPh Pasal 21 yang terutang adalah Rp 12.500.000 (Rp 50.000.000 x 25%).

Pelaporan PPh Pasal 21

Setelah memahami mekanisme penghitungan PPh Pasal 21, langkah selanjutnya adalah melaporkan pajak yang telah dipotong atau disetor. Pelaporan ini dilakukan melalui Surat Pemberitahuan (SPT) Tahunan PPh Orang Pribadi atau Badan, tergantung pada status wajib pajak.

Pelaporan PPh Pasal 21 untuk Wajib Pajak Orang Pribadi

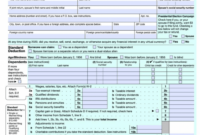

Wajib Pajak Orang Pribadi yang telah menerima penghasilan dan dikenai PPh Pasal 21 wajib melaporkan kewajiban pajaknya melalui SPT Tahunan PPh Orang Pribadi. SPT ini terdiri dari beberapa formulir, yaitu:

- Formulir 1770 SPT Tahunan PPh Orang Pribadi: Formulir ini digunakan untuk melaporkan penghasilan dan kewajiban pajak bagi Wajib Pajak Orang Pribadi yang memiliki penghasilan dari berbagai sumber, seperti gaji, usaha, dan investasi.

- Formulir 1770 SS SPT Tahunan PPh Orang Pribadi: Formulir ini digunakan untuk melaporkan penghasilan dan kewajiban pajak bagi Wajib Pajak Orang Pribadi yang hanya memiliki penghasilan dari satu sumber, yaitu gaji atau pensiun.

Berikut adalah langkah-langkah pelaporan PPh Pasal 21 untuk Wajib Pajak Orang Pribadi:

- Unduh Formulir SPT Tahunan PPh Orang Pribadi: Formulir dapat diunduh di situs web Direktorat Jenderal Pajak (DJP) atau diperoleh di kantor pajak terdekat.

- Isi Formulir SPT Tahunan PPh Orang Pribadi: Isi formulir dengan lengkap dan benar, meliputi data pribadi, penghasilan, dan pemotongan pajak.

- Lampirkan Dokumen Pendukung: Lampirkan dokumen pendukung seperti bukti potong PPh Pasal 21, bukti pembayaran pajak, dan dokumen lain yang diperlukan.

- Serahkan SPT Tahunan PPh Orang Pribadi: SPT dapat diserahkan secara online melalui e-Filing atau secara langsung ke kantor pajak terdekat.

Format dan Cara Pengisian SPT Tahunan PPh Orang Pribadi

SPT Tahunan PPh Orang Pribadi terdiri dari beberapa bagian, yaitu:

- Bagian I: Identitas Wajib Pajak: Bagian ini berisi data pribadi Wajib Pajak, seperti nama, alamat, Nomor Pokok Wajib Pajak (NPWP), dan status perkawinan.

- Bagian II: Penghasilan: Bagian ini berisi data penghasilan Wajib Pajak dari berbagai sumber, seperti gaji, usaha, dan investasi.

- Bagian III: Pengeluaran dan Potongan: Bagian ini berisi data pengeluaran dan potongan yang dapat dikurangkan dari penghasilan, seperti biaya jabatan, premi asuransi, dan iuran pensiun.

- Bagian IV: Perhitungan Pajak: Bagian ini berisi perhitungan pajak terutang, pajak yang telah dipotong, dan pajak yang masih harus dibayar atau kelebihan bayar.

Untuk mengisi SPT Tahunan PPh Orang Pribadi, Wajib Pajak perlu mengumpulkan data yang diperlukan, seperti bukti potong PPh Pasal 21, bukti pembayaran pajak, dan dokumen lain yang diperlukan. Setelah data terkumpul, Wajib Pajak dapat mengisi formulir SPT Tahunan PPh Orang Pribadi sesuai dengan petunjuk yang tertera di formulir.

Pelaporan PPh Pasal 21 untuk Wajib Pajak Badan

Wajib Pajak Badan yang telah menerima penghasilan dan dikenai PPh Pasal 21 wajib melaporkan kewajiban pajaknya melalui SPT Tahunan PPh Badan. SPT ini terdiri dari satu formulir, yaitu:

- Formulir 1771 SPT Tahunan PPh Badan: Formulir ini digunakan untuk melaporkan penghasilan dan kewajiban pajak bagi Wajib Pajak Badan.

Berikut adalah langkah-langkah pelaporan PPh Pasal 21 untuk Wajib Pajak Badan:

- Unduh Formulir SPT Tahunan PPh Badan: Formulir dapat diunduh di situs web Direktorat Jenderal Pajak (DJP) atau diperoleh di kantor pajak terdekat.

- Isi Formulir SPT Tahunan PPh Badan: Isi formulir dengan lengkap dan benar, meliputi data badan, penghasilan, dan pemotongan pajak.

- Lampirkan Dokumen Pendukung: Lampirkan dokumen pendukung seperti bukti potong PPh Pasal 21, bukti pembayaran pajak, dan dokumen lain yang diperlukan.

- Serahkan SPT Tahunan PPh Badan: SPT dapat diserahkan secara online melalui e-Filing atau secara langsung ke kantor pajak terdekat.

Sanksi PPh Pasal 21

PPh Pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak dalam bentuk gaji, upah, honorarium, dan bentuk penghasilan lainnya yang bersifat tetap. Pelanggaran terhadap peraturan PPh Pasal 21 bisa berakibat fatal, lho. Sanksi yang diberikan tidak hanya berupa denda, tapi juga bisa berupa pidana penjara. Yuk, simak penjelasan lengkapnya!

Jenis-Jenis Sanksi PPh Pasal 21

Sanksi yang dapat dijatuhkan atas pelanggaran PPh Pasal 21 dapat berupa sanksi administrasi dan sanksi pidana. Berikut penjelasannya:

- Sanksi Administrasi

- Denda keterlambatan: Denda ini dikenakan jika Wajib Pajak terlambat membayar pajak. Besarnya denda adalah 2% dari jumlah pajak terutang yang terlambat dibayar, dihitung per bulan atau bagian bulan, dengan minimum denda Rp10.000.

- Denda kurang bayar: Denda ini dikenakan jika Wajib Pajak membayar pajak kurang dari yang seharusnya dibayar. Besarnya denda adalah 50% dari jumlah kekurangan pembayaran pajak.

- Denda nihil: Denda ini dikenakan jika Wajib Pajak tidak membayar pajak sama sekali, meskipun sudah seharusnya dibayar. Besarnya denda adalah 100% dari jumlah pajak terutang.

- Sanksi Pidana

- Pidana penjara: Hukuman ini dijatuhkan jika Wajib Pajak melakukan pelanggaran yang bersifat sengaja. Masa hukuman penjara yang dapat dijatuhkan adalah paling singkat 6 bulan dan paling lama 6 tahun.

- Denda: Hukuman ini dijatuhkan jika Wajib Pajak melakukan pelanggaran yang bersifat tidak sengaja. Besarnya denda yang dapat dijatuhkan adalah paling sedikit Rp500.000 dan paling banyak Rp5.000.000.000.

Cara Menghitung Denda PPh Pasal 21

Cara menghitung denda PPh Pasal 21 tergantung pada jenis pelanggaran yang dilakukan. Berikut beberapa contohnya:

- Denda keterlambatan: Denda keterlambatan dihitung dengan rumus:

Denda = 2% x Jumlah pajak terutang x Jumlah bulan/bagian bulan keterlambatan

Contoh: Misalkan Wajib Pajak terlambat membayar PPh Pasal 21 sebesar Rp1.000.000 selama 1 bulan. Maka denda keterlambatan yang harus dibayar adalah:

Denda = 2% x Rp1.000.000 x 1 bulan = Rp20.000

- Denda kurang bayar: Denda kurang bayar dihitung dengan rumus:

Denda = 50% x Jumlah kekurangan pembayaran pajak

Contoh: Misalkan Wajib Pajak seharusnya membayar PPh Pasal 21 sebesar Rp2.000.000, namun hanya membayar Rp1.500.000. Maka denda kurang bayar yang harus dibayar adalah:

Denda = 50% x (Rp2.000.000 – Rp1.500.000) = Rp250.000

- Denda nihil: Denda nihil dihitung dengan rumus:

Denda = 100% x Jumlah pajak terutang

Contoh: Misalkan Wajib Pajak seharusnya membayar PPh Pasal 21 sebesar Rp3.000.000, namun tidak membayar sama sekali. Maka denda nihil yang harus dibayar adalah:

Denda = 100% x Rp3.000.000 = Rp3.000.000

Contoh Kasus Pelanggaran PPh Pasal 21

Berikut contoh kasus pelanggaran PPh Pasal 21 dan sanksi yang dijatuhkan:

- Kasus 1: Pak Budi merupakan karyawan di sebuah perusahaan. Pak Budi tidak melaporkan penghasilannya kepada perusahaan, sehingga perusahaan tidak memotong PPh Pasal 21 dari gajinya. Setelah diperiksa oleh petugas pajak, Pak Budi terbukti melakukan pelanggaran. Pak Budi dikenai sanksi denda kurang bayar sebesar 50% dari jumlah kekurangan pembayaran pajak. Selain itu, Pak Budi juga dikenai sanksi pidana penjara selama 6 bulan.

- Kasus 2: Ibu Lia merupakan seorang pengusaha. Ibu Lia terlambat membayar PPh Pasal 21 atas penghasilannya selama 2 bulan. Setelah diperiksa oleh petugas pajak, Ibu Lia terbukti melakukan pelanggaran. Ibu Lia dikenai sanksi denda keterlambatan sebesar 2% dari jumlah pajak terutang yang terlambat dibayar, dihitung per bulan atau bagian bulan, dengan minimum denda Rp10.000.

Contoh Soal PPh Pasal 21

PPh Pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh wajib pajak orang pribadi dalam negeri, baik yang berasal dari Indonesia maupun luar negeri. Pajak ini dipotong langsung oleh pemberi kerja atau pihak yang membayarkan penghasilan. Untuk memahami lebih lanjut tentang PPh Pasal 21, mari kita pelajari contoh soal berikut.

Contoh Soal 1: Penghasilan Bruto dan PPh Pasal 21 Terutang

Pak Budi bekerja sebagai karyawan di PT Maju Jaya. Pada bulan Januari 2023, Pak Budi menerima penghasilan bruto sebesar Rp8.000.000. PT Maju Jaya menerapkan tarif PPh Pasal 21 sebesar 5% untuk penghasilan bruto di atas Rp5.000.000. Berapakah PPh Pasal 21 yang terutang oleh Pak Budi?

- Langkah 1: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan biaya jabatan (jika ada). Dalam contoh ini, tidak disebutkan biaya jabatan, sehingga penghasilan neto sama dengan penghasilan bruto yaitu Rp8.000.000.

- Langkah 2: Menghitung PPh Pasal 21 Terutang

PPh Pasal 21 terutang dihitung dengan mengalikan tarif PPh Pasal 21 dengan penghasilan bruto yang melebihi batas PTKP. Dalam contoh ini, tarif PPh Pasal 21 adalah 5% dan penghasilan bruto yang melebihi batas PTKP adalah Rp8.000.000 – Rp5.000.000 = Rp3.000.000. Maka, PPh Pasal 21 terutang adalah 5% x Rp3.000.000 = Rp150.000.

Jadi, PPh Pasal 21 yang terutang oleh Pak Budi adalah Rp150.000.

Contoh Soal 2: Penghasilan Bruto, PPh Pasal 21 Terutang, dan Penghasilan Neto

Ibu Ani bekerja sebagai guru di sebuah sekolah swasta. Pada bulan Februari 2023, Ibu Ani menerima penghasilan bruto sebesar Rp6.500.000. Sekolah tersebut menerapkan tarif PPh Pasal 21 sebesar 10% untuk penghasilan bruto di atas Rp5.000.000. Berapakah PPh Pasal 21 yang terutang oleh Ibu Ani dan berapa penghasilan neto yang diterimanya?

- Langkah 1: Menghitung PPh Pasal 21 Terutang

PPh Pasal 21 terutang dihitung dengan mengalikan tarif PPh Pasal 21 dengan penghasilan bruto yang melebihi batas PTKP. Dalam contoh ini, tarif PPh Pasal 21 adalah 10% dan penghasilan bruto yang melebihi batas PTKP adalah Rp6.500.000 – Rp5.000.000 = Rp1.500.000. Maka, PPh Pasal 21 terutang adalah 10% x Rp1.500.000 = Rp150.000.

- Langkah 2: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan PPh Pasal 21 terutang. Dalam contoh ini, penghasilan neto Ibu Ani adalah Rp6.500.000 – Rp150.000 = Rp6.350.000.

Jadi, PPh Pasal 21 yang terutang oleh Ibu Ani adalah Rp150.000 dan penghasilan neto yang diterimanya adalah Rp6.350.000.

Contoh Soal 3: Penghasilan Bruto, PPh Pasal 21 Terutang, dan Penghasilan Neto dengan Biaya Jabatan

Pak Chandra bekerja sebagai karyawan di PT Sejahtera. Pada bulan Maret 2023, Pak Chandra menerima penghasilan bruto sebesar Rp7.000.000. PT Sejahtera menerapkan tarif PPh Pasal 21 sebesar 15% untuk penghasilan bruto di atas Rp5.000.000. Pak Chandra juga memiliki biaya jabatan sebesar Rp500.000. Berapakah PPh Pasal 21 yang terutang oleh Pak Chandra dan berapa penghasilan neto yang diterimanya?

- Langkah 1: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan biaya jabatan. Dalam contoh ini, penghasilan neto Pak Chandra adalah Rp7.000.000 – Rp500.000 = Rp6.500.000.

- Langkah 2: Menghitung PPh Pasal 21 Terutang

PPh Pasal 21 terutang dihitung dengan mengalikan tarif PPh Pasal 21 dengan penghasilan bruto yang melebihi batas PTKP. Dalam contoh ini, tarif PPh Pasal 21 adalah 15% dan penghasilan bruto yang melebihi batas PTKP adalah Rp7.000.000 – Rp5.000.000 = Rp2.000.000. Maka, PPh Pasal 21 terutang adalah 15% x Rp2.000.000 = Rp300.000.

- Langkah 3: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan PPh Pasal 21 terutang. Dalam contoh ini, penghasilan neto Pak Chandra adalah Rp7.000.000 – Rp300.000 = Rp6.700.000.

Jadi, PPh Pasal 21 yang terutang oleh Pak Chandra adalah Rp300.000 dan penghasilan neto yang diterimanya adalah Rp6.700.000.

Contoh Soal 4: Penghasilan Bruto, PPh Pasal 21 Terutang, dan Penghasilan Neto dengan Penghasilan Tidak Setahun

Ibu Dewi bekerja sebagai freelancer. Pada tahun 2023, Ibu Dewi menerima penghasilan bruto sebesar Rp100.000.000. Tarif PPh Pasal 21 yang berlaku untuk Ibu Dewi adalah 15% untuk penghasilan bruto di atas Rp60.000.000. Berapakah PPh Pasal 21 yang terutang oleh Ibu Dewi dan berapa penghasilan neto yang diterimanya?

- Langkah 1: Menghitung PPh Pasal 21 Terutang

PPh Pasal 21 terutang dihitung dengan mengalikan tarif PPh Pasal 21 dengan penghasilan bruto yang melebihi batas PTKP. Dalam contoh ini, tarif PPh Pasal 21 adalah 15% dan penghasilan bruto yang melebihi batas PTKP adalah Rp100.000.000 – Rp60.000.000 = Rp40.000.000. Maka, PPh Pasal 21 terutang adalah 15% x Rp40.000.000 = Rp6.000.000.

- Langkah 2: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan PPh Pasal 21 terutang. Dalam contoh ini, penghasilan neto Ibu Dewi adalah Rp100.000.000 – Rp6.000.000 = Rp94.000.000.

Jadi, PPh Pasal 21 yang terutang oleh Ibu Dewi adalah Rp6.000.000 dan penghasilan neto yang diterimanya adalah Rp94.000.000.

Contoh Soal 5: Penghasilan Bruto, PPh Pasal 21 Terutang, dan Penghasilan Neto dengan Penghasilan Tidak Setahun dan Biaya Jabatan

Pak Reza bekerja sebagai konsultan. Pada tahun 2023, Pak Reza menerima penghasilan bruto sebesar Rp120.000.000. Tarif PPh Pasal 21 yang berlaku untuk Pak Reza adalah 20% untuk penghasilan bruto di atas Rp100.000.000. Pak Reza juga memiliki biaya jabatan sebesar Rp10.000.000. Berapakah PPh Pasal 21 yang terutang oleh Pak Reza dan berapa penghasilan neto yang diterimanya?

- Langkah 1: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan biaya jabatan. Dalam contoh ini, penghasilan neto Pak Reza adalah Rp120.000.000 – Rp10.000.000 = Rp110.000.000.

- Langkah 2: Menghitung PPh Pasal 21 Terutang

PPh Pasal 21 terutang dihitung dengan mengalikan tarif PPh Pasal 21 dengan penghasilan bruto yang melebihi batas PTKP. Dalam contoh ini, tarif PPh Pasal 21 adalah 20% dan penghasilan bruto yang melebihi batas PTKP adalah Rp120.000.000 – Rp100.000.000 = Rp20.000.000. Maka, PPh Pasal 21 terutang adalah 20% x Rp20.000.000 = Rp4.000.000.

- Langkah 3: Menghitung Penghasilan Neto

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan PPh Pasal 21 terutang. Dalam contoh ini, penghasilan neto Pak Reza adalah Rp120.000.000 – Rp4.000.000 = Rp116.000.000.

Jadi, PPh Pasal 21 yang terutang oleh Pak Reza adalah Rp4.000.000 dan penghasilan neto yang diterimanya adalah Rp116.000.000.

Ilustrasi PPh Pasal 21

PPh Pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh wajib pajak dalam bentuk gaji, upah, honorarium, dan penghasilan lainnya yang sejenis. Pajak ini merupakan salah satu jenis pajak yang paling umum di Indonesia, karena hampir semua pekerja dikenakan kewajiban membayarnya. Untuk lebih memahami penerapan PPh Pasal 21 dalam kehidupan sehari-hari, berikut beberapa ilustrasi yang bisa kamu perhatikan.

Ilustrasi Penerapan PPh Pasal 21

Sebagai contoh, bayangkan kamu bekerja di sebuah perusahaan dan menerima gaji setiap bulannya. Dalam gaji tersebut, sudah dipotong PPh Pasal 21 oleh perusahaan. Potongan ini didasarkan pada penghasilan bruto yang kamu terima dan tarif PPh Pasal 21 yang berlaku. Besarnya potongan PPh Pasal 21 yang dibayarkan oleh perusahaan akan disetorkan ke kas negara, sedangkan sisanya kamu terima sebagai gaji bersih.

Alur Perhitungan PPh Pasal 21

Untuk lebih jelasnya, berikut diagram alur perhitungan PPh Pasal 21:

- Penghasilan Bruto: Merupakan penghasilan sebelum dikurangi dengan biaya jabatan dan/atau biaya lain yang diizinkan.

- Penghasilan Neto: Merupakan penghasilan bruto dikurangi dengan biaya jabatan dan/atau biaya lain yang diizinkan.

- Penghasilan Kena Pajak (PKP): Merupakan penghasilan neto dikurangi dengan penghasilan tidak kena pajak (PTKP).

- Tarif PPh Pasal 21: Tarif PPh Pasal 21 bervariasi tergantung pada PKP. Tarif ini tercantum dalam Peraturan Menteri Keuangan (PMK) terkait.

- PPh Pasal 21 Terutang: Merupakan hasil perkalian antara PKP dengan tarif PPh Pasal 21.

- PPh Pasal 21 yang Dipotong: Merupakan PPh Pasal 21 terutang yang dipotong oleh pemberi kerja dan disetorkan ke kas negara.

Peran PPh Pasal 21 dalam Sistem Perpajakan Indonesia

PPh Pasal 21 memiliki peran penting dalam sistem perpajakan Indonesia. Peran ini meliputi:

- Sumber Pendapatan Negara: PPh Pasal 21 merupakan salah satu sumber pendapatan utama negara. Pendapatan ini digunakan untuk membiayai berbagai program dan kegiatan pembangunan nasional.

- Mendorong Keadilan dan Kesetaraan: PPh Pasal 21 diterapkan secara adil dan proporsional, sehingga orang yang berpenghasilan tinggi dikenakan pajak lebih besar dibandingkan dengan orang yang berpenghasilan rendah.

- Menciptakan Iklim Investasi yang Kondusif: PPh Pasal 21 yang terstruktur dan transparan memberikan kepastian hukum bagi para investor dan mendorong mereka untuk berinvestasi di Indonesia.

Tips Menghitung dan Melaporkan PPh Pasal 21

PPh Pasal 21 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima oleh karyawan atau pekerja. Menghitung dan melaporkan PPh Pasal 21 dengan benar merupakan kewajiban yang penting untuk dipenuhi setiap wajib pajak. Artikel ini akan memberikan beberapa tips praktis untuk menghitung dan melaporkan PPh Pasal 21 dengan mudah dan menghindari pelanggaran.

Memahami Dasar Perhitungan PPh Pasal 21

Dasar perhitungan PPh Pasal 21 adalah penghasilan kena pajak (PKP). PKP adalah penghasilan bruto dikurangi dengan biaya jabatan, iuran pensiun, dan potongan lainnya yang diizinkan.

Berikut adalah rumus dasar perhitungan PPh Pasal 21:

PPh Pasal 21 = (PKP x Tarif PPh Pasal 21) – Potongan PPh Pasal 21

Tips Menghitung PPh Pasal 21 dengan Mudah

- Gunakan aplikasi kalkulator pajak online yang tersedia di situs web Direktorat Jenderal Pajak (DJP).

- Manfaatkan tabel PPh Pasal 21 yang tersedia di situs web DJP untuk mempermudah perhitungan.

- Simpan bukti potong PPh Pasal 21 dari setiap penghasilan yang Anda terima.

- Gunakan spreadsheet atau aplikasi keuangan untuk mencatat semua penghasilan dan pengeluaran Anda.

- Konsultasikan dengan konsultan pajak jika Anda memiliki pertanyaan atau kesulitan dalam menghitung PPh Pasal 21.

Mengelola Penghasilan dan Pengeluaran

Mengelola penghasilan dan pengeluaran dengan baik dapat membantu Anda dalam menghitung dan melaporkan PPh Pasal 21 dengan tepat. Berikut beberapa tips untuk mengelola penghasilan dan pengeluaran:

- Buat anggaran bulanan dan patuhi anggaran tersebut.

- Pisahkan rekening tabungan untuk kebutuhan pribadi dan kebutuhan pajak.

- Simpan bukti pengeluaran untuk keperluan pelaporan pajak.

- Manfaatkan fasilitas e-Filing DJP untuk melaporkan SPT Tahunan PPh Orang Pribadi.

Meminimalkan Beban Pajak PPh Pasal 21

Ada beberapa cara untuk meminimalkan beban pajak PPh Pasal 21 yang sah dan diizinkan oleh peraturan perundang-undangan.

- Manfaatkan fasilitas pengurangan pajak seperti biaya jabatan dan iuran pensiun.

- Klaim potongan pajak yang sesuai dengan status dan kebutuhan Anda, seperti potongan untuk biaya pendidikan, biaya pengobatan, dan biaya penghasilan lainnya.

- Pertimbangkan untuk memanfaatkan fasilitas tax planning yang ditawarkan oleh konsultan pajak.

Terakhir

Setelah mempelajari contoh soal PPh Pasal 21, kamu diharapkan dapat memahami lebih dalam tentang PPh Pasal 21 dan bagaimana cara menghitung dan melaporkan pajak penghasilanmu dengan benar. Ingat, memahami dan menjalankan kewajiban perpajakan merupakan tanggung jawab setiap warga negara untuk membangun Indonesia yang lebih baik.