Siapa yang tidak ingin meminimalkan pajak penghasilan yang harus dibayarkan? Terutama saat berbicara tentang biaya jabatan, yang bisa menjadi pos pengeluaran signifikan bagi karyawan. Nah, di sini kita akan bahas cara menghitung biaya jabatan PPh 21 dengan mudah dan praktis.

Artikel ini akan membahas dasar hukum, komponen biaya jabatan yang dapat dikurangi, langkah-langkah perhitungan, contoh kasus, dan strategi untuk meminimalkan pajak yang terutang. Dengan memahami semua aspek ini, Anda dapat mengoptimalkan pengeluaran dan memastikan kewajiban pajak Anda terpenuhi dengan tepat.

Pengertian dan Dasar Hukum PPh 21

Pajak Penghasilan (PPh) 21 merupakan salah satu jenis pajak yang dikenakan kepada setiap orang pribadi atau badan yang menerima penghasilan dari berbagai sumber, termasuk gaji, honorarium, dan tunjangan. PPh 21 merupakan pajak yang dipungut dan disetorkan langsung oleh pemberi kerja kepada negara.

Dasar Hukum PPh 21, Cara menghitung biaya jabatan pph 21

PPh 21 diatur dalam beberapa peraturan perundang-undangan, antara lain:

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan (UU PPh).

- Peraturan Menteri Keuangan (PMK) Nomor 101/PMK.03/2017 tentang Tata Cara Pemotongan, Penghitungan, dan Pembayaran Pajak Penghasilan Pasal 21 atas Penghasilan Wajib Pajak Orang Pribadi dan Wajib Pajak Badan.

Contoh Kasus Penerapan PPh 21 pada Biaya Jabatan

Misalnya, seorang karyawan menerima gaji pokok sebesar Rp. 10.000.000,- per bulan dan mendapatkan tunjangan jabatan sebesar Rp. 2.000.000,-. Berdasarkan peraturan perpajakan, biaya jabatan yang dapat dikurangkan dari penghasilan bruto karyawan adalah sebesar 5% dari gaji pokok, yaitu 5% x Rp. 10.000.000,- = Rp. 500.000,-.

Sehingga, penghasilan bruto karyawan tersebut adalah Rp. 12.000.000,- (Rp. 10.000.000,- + Rp. 2.000.000,-) dikurangi biaya jabatan Rp. 500.000,-, menjadi Rp. 11.500.000,-. PPh 21 yang terutang dihitung berdasarkan tarif progresif berdasarkan penghasilan neto karyawan tersebut.

Komponen Biaya Jabatan yang Dikurangi PPh 21: Cara Menghitung Biaya Jabatan Pph 21

Dalam menghitung PPh 21, kamu bisa mengurangi beberapa komponen biaya jabatan dari penghasilan bruto. Ini dilakukan untuk membebankan pajak yang lebih adil dan sesuai dengan pengeluaran yang kamu keluarkan untuk menjalankan pekerjaanmu. Komponen biaya jabatan yang bisa dikurangi ini diatur dalam Pasal 17 ayat (1) huruf a UU PPh.

Daftar Komponen Biaya Jabatan yang Dikurangi PPh 21

Berikut tabel yang menunjukkan komponen biaya jabatan yang bisa dikurangi untuk perhitungan PPh 21:

| Komponen Biaya | Keterangan | Contoh | Aturan |

|---|---|---|---|

| Biaya perjalanan dinas | Biaya yang dikeluarkan untuk perjalanan dinas yang berhubungan langsung dengan pekerjaan, seperti biaya transportasi, penginapan, dan konsumsi. | Biaya tiket pesawat, biaya hotel, dan biaya makan selama perjalanan dinas ke luar kota untuk menghadiri rapat kerja. | Biaya perjalanan dinas dihitung berdasarkan bukti pengeluaran yang sah, seperti tiket pesawat, struk hotel, dan nota makan. |

| Biaya representasi | Biaya yang dikeluarkan untuk keperluan representasi atau hubungan dengan pihak lain, seperti biaya makan, minuman, dan suvenir. | Biaya makan siang dengan klien, biaya minuman untuk rapat kerja, dan biaya souvenir untuk relasi bisnis. | Biaya representasi dibatasi sesuai dengan ketentuan yang berlaku dan harus didukung dengan bukti pengeluaran yang sah. |

| Biaya komunikasi | Biaya yang dikeluarkan untuk keperluan komunikasi, seperti biaya telepon, internet, dan pos. | Biaya telepon kantor, biaya internet untuk akses data, dan biaya pengiriman surat. | Biaya komunikasi harus terkait dengan pekerjaan dan didukung dengan bukti pengeluaran yang sah. |

| Biaya pemeliharaan kendaraan | Biaya yang dikeluarkan untuk pemeliharaan kendaraan yang digunakan untuk keperluan pekerjaan, seperti biaya bensin, oli, dan perbaikan. | Biaya bensin untuk kendaraan operasional, biaya ganti oli, dan biaya perbaikan mobil kantor. | Biaya pemeliharaan kendaraan harus dihitung berdasarkan bukti pengeluaran yang sah, seperti nota pembelian bensin, struk ganti oli, dan kwitansi perbaikan. |

| Biaya listrik, air, dan gas | Biaya yang dikeluarkan untuk kebutuhan listrik, air, dan gas di tempat kerja. | Tagihan listrik, tagihan air, dan tagihan gas untuk kantor. | Biaya listrik, air, dan gas harus dihitung berdasarkan bukti tagihan yang sah. |

| Biaya sewa kantor | Biaya yang dikeluarkan untuk menyewa kantor yang digunakan untuk menjalankan pekerjaan. | Tagihan sewa kantor bulanan. | Biaya sewa kantor harus dihitung berdasarkan bukti kontrak sewa dan tagihan sewa yang sah. |

| Biaya asuransi | Biaya yang dikeluarkan untuk premi asuransi yang berhubungan dengan pekerjaan, seperti asuransi kesehatan, asuransi jiwa, dan asuransi kendaraan. | Premi asuransi kesehatan karyawan, premi asuransi jiwa untuk direksi, dan premi asuransi kendaraan operasional. | Biaya asuransi harus dihitung berdasarkan bukti polis asuransi dan bukti pembayaran premi yang sah. |

| Biaya pelatihan dan pengembangan | Biaya yang dikeluarkan untuk pelatihan dan pengembangan karyawan, seperti biaya kursus, seminar, dan workshop. | Biaya kursus komputer untuk karyawan, biaya seminar manajemen, dan biaya workshop pengembangan diri. | Biaya pelatihan dan pengembangan harus dihitung berdasarkan bukti sertifikat pelatihan dan bukti pembayaran biaya pelatihan yang sah. |

| Biaya pemeliharaan dan perbaikan peralatan kantor | Biaya yang dikeluarkan untuk pemeliharaan dan perbaikan peralatan kantor, seperti biaya service komputer, biaya perbaikan printer, dan biaya perawatan mesin kantor. | Biaya service komputer, biaya perbaikan printer, dan biaya perawatan mesin fotokopi. | Biaya pemeliharaan dan perbaikan peralatan kantor harus dihitung berdasarkan bukti kwitansi dan bukti pembayaran yang sah. |

Cara Menghitung Biaya Jabatan untuk PPh 21

Biaya jabatan merupakan pengeluaran yang terkait dengan kegiatan operasional perusahaan dan dapat dikurangkan dari penghasilan bruto untuk menghitung penghasilan kena pajak (PKP). Penghasilan kena pajak inilah yang kemudian menjadi dasar perhitungan PPh 21. Penghitungan biaya jabatan ini penting karena dapat memengaruhi besarnya pajak yang harus dibayarkan oleh perusahaan.

Cara Menghitung Biaya Jabatan

Perhitungan biaya jabatan untuk PPh 21 diatur dalam Peraturan Menteri Keuangan (PMK) Nomor 114/PMK.03/2015. Secara umum, biaya jabatan yang dapat dikurangkan dari penghasilan bruto terdiri dari:

- Gaji dan tunjangan karyawan

- Biaya penyusutan aset tetap

- Biaya pemeliharaan dan perbaikan aset tetap

- Biaya sewa

- Biaya listrik, air, dan telepon

- Biaya perjalanan dinas

- Biaya promosi dan iklan

- Biaya penelitian dan pengembangan

- Biaya asuransi

- Biaya administrasi dan umum

Untuk lebih jelasnya, berikut adalah langkah-langkah perhitungan biaya jabatan:

- Kumpulkan semua bukti pengeluaran yang terkait dengan biaya jabatan.

- Pisahkan biaya jabatan berdasarkan jenisnya, sesuai dengan daftar di atas.

- Hitung total biaya jabatan untuk setiap jenis.

- Jumlahkan total biaya jabatan untuk semua jenis.

- Kurangi total biaya jabatan dari penghasilan bruto untuk mendapatkan PKP.

Contoh Perhitungan Biaya Jabatan

Berikut adalah contoh perhitungan biaya jabatan untuk perusahaan dengan data sebagai berikut:

| Komponen Biaya | Jumlah (Rp) | Persentase | Total (Rp) |

|---|---|---|---|

| Gaji dan Tunjangan Karyawan | 100.000.000 | 20% | 20.000.000 |

| Biaya Penyusutan Aset Tetap | 50.000.000 | 10% | 5.000.000 |

| Biaya Pemeliharaan dan Perbaikan Aset Tetap | 10.000.000 | 2% | 200.000 |

| Biaya Sewa | 20.000.000 | 4% | 800.000 |

| Biaya Listrik, Air, dan Telepon | 5.000.000 | 1% | 50.000 |

| Biaya Perjalanan Dinas | 15.000.000 | 3% | 450.000 |

| Biaya Promosi dan Iklan | 25.000.000 | 5% | 1.250.000 |

| Biaya Penelitian dan Pengembangan | 10.000.000 | 2% | 200.000 |

| Biaya Asuransi | 5.000.000 | 1% | 50.000 |

| Biaya Administrasi dan Umum | 15.000.000 | 3% | 450.000 |

| Total Biaya Jabatan | 250.000.000 | 28.000.000 |

Dalam contoh ini, total biaya jabatan yang dapat dikurangkan dari penghasilan bruto adalah Rp 28.000.000. Persentase yang digunakan dalam contoh ini hanyalah ilustrasi, dan dapat berbeda-beda untuk setiap perusahaan.

Perlu diingat bahwa biaya jabatan yang dapat dikurangkan dari penghasilan bruto memiliki batasan tertentu. Batasan ini diatur dalam PMK Nomor 114/PMK.03/2015 dan dapat berubah sewaktu-waktu. Oleh karena itu, penting untuk selalu mengikuti peraturan terbaru yang berlaku.

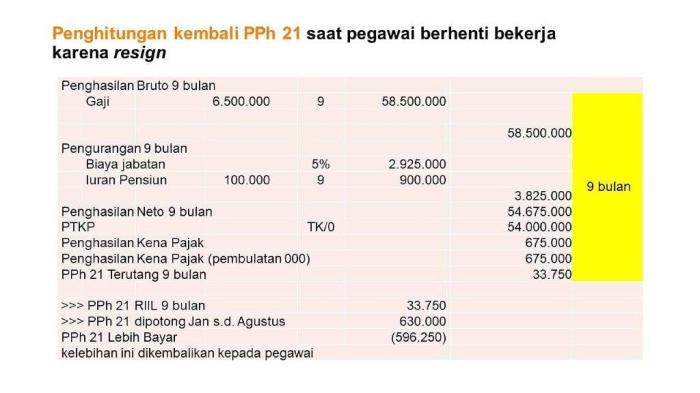

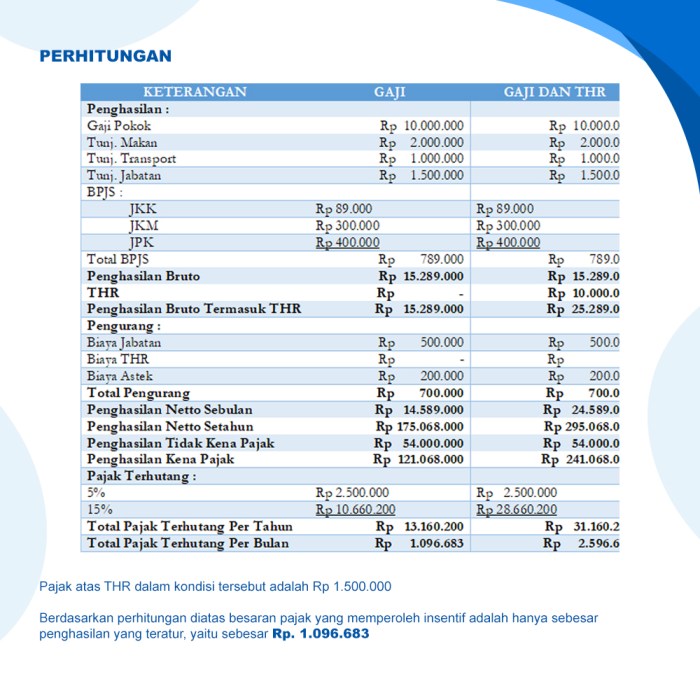

Contoh Kasus dan Skenario

Untuk memahami lebih lanjut cara menghitung biaya jabatan PPh 21, mari kita bahas beberapa contoh kasus dan skenario konkret.

Contoh Kasus Karyawan Tetap

Misalkan seorang karyawan tetap bernama Budi bekerja di perusahaan A dengan gaji pokok Rp 5.000.000 per bulan. Budi memiliki tunjangan makan Rp 1.000.000 per bulan dan tunjangan transportasi Rp 500.000 per bulan. Selain itu, Budi juga menerima bonus tahunan sebesar Rp 10.000.000. Untuk menghitung biaya jabatan Budi, kita perlu mempertimbangkan penghasilan dan tunjangan yang diterimanya.

- Penghasilan pokok: Rp 5.000.000

- Tunjangan makan: Rp 1.000.000

- Tunjangan transportasi: Rp 500.000

- Bonus tahunan: Rp 10.000.000 / 12 bulan = Rp 833.333 per bulan

Total penghasilan Budi per bulan adalah Rp 5.000.000 + Rp 1.000.000 + Rp 500.000 + Rp 833.333 = Rp 7.333.333. Berdasarkan Peraturan Menteri Keuangan Nomor 156/PMK.03/2016, biaya jabatan untuk karyawan tetap adalah 20% dari penghasilan bruto. Dalam kasus Budi, biaya jabatannya adalah 20% x Rp 7.333.333 = Rp 1.466.667.

Skenario Karyawan Kontrak

Sekarang, mari kita lihat skenario untuk karyawan kontrak. Misalnya, seorang karyawan kontrak bernama Dinda bekerja di perusahaan B dengan gaji pokok Rp 4.000.000 per bulan. Dinda tidak memiliki tunjangan makan dan transportasi, namun menerima bonus bulanan sebesar Rp 500.000.

- Penghasilan pokok: Rp 4.000.000

- Bonus bulanan: Rp 500.000

Total penghasilan Dinda per bulan adalah Rp 4.000.000 + Rp 500.000 = Rp 4.500.000. Untuk karyawan kontrak, biaya jabatannya adalah 25% dari penghasilan bruto. Dalam kasus Dinda, biaya jabatannya adalah 25% x Rp 4.500.000 = Rp 1.125.000.

Contoh Perhitungan PPh 21

Setelah menghitung biaya jabatan, kita dapat menghitung PPh 21 yang dibayarkan oleh karyawan. Mari kita kembali ke contoh kasus Budi. Setelah dikurangi biaya jabatan, penghasilan neto Budi adalah Rp 7.333.333 – Rp 1.466.667 = Rp 5.866.666. Misalkan tarif PPh 21 untuk penghasilan Budi adalah 5%. PPh 21 yang dibayarkan Budi adalah 5% x Rp 5.866.666 = Rp 293.333.

Begitulah contoh perhitungan biaya jabatan dan PPh 21 untuk karyawan. Perlu diingat bahwa setiap kasus memiliki ketentuan yang berbeda, dan Anda perlu merujuk pada peraturan yang berlaku untuk mendapatkan informasi yang akurat.

Penutup

Memahami cara menghitung biaya jabatan PPh 21 sangat penting bagi setiap karyawan untuk memastikan perhitungan pajak yang tepat dan meminimalkan beban pajak yang terutang. Dengan pengetahuan ini, Anda dapat mengelola keuangan dengan lebih baik dan mengoptimalkan penghasilan Anda.