Ingin tahu bagaimana menghitung investasi Anda dengan tepat? Memiliki pemahaman yang kuat tentang cara menghitung investasi sangat penting untuk mencapai tujuan finansial Anda. Dari saham hingga properti, setiap jenis investasi memiliki cara perhitungan keuntungan yang berbeda. Dengan mempelajari dasar-dasar perhitungan investasi, Anda dapat membuat keputusan yang lebih cerdas dan mengelola keuangan Anda dengan lebih efektif.

Dalam panduan ini, kita akan menjelajahi berbagai aspek penting dalam menghitung investasi, mulai dari rumus dasar hingga faktor-faktor yang dapat memengaruhi hasil investasi Anda. Kami akan membahas berbagai jenis investasi, strategi pengelolaan risiko, dan pentingnya analisis dan perencanaan investasi yang matang.

Rumus dan Teknik Menghitung Investasi

Setelah memahami berbagai jenis investasi, langkah selanjutnya adalah memahami cara menghitung keuntungan yang bisa Anda dapatkan. Menghitung keuntungan investasi penting untuk menilai kinerja investasi Anda dan membuat keputusan investasi yang lebih baik di masa depan.

Rumus Dasar Menghitung Keuntungan Investasi

Ada beberapa rumus dasar yang bisa Anda gunakan untuk menghitung keuntungan investasi, tergantung pada jenis investasi yang Anda miliki. Berikut beberapa rumus yang umum digunakan:

- Bunga: Bunga adalah keuntungan yang diperoleh dari investasi berupa deposito, obligasi, atau jenis investasi lain yang menghasilkan bunga. Rumus untuk menghitung bunga adalah:

- Dividen: Dividen adalah keuntungan yang diperoleh dari investasi saham. Rumus untuk menghitung dividen adalah:

- Capital Gain: Capital gain adalah keuntungan yang diperoleh dari selisih harga jual dan harga beli suatu aset. Rumus untuk menghitung capital gain adalah:

Bunga = (Modal x Suku Bunga x Waktu) / 100

Dividen = (Jumlah Saham x Nilai Dividen per Saham)

Capital Gain = Harga Jual – Harga Beli

Contoh Perhitungan Keuntungan Investasi

Berikut contoh perhitungan keuntungan investasi untuk berbagai jenis investasi:

- Deposito: Anda mendepositokan Rp10.000.000 dengan suku bunga 5% per tahun selama 1 tahun. Maka bunga yang Anda dapatkan adalah:

- Saham: Anda membeli 100 lembar saham dengan harga Rp1.000 per lembar. Setahun kemudian, harga saham naik menjadi Rp1.200 per lembar dan Anda mendapatkan dividen Rp50 per lembar. Maka keuntungan yang Anda dapatkan adalah:

- Obligasi: Anda membeli obligasi dengan nilai nominal Rp10.000.000 dengan kupon 6% per tahun. Maka bunga yang Anda dapatkan setiap tahun adalah:

Bunga = (Rp10.000.000 x 5% x 1) / 100 = Rp500.000

Capital Gain = (100 lembar x (Rp1.200 – Rp1.000)) = Rp20.000

Dividen = (100 lembar x Rp50) = Rp5.000

Bunga = (Rp10.000.000 x 6%) = Rp600.000

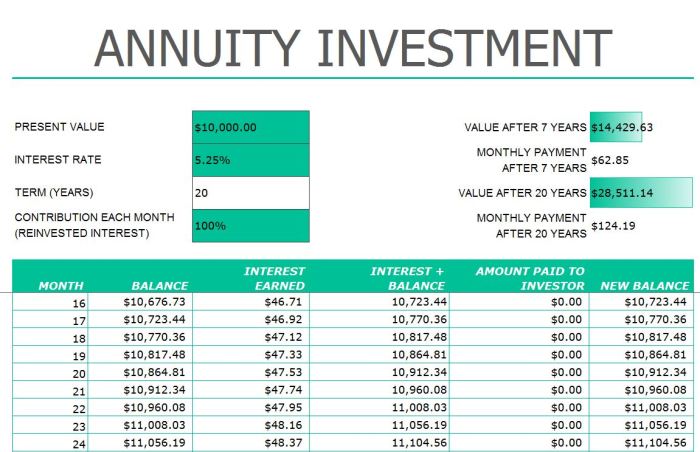

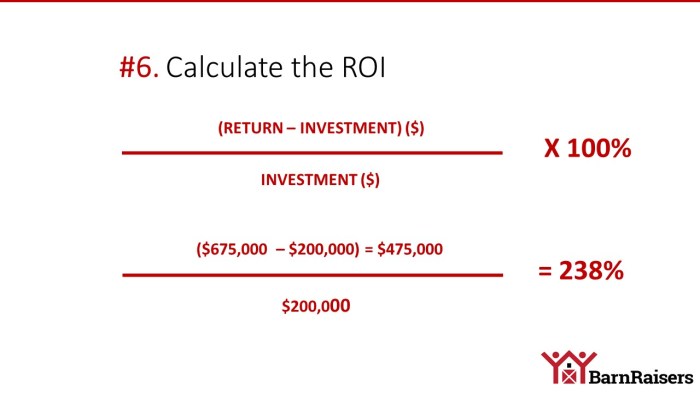

Menghitung Return on Investment (ROI)

Return on Investment (ROI) adalah metrik yang digunakan untuk mengukur keuntungan investasi secara persentase. ROI dapat dihitung dengan berbagai metode, berikut adalah beberapa metode yang umum digunakan:

- Metode Sederhana: Rumus ROI metode sederhana adalah:

- Metode dengan Memperhitungkan Waktu: Rumus ROI metode dengan memperhitungkan waktu adalah:

ROI = (Keuntungan Investasi / Modal Investasi) x 100%

ROI = (Keuntungan Investasi / Modal Investasi) x (1 / Waktu Investasi) x 100%

Langkah-Langkah Menghitung ROI

Berikut langkah-langkah yang bisa Anda ikuti untuk menghitung ROI:

- Tentukan modal investasi Anda.

- Hitung keuntungan investasi Anda.

- Masukkan nilai modal investasi dan keuntungan investasi ke dalam rumus ROI.

- Kalikan hasil perhitungan dengan 100% untuk mendapatkan nilai ROI dalam bentuk persentase.

Contoh Perhitungan ROI

Anda menanamkan modal Rp10.000.000 untuk membeli saham. Setahun kemudian, nilai saham Anda menjadi Rp12.000.000. Maka ROI Anda adalah:

ROI = (Rp12.000.000 – Rp10.000.000) / Rp10.000.000 x 100% = 20%

Artinya, Anda mendapatkan keuntungan 20% dari investasi Anda dalam satu tahun.

Faktor-Faktor yang Mempengaruhi Perhitungan Investasi: Cara Menghitung Investasi

Menghitung keuntungan investasi bukan sekadar menjumlahkan pemasukan dan pengeluaran. Ada beberapa faktor yang perlu dipertimbangkan agar perhitunganmu akurat dan realistis. Faktor-faktor ini dapat memengaruhi hasil investasi secara signifikan, sehingga penting untuk memahaminya sebelum kamu memutuskan untuk berinvestasi.

Inflasi

Inflasi adalah peningkatan harga barang dan jasa secara umum dalam suatu periode tertentu. Inflasi dapat memengaruhi nilai investasi kamu karena keuntungan yang kamu peroleh mungkin tidak cukup untuk menutupi kenaikan harga. Misalnya, jika kamu menginvestasikan uangmu dengan harapan mendapatkan keuntungan 5% per tahun, tetapi inflasi mencapai 3% per tahun, maka keuntungan riilmu hanya 2%.

Suku Bunga

Suku bunga adalah biaya yang dibebankan oleh bank atau lembaga keuangan lain atas pinjaman yang diberikan. Suku bunga juga dapat memengaruhi nilai investasi kamu. Jika suku bunga naik, maka nilai investasi kamu mungkin akan turun karena investor akan lebih tertarik untuk menyimpan uang mereka di bank dengan suku bunga yang lebih tinggi. Sebaliknya, jika suku bunga turun, maka nilai investasi kamu mungkin akan naik karena investor akan lebih tertarik untuk berinvestasi di pasar modal.

Biaya Administrasi, Cara menghitung investasi

Biaya administrasi adalah biaya yang dibebankan oleh perusahaan investasi atas pengelolaan investasi kamu. Biaya administrasi ini dapat berupa biaya bulanan, tahunan, atau biaya transaksi. Biaya administrasi dapat memengaruhi keuntungan investasi kamu karena akan mengurangi keuntungan yang kamu peroleh.

Perubahan Nilai Tukar Mata Uang

Perubahan nilai tukar mata uang dapat memengaruhi hasil investasi, terutama jika kamu berinvestasi di luar negeri. Misalnya, jika kamu menginvestasikan uangmu dalam dolar AS dan nilai dolar AS melemah terhadap rupiah, maka nilai investasi kamu akan turun ketika kamu menukarkannya kembali ke rupiah.

Pajak

Pajak adalah pungutan yang dibebankan oleh pemerintah atas penghasilan atau keuntungan. Pajak dapat memengaruhi keuntungan investasi kamu karena akan mengurangi keuntungan yang kamu peroleh.

- Misalnya, jika kamu memperoleh keuntungan dari penjualan saham sebesar Rp10.000.000 dan pajak penghasilan atas keuntungan penjualan saham adalah 10%, maka kamu harus membayar pajak sebesar Rp1.000.000.

Pentingnya Analisis dan Perencanaan Investasi

Sebelum terjun ke dunia investasi, penting untuk melakukan analisis dan perencanaan yang matang. Analisis yang baik akan membantu Anda memahami risiko dan potensi keuntungan dari setiap investasi, sehingga Anda dapat membuat keputusan yang tepat.

Analisis Fundamental dan Teknikal

Ada dua jenis analisis utama yang dapat Anda gunakan untuk mengevaluasi investasi: analisis fundamental dan analisis teknikal.

- Analisis fundamental berfokus pada faktor-faktor ekonomi, keuangan, dan manajemen perusahaan yang mendasari nilai suatu investasi. Contohnya, Anda dapat melihat laporan keuangan perusahaan, kondisi pasar, dan tren industri untuk menentukan apakah perusahaan tersebut layak untuk diinvestasikan.

- Analisis teknikal, di sisi lain, menggunakan data historis harga dan volume perdagangan untuk memprediksi pergerakan harga di masa depan. Teknik ini menggunakan grafik dan indikator untuk mengidentifikasi pola dan tren yang dapat menunjukkan peluang investasi.

Memanfaatkan Data Historis untuk Prediksi

Data historis dapat menjadi alat yang berharga untuk memprediksi potensi keuntungan investasi. Dengan menganalisis data historis, Anda dapat melihat bagaimana aset tertentu telah berkinerja di masa lalu dan mengidentifikasi pola atau tren yang mungkin berulang di masa depan.

Sebagai contoh, Anda dapat melihat data historis harga saham perusahaan selama beberapa tahun terakhir. Jika Anda melihat bahwa harga saham telah naik secara konsisten selama beberapa tahun, ini mungkin mengindikasikan bahwa perusahaan tersebut memiliki kinerja yang baik dan berpotensi untuk terus tumbuh di masa depan.

Namun, penting untuk diingat bahwa data historis bukanlah jaminan kinerja masa depan. Ada banyak faktor yang dapat memengaruhi harga saham, seperti kondisi ekonomi, perubahan kebijakan pemerintah, dan peristiwa global. Oleh karena itu, Anda harus menggunakan data historis sebagai salah satu faktor dalam proses pengambilan keputusan, bukan sebagai satu-satunya faktor.

Contoh Portofolio Investasi yang Seimbang

Portofolio investasi yang seimbang terdiri dari berbagai jenis aset yang memiliki tingkat risiko dan potensi keuntungan yang berbeda. Ini membantu mengurangi risiko keseluruhan portofolio Anda dan meningkatkan potensi keuntungan jangka panjang.

Berikut adalah contoh portofolio investasi yang seimbang:

| Aset | Alokasi | Risiko | Potensi Keuntungan |

|---|---|---|---|

| Saham | 50% | Tinggi | Tinggi |

| Obligasi | 30% | Sedang | Sedang |

| Real Estate | 10% | Sedang | Sedang |

| Emas | 10% | Rendah | Rendah |

Dalam contoh ini, saham mewakili bagian terbesar dari portofolio karena memiliki potensi keuntungan yang lebih tinggi tetapi juga risiko yang lebih tinggi. Obligasi menawarkan tingkat risiko yang lebih rendah dan potensi keuntungan yang lebih rendah, sedangkan real estate dan emas memberikan diversifikasi dan perlindungan terhadap inflasi.

Alokasi aset yang tepat untuk portofolio Anda akan bergantung pada beberapa faktor, termasuk toleransi risiko Anda, tujuan keuangan Anda, dan jangka waktu investasi Anda. Penting untuk berkonsultasi dengan profesional keuangan untuk mendapatkan nasihat yang disesuaikan dengan kebutuhan Anda.

Terakhir

Memahami cara menghitung investasi adalah langkah penting dalam mencapai tujuan finansial Anda. Dengan pengetahuan yang tepat, Anda dapat membuat keputusan investasi yang cerdas, meminimalkan risiko, dan memaksimalkan potensi keuntungan. Ingatlah bahwa investasi adalah proses jangka panjang yang membutuhkan kesabaran, disiplin, dan strategi yang tepat. Jangan ragu untuk berkonsultasi dengan profesional keuangan untuk mendapatkan saran yang lebih spesifik sesuai dengan kebutuhan Anda.