Membuat laporan laba rugi yang akurat dan sesuai dengan peraturan perpajakan merupakan kewajiban bagi setiap bisnis. Salah satu komponen penting dalam laporan laba rugi adalah pajak, yang merupakan kewajiban setiap wajib pajak untuk mendukung pembangunan negara. Memahami cara menghitung pajak dalam laporan laba rugi adalah langkah krusial untuk memastikan bisnis Anda beroperasi secara legal dan bertanggung jawab.

Artikel ini akan membahas secara rinci tentang cara menghitung pajak dalam laporan laba rugi, mulai dari definisi pajak hingga peraturan perpajakan yang relevan. Anda akan mendapatkan pemahaman yang lebih baik tentang berbagai jenis pajak, langkah-langkah perhitungan, dan pencatatannya dalam laporan keuangan. Simak penjelasan lengkapnya berikut ini.

Pengertian Pajak dalam Laporan Laba Rugi: Cara Menghitung Pajak Dalam Laporan Laba Rugi

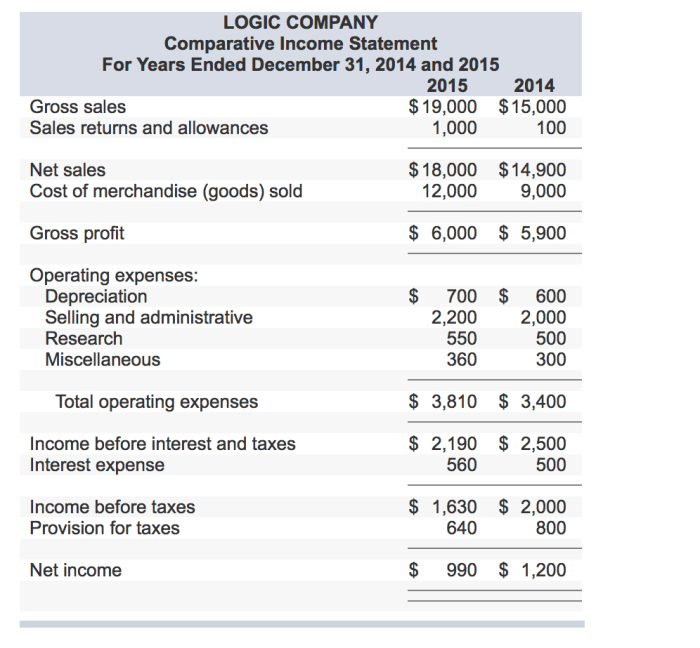

Dalam dunia bisnis, laporan laba rugi merupakan dokumen penting yang menggambarkan kinerja keuangan perusahaan dalam suatu periode. Laporan ini menampilkan pendapatan, biaya, dan laba bersih atau rugi yang dihasilkan perusahaan. Salah satu komponen penting dalam laporan laba rugi adalah pajak. Pajak merupakan kewajiban yang harus dibayarkan oleh perusahaan kepada negara atas penghasilan atau keuntungan yang diperolehnya.

Jenis Pajak dalam Laporan Laba Rugi

Jenis pajak yang umumnya dicantumkan dalam laporan laba rugi adalah:

- Pajak Penghasilan (PPh): Pajak yang dikenakan atas penghasilan atau keuntungan yang diperoleh perusahaan.

- Pajak Pertambahan Nilai (PPN): Pajak yang dikenakan atas nilai tambah barang atau jasa yang diperdagangkan.

Perbedaan Pajak Penghasilan dan Pajak Pertambahan Nilai, Cara menghitung pajak dalam laporan laba rugi

Pajak penghasilan dan pajak pertambahan nilai memiliki perbedaan mendasar, yaitu:

| Karakteristik | Pajak Penghasilan | Pajak Pertambahan Nilai |

|---|---|---|

| Subjek Pajak | Wajib pajak orang pribadi atau badan | Wajib pajak badan atau orang pribadi yang melakukan kegiatan usaha |

| Objek Pajak | Penghasilan atau keuntungan | Nilai tambah barang atau jasa |

| Dasar Pengenaan Pajak | Penghasilan atau keuntungan yang diperoleh | Nilai tambah barang atau jasa yang diperdagangkan |

| Cara Perhitungan | Dihitung berdasarkan tarif tertentu yang ditetapkan atas objek pajak | Dihitung berdasarkan tarif tertentu yang ditetapkan atas nilai tambah barang atau jasa |

| Penghitungan Pajak | Dihitung berdasarkan penghasilan atau keuntungan yang diperoleh | Dihitung berdasarkan nilai tambah barang atau jasa yang diperdagangkan |

| Contoh | Pajak penghasilan badan (PPh Badan), Pajak penghasilan orang pribadi (PPh Orang Pribadi) | PPN atas penjualan barang atau jasa, PPN atas impor barang |

Cara Menghitung Pajak Penghasilan

Pajak penghasilan merupakan salah satu jenis pajak yang wajib dibayarkan oleh wajib pajak (WP) yang memiliki penghasilan. Penghasilan yang dimaksud bisa berasal dari berbagai sumber, seperti gaji, usaha, investasi, dan lain sebagainya. Pajak penghasilan ini dihitung berdasarkan laporan laba rugi yang dibuat oleh WP. Laporan laba rugi ini berisi informasi mengenai pendapatan dan biaya yang dikeluarkan oleh WP dalam kurun waktu tertentu.

Cara Menghitung Pajak Penghasilan

Perhitungan pajak penghasilan berdasarkan laporan laba rugi dilakukan dengan beberapa langkah, yaitu:

- Menentukan penghasilan kena pajak (PKP).

- Menentukan tarif pajak penghasilan.

- Menghitung jumlah pajak penghasilan yang terutang.

Menentukan Penghasilan Kena Pajak (PKP)

Penghasilan kena pajak (PKP) merupakan penghasilan yang dikenakan pajak. PKP didapatkan dengan mengurangi total pendapatan dengan biaya-biaya yang diizinkan.

PKP = Total Pendapatan – Biaya yang Diizinkan

Biaya yang diizinkan merupakan biaya yang dapat dikurangkan dari total pendapatan untuk menghitung PKP. Biaya yang diizinkan biasanya meliputi biaya operasional, biaya produksi, biaya pemasaran, biaya administrasi, dan biaya lainnya yang berhubungan dengan usaha.

Menentukan Tarif Pajak Penghasilan

Tarif pajak penghasilan merupakan persentase yang dikenakan pada PKP. Tarif pajak penghasilan bervariasi tergantung pada jenis usaha dan besarnya PKP.

Berikut adalah contoh tarif pajak penghasilan untuk badan usaha:

| Tingkat Penghasilan | Tarif Pajak |

|---|---|

| Rp 0 – Rp 50.000.000 | 15% |

| Rp 50.000.001 – Rp 100.000.000 | 25% |

| > Rp 100.000.000 | 30% |

Menghitung Jumlah Pajak Penghasilan yang Terutang

Jumlah pajak penghasilan yang terutang dihitung dengan mengalikan PKP dengan tarif pajak penghasilan.

Pajak Penghasilan Terutang = PKP x Tarif Pajak Penghasilan

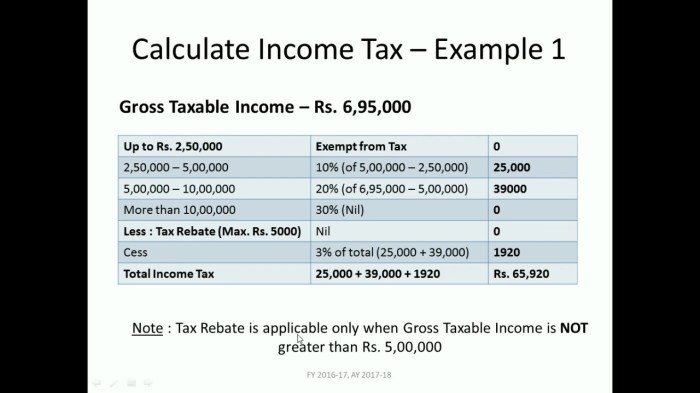

Contoh Perhitungan Pajak Penghasilan

Berikut adalah contoh perhitungan pajak penghasilan berdasarkan laporan laba rugi:

Misalnya, PT. ABC memiliki total pendapatan sebesar Rp 200.000.000 dan biaya yang diizinkan sebesar Rp 100.000.000. Berikut adalah perhitungan pajak penghasilannya:

- PKP = Rp 200.000.000 – Rp 100.000.000 = Rp 100.000.000

- Tarif Pajak Penghasilan = 25% (karena PKP berada di rentang Rp 50.000.001 – Rp 100.000.000)

- Pajak Penghasilan Terutang = Rp 100.000.000 x 25% = Rp 25.000.000

Jadi, pajak penghasilan yang terutang oleh PT. ABC adalah Rp 25.000.000.

Faktor-Faktor yang Memengaruhi Besarnya Pajak Penghasilan

Ada beberapa faktor yang memengaruhi besarnya pajak penghasilan yang terutang, yaitu:

- Besarnya penghasilan kena pajak (PKP).

- Tarif pajak penghasilan.

- Jenis usaha.

- Lokasi usaha.

- Kebijakan pemerintah terkait pajak.

Peraturan Perpajakan yang Relevan

Untuk menghitung pajak dalam laporan laba rugi, kita perlu memahami peraturan perpajakan yang berlaku. Peraturan ini mengatur berbagai aspek, mulai dari jenis pajak yang dikenakan, tarif pajak, hingga dasar pengenaan pajak.

Ketentuan Perpajakan Berdasarkan Jenis Usaha

Penghitungan pajak penghasilan (PPh) dalam laporan laba rugi dipengaruhi oleh jenis usaha yang dijalankan. Ada beberapa jenis usaha yang memiliki ketentuan perpajakan khusus, seperti:

- Usaha Perdagangan: Pajak penghasilan dihitung berdasarkan keuntungan yang diperoleh dari penjualan barang dagangan.

- Usaha Jasa: Pajak penghasilan dihitung berdasarkan keuntungan yang diperoleh dari jasa yang diberikan.

- Usaha Industri: Pajak penghasilan dihitung berdasarkan keuntungan yang diperoleh dari hasil produksi.

Contoh Kasus Penerapan Peraturan Perpajakan

Misalnya, sebuah perusahaan perdagangan memperoleh keuntungan Rp100.000.000,- dari penjualan barang dagangan. Berdasarkan peraturan perpajakan, perusahaan ini dikenakan PPh Badan sebesar 25% dari keuntungan yang diperoleh. Maka, PPh yang harus dibayarkan perusahaan adalah Rp25.000.000,-.

Tabel Ketentuan Perpajakan Relevan

| Aspek Perpajakan | Ketentuan |

|---|---|

| Jenis Pajak | Pajak Penghasilan (PPh) |

| Tarif Pajak | Bervariasi berdasarkan jenis usaha dan skala usaha |

| Dasar Pengenaan Pajak | Keuntungan atau laba bersih |

| Periode Pajak | Tahunan atau bulanan |

| Metode Penghitungan Pajak | Metode selisih atau metode neto |

Ringkasan Akhir

Memahami cara menghitung pajak dalam laporan laba rugi adalah kunci untuk bisnis yang sehat dan transparan. Dengan pengetahuan yang tepat, Anda dapat memastikan kewajiban pajak Anda terpenuhi dengan benar dan menghindari potensi masalah hukum di kemudian hari. Ingatlah bahwa setiap jenis usaha memiliki peraturan perpajakan yang berbeda, sehingga penting untuk selalu mengacu pada peraturan terbaru dan berkonsultasi dengan ahli pajak jika diperlukan.