Mengerti cara menghitung PPh 23 dan PPN adalah hal penting bagi setiap pelaku usaha di Indonesia. Kedua jenis pajak ini memiliki peran krusial dalam sistem perpajakan negara dan memengaruhi alur keuangan bisnis Anda. PPh 23 dikenakan atas penghasilan yang diperoleh dari berbagai sumber, seperti jasa, sewa, dan bunga, sementara PPN dibebankan pada barang dan jasa yang diperdagangkan.

Melalui panduan ini, Anda akan mempelajari pengertian, jenis, tarif, dan cara menghitung kedua jenis pajak tersebut. Kami akan menjelaskan langkah demi langkah dengan contoh kasus yang mudah dipahami, sehingga Anda dapat menerapkannya dalam aktivitas bisnis sehari-hari.

Pajak Penghasilan Pasal 23

Pajak Penghasilan Pasal 23 merupakan salah satu jenis pajak penghasilan yang dipotong di sumber. Pajak ini dikenakan atas penghasilan yang diterima oleh wajib pajak dalam bentuk tertentu, seperti bunga, deviden, dan royalti. Pajak ini dipotong langsung oleh pembayar penghasilan, seperti bank, perusahaan, atau lembaga keuangan, sebelum penghasilan tersebut diterima oleh wajib pajak.

Pengertian Pajak Penghasilan Pasal 23

Pajak Penghasilan Pasal 23 adalah pajak yang dikenakan atas penghasilan yang diterima oleh wajib pajak dalam bentuk tertentu, seperti bunga, deviden, dan royalti. Pajak ini dipotong langsung oleh pembayar penghasilan, seperti bank, perusahaan, atau lembaga keuangan, sebelum penghasilan tersebut diterima oleh wajib pajak.

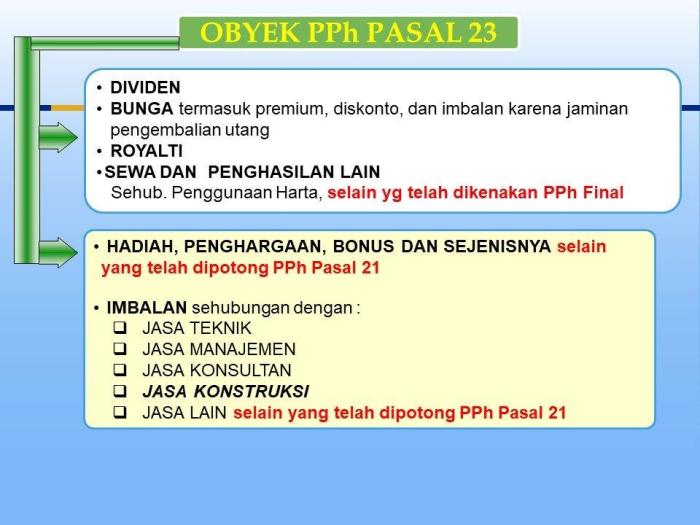

Contoh Jenis Penghasilan yang Dikenakan Pajak Penghasilan Pasal 23

Berikut adalah beberapa contoh jenis penghasilan yang dikenakan Pajak Penghasilan Pasal 23:

- Bunga deposito

- Bunga obligasi

- Deviden dari saham

- Royalti atas hak cipta

- Hadiah undian

Tarif Pajak Penghasilan Pasal 23

Tarif Pajak Penghasilan Pasal 23 berbeda-beda tergantung pada jenis penghasilannya. Berikut adalah tabel yang berisi rincian tarif Pajak Penghasilan Pasal 23 berdasarkan jenis penghasilan:

| Jenis Penghasilan | Tarif |

|---|---|

| Bunga Deposito | 15% |

| Bunga Obligasi | 15% |

| Deviden Saham | 10% |

| Royalti | 15% |

| Hadiah Undian | 25% |

Cara Menghitung Pajak Penghasilan Pasal 23

Cara menghitung Pajak Penghasilan Pasal 23 cukup mudah. Anda hanya perlu mengalikan tarif pajak dengan jumlah penghasilan yang diterima. Berikut adalah contoh kasusnya:

Misalnya, Anda menerima bunga deposito sebesar Rp10.000.000. Tarif pajak untuk bunga deposito adalah 15%. Maka, Pajak Penghasilan Pasal 23 yang harus Anda bayar adalah:

Rp10.000.000 x 15% = Rp1.500.000

Jadi, Pajak Penghasilan Pasal 23 yang harus Anda bayar adalah Rp1.500.000.

Pajak Pertambahan Nilai (PPN): Cara Menghitung Pph 23 Dan Ppn

Pajak Pertambahan Nilai (PPN) merupakan pajak tidak langsung yang dikenakan atas pertambahan nilai barang dan jasa yang diperdagangkan. Artinya, PPN dibebankan kepada konsumen akhir, namun dipungut oleh penjual di setiap tahap proses produksi dan distribusi. Jadi, setiap penjual yang menjual barang atau jasa yang dikenakan PPN akan membebankan PPN kepada pembeli, dan kemudian menyerahkannya kepada negara.

Jenis Barang dan Jasa yang Dikenakan PPN

Tidak semua barang dan jasa dikenakan PPN. Berikut adalah beberapa contoh barang dan jasa yang dikenakan PPN:

- Makanan dan minuman di restoran

- Pakaian, sepatu, dan aksesoris

- Elektronik, seperti televisi, komputer, dan smartphone

- Kendaraan bermotor

- Jasa transportasi, seperti tiket pesawat dan kereta api

- Jasa telekomunikasi, seperti internet dan telepon

- Jasa pendidikan dan kesehatan

Tarif PPN, Cara menghitung pph 23 dan ppn

Tarif PPN di Indonesia adalah 10% dari nilai barang atau jasa yang dikenakan PPN. Namun, ada beberapa jenis barang dan jasa yang dikenakan tarif PPN khusus, seperti:

| Jenis Barang dan Jasa | Tarif PPN |

|---|---|

| Barang dan jasa yang dikecualikan dari PPN | 0% |

| Barang dan jasa yang dikenakan PPN dengan tarif khusus | 1% – 10% |

Cara Menghitung PPN

Cara menghitung PPN cukup mudah. Anda hanya perlu mengalikan nilai barang atau jasa yang dikenakan PPN dengan tarif PPN. Misalnya, jika Anda membeli sebuah baju dengan harga Rp100.000, dan tarif PPN adalah 10%, maka PPN yang harus Anda bayar adalah Rp10.000 (Rp100.000 x 10%).

Berikut adalah rumus untuk menghitung PPN:

PPN = Nilai Barang atau Jasa x Tarif PPN

Contoh kasus:

Anda membeli sebuah laptop dengan harga Rp8.000.000. Tarif PPN untuk laptop adalah 10%. Maka, PPN yang harus Anda bayar adalah:

PPN = Rp8.000.000 x 10% = Rp800.000

Jadi, total harga yang harus Anda bayar untuk laptop tersebut adalah Rp8.800.000 (Rp8.000.000 + Rp800.000).

Pemungkas

Dengan memahami cara menghitung PPh 23 dan PPN, Anda dapat meminimalisir risiko kesalahan perhitungan dan mematuhi kewajiban perpajakan dengan tepat. Ingatlah bahwa pajak merupakan kontribusi kita untuk membangun negara, dan memahami sistem perpajakan akan membantu Anda menjalankan bisnis dengan lebih lancar dan bertanggung jawab.