Cara menghitung pph final 0 5 – Pernahkah Anda mendengar tentang PPh Final 0,5%? Mungkin istilah ini terdengar asing, namun bagi sebagian orang, PPh Final 0,5% merupakan kewajiban pajak yang harus dipenuhi. PPh Final 0,5% adalah jenis pajak penghasilan yang dikenakan atas beberapa jenis objek pajak tertentu, seperti penjualan barang dan jasa tertentu. Bagi Anda yang berbisnis dan ingin memahami cara menghitung PPh Final 0,5% secara benar, artikel ini akan menjadi panduan lengkap yang bisa Anda pelajari.

Di sini, kita akan membahas segala hal yang perlu Anda ketahui tentang PPh Final 0,5%, mulai dari pengertian, cara menghitung, kewajiban Wajib Pajak, hingga perbedaannya dengan PPh lainnya. Artikel ini juga akan memberikan tips dan trik untuk meminimalisir kesalahan dalam menghitung dan melaporkan PPh Final 0,5%.

Perbedaan PPh Final 0,5% dengan PPh Lainnya: Cara Menghitung Pph Final 0 5

PPh Final 0,5% merupakan salah satu jenis pajak penghasilan yang dikenakan atas penghasilan tertentu, seperti penjualan barang atau jasa. PPh Final 0,5% berbeda dengan PPh Pasal 25 dan PPh Pasal 29, yang juga merupakan jenis pajak penghasilan.

Perbedaan PPh Final 0,5% dengan PPh Pasal 25 dan PPh Pasal 29, Cara menghitung pph final 0 5

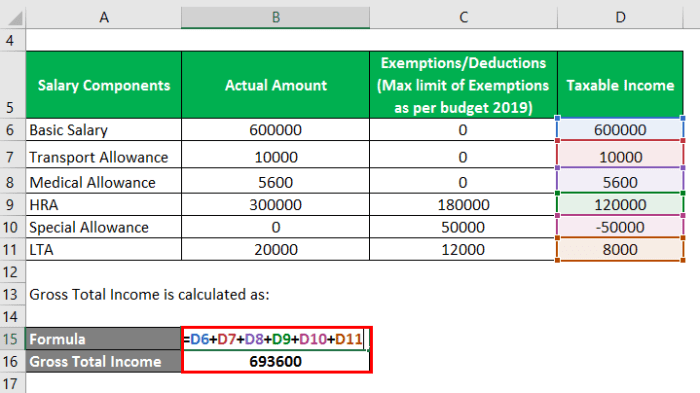

Perbedaan utama antara PPh Final 0,5% dengan PPh Pasal 25 dan PPh Pasal 29 terletak pada cara penghitungannya dan jenis penghasilan yang dikenakan pajak.

- PPh Final 0,5% merupakan pajak yang dihitung berdasarkan tarif tetap 0,5% dari jumlah bruto penghasilan. PPh Final 0,5% dikenakan atas penghasilan tertentu, seperti penjualan barang atau jasa, dan merupakan pajak yang bersifat final, artinya tidak dapat dikompensasikan dengan penghasilan lainnya.

- PPh Pasal 25 merupakan pajak penghasilan yang dibayar secara berkala (bulanan atau triwulan) oleh wajib pajak orang pribadi atau badan yang memiliki penghasilan tertentu. PPh Pasal 25 dihitung berdasarkan penghasilan neto dan tarif pajak yang berlaku. Pajak ini bersifat sementara dan dapat dikompensasikan dengan pajak penghasilan yang terutang pada akhir tahun.

- PPh Pasal 29 merupakan pajak penghasilan yang dibayarkan secara tahunan oleh wajib pajak orang pribadi atau badan atas penghasilan tertentu. PPh Pasal 29 dihitung berdasarkan penghasilan neto dan tarif pajak yang berlaku. Pajak ini bersifat final dan tidak dapat dikompensasikan dengan pajak penghasilan lainnya.

Kondisi dan Situasi yang Cocok untuk PPh Final 0,5%

PPh Final 0,5% cocok digunakan dalam kondisi dan situasi tertentu, seperti:

- Penghasilan dari penjualan barang atau jasa yang bersifat final. PPh Final 0,5% tidak dapat dikompensasikan dengan penghasilan lainnya, sehingga cocok digunakan untuk penghasilan yang bersifat final, seperti penjualan barang atau jasa yang tidak terkait dengan usaha.

- Wajib pajak yang menginginkan kepastian dalam perhitungan pajak. PPh Final 0,5% memiliki tarif tetap 0,5% dari jumlah bruto penghasilan, sehingga memudahkan perhitungan pajak dan memberikan kepastian bagi wajib pajak.

- Wajib pajak yang memiliki penghasilan yang relatif kecil. PPh Final 0,5% dihitung berdasarkan jumlah bruto penghasilan, sehingga cocok digunakan untuk wajib pajak yang memiliki penghasilan yang relatif kecil.

Tabel Perbandingan PPh Final 0,5% dengan PPh Pasal 25 dan PPh Pasal 29

Berikut tabel perbandingan PPh Final 0,5% dengan PPh Pasal 25 dan PPh Pasal 29:

| Aspek | PPh Final 0,5% | PPh Pasal 25 | PPh Pasal 29 |

|---|---|---|---|

| Tarif | 0,5% dari jumlah bruto penghasilan | Bergantung pada penghasilan neto dan tarif pajak yang berlaku | Bergantung pada penghasilan neto dan tarif pajak yang berlaku |

| Jenis Penghasilan | Penjualan barang atau jasa tertentu | Penghasilan tertentu, seperti gaji, usaha, dan investasi | Penghasilan tertentu, seperti gaji, usaha, dan investasi |

| Cara Penghitungan | Dihitung berdasarkan jumlah bruto penghasilan | Dihitung berdasarkan penghasilan neto dan tarif pajak yang berlaku | Dihitung berdasarkan penghasilan neto dan tarif pajak yang berlaku |

| Sifat | Final, tidak dapat dikompensasikan | Sementara, dapat dikompensasikan | Final, tidak dapat dikompensasikan |

| Pembayaran | Dibayarkan saat transaksi terjadi | Dibayarkan secara berkala (bulanan atau triwulan) | Dibayarkan secara tahunan |

Ulasan Penutup

Memahami cara menghitung PPh Final 0,5% dengan benar sangat penting bagi Wajib Pajak untuk memenuhi kewajiban perpajakannya. Dengan memahami seluk-beluk PPh Final 0,5%, Anda dapat meminimalisir potensi kesalahan dan memastikan pelaporan pajak Anda akurat. Ingat, kepatuhan terhadap peraturan pajak merupakan tanggung jawab bersama, dan pengetahuan yang tepat dapat membantu Anda dalam menjalankan kewajiban pajak dengan lancar.