Cara menghitung ppn pph proyek – Siapa yang tak kenal PPN dan PPh? Dua istilah yang kerap menghantui para pelaku proyek, baik skala kecil maupun besar. Namun, tak perlu khawatir! Memahami cara menghitung PPN dan PPh pada proyek ternyata tak serumit yang dibayangkan. Dengan panduan yang tepat, Anda bisa menguasai seluk-beluk perhitungan ini dan meminimalisir potensi kesalahan.

Artikel ini akan mengajak Anda menyelami dunia perhitungan PPN dan PPh pada proyek, mulai dari dasar-dasar hingga contoh kasus yang nyata. Simak dengan saksama, dan Anda akan menemukan cara mudah untuk menghitung PPN dan PPh dengan tepat, serta mematuhi regulasi yang berlaku.

Memahami PPN dan PPh pada Proyek

Dalam dunia proyek, baik skala kecil maupun besar, Anda akan sering berhadapan dengan istilah PPN (Pajak Pertambahan Nilai) dan PPh (Pajak Penghasilan). Kedua pajak ini merupakan kewajiban yang harus dipenuhi oleh setiap pelaku usaha di Indonesia. Memahami perbedaan dan jenis-jenisnya sangat penting agar Anda dapat menghitung dan membayar pajak dengan benar.

Perbedaan PPN dan PPh pada Proyek

PPN dan PPh memiliki perbedaan mendasar dalam cara penerapannya. PPN merupakan pajak tidak langsung yang dibebankan pada barang atau jasa yang diperdagangkan, sedangkan PPh merupakan pajak langsung yang dibebankan pada penghasilan.

- PPN: Dikenakan pada setiap tahap transaksi jual beli barang atau jasa, termasuk dalam proyek. Misalnya, jika Anda membeli material untuk proyek, Anda akan dikenakan PPN atas pembelian tersebut.

- PPh: Dikenakan pada penghasilan yang diperoleh dari proyek. Jenis PPh yang berlaku pada proyek umumnya adalah PPh Pasal 21 (PPh atas penghasilan karyawan) dan PPh Pasal 23 (PPh atas penghasilan bunga, royalty, dan lain-lain).

Jenis-jenis PPh pada Proyek

PPh pada proyek terbagi menjadi beberapa jenis, yang dibedakan berdasarkan objek pajaknya. Berikut adalah beberapa jenis PPh yang umum diterapkan pada proyek:

- PPh Pasal 21: Dikenakan pada penghasilan karyawan yang bekerja pada proyek, baik karyawan tetap maupun karyawan kontrak.

- PPh Pasal 23: Dikenakan pada penghasilan yang diperoleh dari proyek, seperti bunga atas pinjaman proyek, royalti atas penggunaan teknologi, atau jasa konsultan.

- PPh Pasal 25: Dikenakan pada penghasilan perusahaan yang menjalankan proyek, dihitung berdasarkan penghasilan neto yang diperoleh selama periode tertentu.

- PPh Pasal 29: Dikenakan pada keuntungan yang diperoleh dari proyek, yang dihitung berdasarkan selisih antara pendapatan dan biaya proyek.

Contoh Kasus Penerapan PPN dan PPh pada Proyek

Misalnya, Anda adalah kontraktor yang mengerjakan proyek pembangunan gedung. Dalam proyek ini, Anda akan dikenakan PPN atas pembelian material seperti semen, batu bata, dan besi. Anda juga akan dikenakan PPh Pasal 21 atas gaji karyawan yang bekerja pada proyek. Jika Anda memperoleh penghasilan dari proyek tersebut, Anda juga akan dikenakan PPh Pasal 25 atau PPh Pasal 29, tergantung pada jenis proyek dan skema perpajakan yang berlaku.

Menghitung PPh pada Proyek

Setelah memahami cara menghitung PPN pada proyek, langkah selanjutnya adalah menghitung PPh yang berlaku. PPh yang dihitung pada proyek biasanya terdiri dari PPh Pasal 21, PPh Pasal 22, dan PPh Pasal 23. Setiap jenis PPh memiliki cara perhitungan yang berbeda dan berlaku untuk jenis penghasilan yang berbeda pula. Mari kita bahas lebih lanjut mengenai perhitungan PPh pada proyek.

Cara Menghitung PPh Pasal 21, 22, dan 23 pada Proyek

PPh Pasal 21, 22, dan 23 merupakan jenis PPh yang umum dikenakan pada proyek. Berikut penjelasan singkat tentang cara menghitung masing-masing jenis PPh:

- PPh Pasal 21: PPh Pasal 21 dikenakan pada penghasilan karyawan atau pekerja yang terlibat dalam proyek. Cara menghitungnya adalah dengan mengalikan tarif PPh Pasal 21 dengan penghasilan kena pajak (PKP) karyawan. PKP dihitung dengan mengurangi penghasilan bruto dengan biaya jabatan dan iuran pensiun. Tarif PPh Pasal 21 bervariasi tergantung pada PKP karyawan.

- PPh Pasal 22: PPh Pasal 22 dikenakan pada penghasilan dari jasa atau barang yang diperoleh dari luar negeri. Cara menghitungnya adalah dengan mengalikan tarif PPh Pasal 22 dengan nilai impor atau jasa yang diterima. Tarif PPh Pasal 22 biasanya lebih tinggi dibandingkan dengan PPh Pasal 21.

- PPh Pasal 23: PPh Pasal 23 dikenakan pada penghasilan dari jasa atau barang yang diperoleh dari dalam negeri. Cara menghitungnya adalah dengan mengalikan tarif PPh Pasal 23 dengan nilai jasa atau barang yang diterima. Tarif PPh Pasal 23 biasanya lebih rendah dibandingkan dengan PPh Pasal 22.

Contoh Perhitungan PPh pada Proyek

Berikut contoh perhitungan PPh pada proyek dengan berbagai jenis penghasilan:

- Contoh Perhitungan PPh Pasal 21:

Misalnya, seorang karyawan proyek memiliki penghasilan bruto Rp10.000.000 per bulan. Biaya jabatan yang dikurangkan Rp1.000.000 dan iuran pensiun Rp500.000. Maka, PKP karyawan adalah Rp8.500.000. Jika tarif PPh Pasal 21 adalah 5%, maka PPh Pasal 21 yang harus dibayarkan adalah Rp425.000 (Rp8.500.000 x 5%).

- Contoh Perhitungan PPh Pasal 22:

Misalnya, sebuah perusahaan menerima jasa dari luar negeri dengan nilai Rp50.000.000. Jika tarif PPh Pasal 22 adalah 10%, maka PPh Pasal 22 yang harus dibayarkan adalah Rp5.000.000 (Rp50.000.000 x 10%).

- Contoh Perhitungan PPh Pasal 23:

Misalnya, sebuah perusahaan menjual barang ke perusahaan lain dengan nilai Rp20.000.000. Jika tarif PPh Pasal 23 adalah 2%, maka PPh Pasal 23 yang harus dibayarkan adalah Rp400.000 (Rp20.000.000 x 2%).

Cara Menghitung PPh pada Proyek dengan Skema Pemotongan dan Pemungutan, Cara menghitung ppn pph proyek

PPh pada proyek dapat dihitung dengan skema pemotongan dan pemungutan. Skema pemotongan dilakukan oleh pemberi kerja atau pemberi jasa, sedangkan skema pemungutan dilakukan oleh penerima kerja atau penerima jasa. Berikut penjelasan singkat mengenai kedua skema tersebut:

- Skema Pemotongan: Pada skema pemotongan, pemberi kerja atau pemberi jasa memotong PPh dari penghasilan yang diterima oleh penerima kerja atau penerima jasa. PPh yang dipotong kemudian disetorkan ke kas negara melalui bank.

- Skema Pemungutan: Pada skema pemungutan, penerima kerja atau penerima jasa memungut PPh dari penghasilan yang diterima dan disetorkan ke kas negara melalui bank. Skema ini biasanya berlaku untuk penghasilan dari jasa atau barang yang diperoleh dari luar negeri.

Contoh Kasus Perhitungan PPN dan PPh pada Proyek: Cara Menghitung Ppn Pph Proyek

Untuk memahami lebih lanjut cara menghitung PPN dan PPh pada proyek, mari kita bahas beberapa contoh kasus yang umum terjadi. Contoh kasus ini akan membantu Anda untuk menerapkan rumus dan konsep yang telah dijelaskan sebelumnya.

Contoh Kasus Proyek Konstruksi

Misalnya, sebuah perusahaan konstruksi mengerjakan proyek pembangunan gedung kantor dengan nilai kontrak Rp 10.000.000.000. Proyek ini membutuhkan waktu pengerjaan selama 12 bulan dan melibatkan berbagai jenis biaya, seperti biaya material, tenaga kerja, dan peralatan.

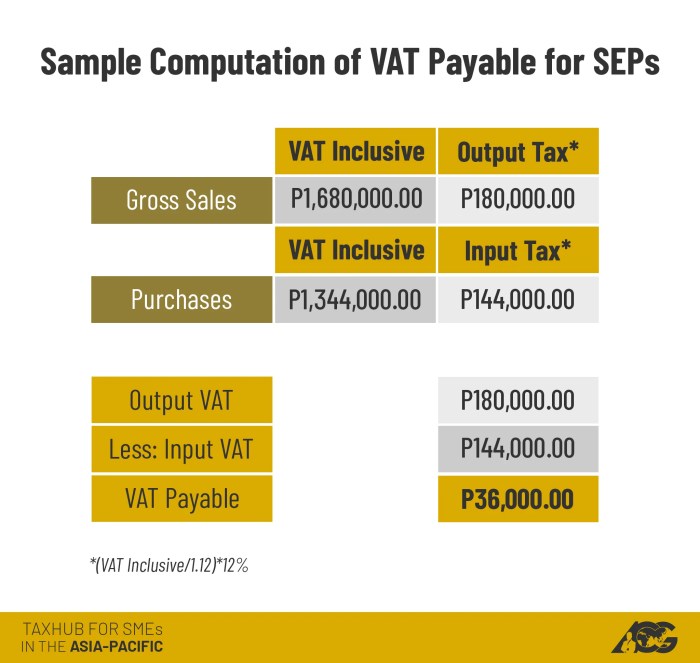

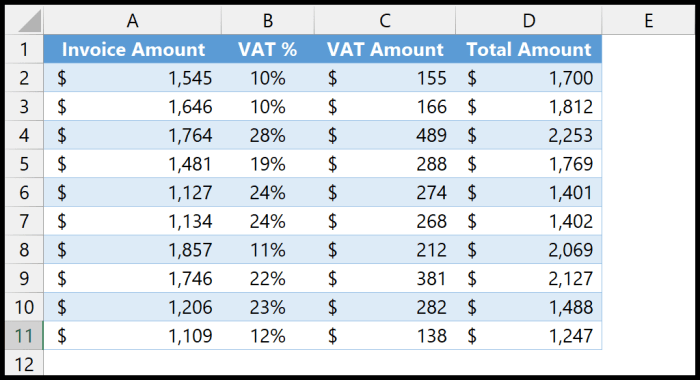

- Perhitungan PPN: PPN dikenakan atas nilai kontrak sebesar 10%. Jadi, PPN yang harus dibayarkan oleh perusahaan konstruksi adalah Rp 1.000.000.000 (10% x Rp 10.000.000.000).

- Perhitungan PPh: PPh yang dikenakan atas keuntungan proyek ini dihitung dengan menggunakan tarif pajak penghasilan badan. Misalkan tarif pajak penghasilan badan adalah 25%. Keuntungan proyek dihitung dengan mengurangi total biaya proyek dari nilai kontrak. Jika total biaya proyek adalah Rp 8.000.000.000, maka keuntungan proyek adalah Rp 2.000.000.000 (Rp 10.000.000.000 – Rp 8.000.000.000). PPh yang harus dibayarkan adalah Rp 500.000.000 (25% x Rp 2.000.000.000).

Contoh Kasus Proyek Jasa

Berikut adalah contoh perhitungan PPN dan PPh pada proyek jasa, seperti jasa konsultansi.

| Keterangan | Nilai |

|---|---|

| Nilai Kontrak | Rp 5.000.000.000 |

| PPN (10%) | Rp 500.000.000 |

| Total Pendapatan | Rp 5.500.000.000 |

| Biaya Proyek | Rp 4.000.000.000 |

| Keuntungan Proyek | Rp 1.500.000.000 |

| PPh Badan (25%) | Rp 375.000.000 |

Contoh Kasus Proyek Pengadaan Barang

Contoh kasus proyek pengadaan barang, seperti pengadaan alat berat untuk proyek konstruksi.

- Perhitungan PPN: PPN dikenakan atas nilai barang yang dibeli. Misalkan, nilai barang yang dibeli adalah Rp 2.000.000.000. PPN yang harus dibayarkan adalah Rp 200.000.000 (10% x Rp 2.000.000.000).

- Perhitungan PPh: PPh atas keuntungan proyek pengadaan barang dihitung berdasarkan keuntungan yang diperoleh. Misalkan, keuntungan proyek adalah Rp 500.000.000. PPh yang harus dibayarkan adalah Rp 125.000.000 (25% x Rp 500.000.000).

Penutupan

Menghitung PPN dan PPh pada proyek memang memerlukan ketelitian dan pemahaman yang baik. Dengan memahami konsep dasar, rumus perhitungan, dan contoh kasus yang telah dijelaskan, Anda akan lebih percaya diri dalam menghadapi tantangan perhitungan pajak pada proyek. Ingatlah untuk selalu mencatat transaksi dengan benar dan mematuhi regulasi yang berlaku agar terhindar dari masalah di kemudian hari.