Menjalankan usaha CV tentu membutuhkan pemahaman yang mendalam tentang kewajiban pajak. Salah satu aspek penting yang harus dipahami adalah cara membuat laporan pajak yang benar dan sesuai dengan peraturan yang berlaku. Artikel ini akan membahas secara lengkap tentang contoh laporan pajak perusahaan CV, mulai dari jenis laporan pajak yang wajib dilaporkan hingga tips mengelola pajak agar terhindar dari kesalahan dan sanksi.

Sebagai pemilik CV, Anda perlu memahami jenis laporan pajak yang wajib dilaporkan, tata cara pelaporan, penghitungan pajak, dan kewajiban pajak yang harus dipenuhi. Artikel ini akan memberikan panduan lengkap yang dilengkapi dengan contoh kasus dan tabel yang mudah dipahami. Simak selengkapnya!

Jenis Laporan Pajak CV

Laporan pajak merupakan kewajiban bagi setiap badan usaha, termasuk CV (Persekutuan Komanditer). Laporan pajak ini digunakan untuk menunjukkan kepatuhan CV dalam membayar pajak dan memberikan informasi tentang kegiatan usaha yang dilakukan. Jenis laporan pajak yang wajib dilaporkan oleh CV bervariasi tergantung pada jenis usahanya. Berikut adalah beberapa jenis laporan pajak yang umumnya wajib dilaporkan oleh CV.

PPh Badan

PPh Badan adalah pajak penghasilan yang dikenakan pada badan usaha, termasuk CV. PPh Badan dihitung berdasarkan keuntungan yang diperoleh CV dalam satu tahun pajak. Laporan PPh Badan biasanya diajukan dalam bentuk SPT Tahunan PPh Badan.

PPN

PPN (Pajak Pertambahan Nilai) adalah pajak yang dikenakan pada barang dan jasa yang diperdagangkan. CV yang melakukan kegiatan usaha yang dikenakan PPN wajib melaporkan PPN yang dipungut dari konsumen dan PPN yang dibayar atas pembelian barang dan jasa. Laporan PPN biasanya diajukan dalam bentuk SPT Masa PPN.

PPh Pasal 21

PPh Pasal 21 adalah pajak penghasilan yang dikenakan pada penghasilan karyawan. CV yang mempekerjakan karyawan wajib memotong PPh Pasal 21 dari gaji karyawan dan melaporkannya kepada Direktorat Jenderal Pajak. Laporan PPh Pasal 21 biasanya diajukan dalam bentuk SPT Masa PPh Pasal 21.

Contoh Format Laporan Pajak

Berikut ini contoh format laporan pajak yang umum digunakan oleh CV:

| Jenis Laporan Pajak | Format Laporan |

|---|---|

| PPh Badan | SPT Tahunan PPh Badan |

| PPN | SPT Masa PPN |

| PPh Pasal 21 | SPT Masa PPh Pasal 21 |

Perbedaan Jenis Laporan Pajak Berdasarkan Jenis Usaha CV

Jenis laporan pajak yang wajib dilaporkan oleh CV bervariasi tergantung pada jenis usahanya. Berikut tabel yang menunjukkan perbedaan jenis laporan pajak berdasarkan jenis usaha CV:

| Jenis Usaha CV | Jenis Laporan Pajak |

|---|---|

| Usaha Dagang | PPh Badan, PPN, PPh Pasal 21 |

| Usaha Jasa | PPh Badan, PPN, PPh Pasal 21 |

| Usaha Industri | PPh Badan, PPN, PPh Pasal 21 |

Tata Cara Pelaporan Pajak CV

Membayar pajak merupakan kewajiban bagi setiap wajib pajak, termasuk CV. Pelaporan pajak CV memiliki beberapa tahapan yang perlu diikuti dengan benar untuk menghindari denda atau masalah hukum di kemudian hari. Berikut adalah tata cara pelaporan pajak CV yang perlu Anda ketahui.

Tahapan Pelaporan Pajak CV

Pelaporan pajak CV melibatkan beberapa tahapan yang perlu dilakukan secara berurutan. Tahapan ini dimulai dari pengumpulan data hingga pengajuan laporan pajak.

- Pengumpulan Data

- Data keuangan CV, seperti laporan laba rugi dan neraca.

- Data transaksi, seperti faktur penjualan dan pembelian.

- Data karyawan, seperti slip gaji dan bukti potong.

- Data aset, seperti daftar aset tetap dan bukti kepemilikan.

- Data hutang, seperti daftar hutang dan bukti hutang.

- Perhitungan Pajak

- Pajak Penghasilan (PPh) Badan

- Pajak Pertambahan Nilai (PPN)

- Pajak Penghasilan (PPh) Pasal 21

- Pajak Penghasilan (PPh) Pasal 23

- Pajak Penghasilan (PPh) Pasal 25

- Penyusunan Laporan Pajak

- Pengajuan Laporan Pajak

Tahap awal pelaporan pajak adalah mengumpulkan data yang diperlukan. Data ini meliputi:

Setelah data terkumpul, langkah selanjutnya adalah menghitung pajak yang terutang. Perhitungan pajak dilakukan berdasarkan jenis pajak yang dikenakan pada CV, seperti:

Perhitungan pajak dapat dilakukan secara manual atau dengan menggunakan software akuntansi.

Setelah pajak dihitung, langkah selanjutnya adalah menyusun laporan pajak. Laporan pajak CV disusun berdasarkan jenis pajak yang dikenakan. Misalnya, untuk PPh Badan, laporan pajak yang digunakan adalah SPT Tahunan PPh Badan.

Laporan pajak yang telah disusun kemudian diajukan ke kantor pajak. Pengajuan laporan pajak dapat dilakukan secara online melalui website Direktorat Jenderal Pajak (DJP) atau secara offline dengan mengunjungi kantor pajak terdekat.

Dokumen yang Dibutuhkan untuk Pelaporan Pajak CV

Untuk melakukan pelaporan pajak, CV memerlukan beberapa dokumen penting, antara lain:

- NPWP (Nomor Pokok Wajib Pajak): Merupakan identitas wajib pajak yang digunakan untuk melacak dan mengelola kewajiban pajak. NPWP dapat diperoleh dengan mengajukan permohonan ke kantor pajak.

- SIUP (Surat Izin Usaha Perdagangan): Merupakan izin resmi yang diberikan oleh pemerintah kepada CV untuk menjalankan usahanya. SIUP digunakan untuk menunjukkan legalitas CV dalam menjalankan usahanya.

- Bukti Potong: Merupakan dokumen yang menunjukkan bahwa CV telah membayar pajak atas penghasilan yang diterimanya. Bukti potong biasanya diberikan oleh pihak yang melakukan pemotongan pajak, seperti perusahaan tempat CV bekerja atau klien CV.

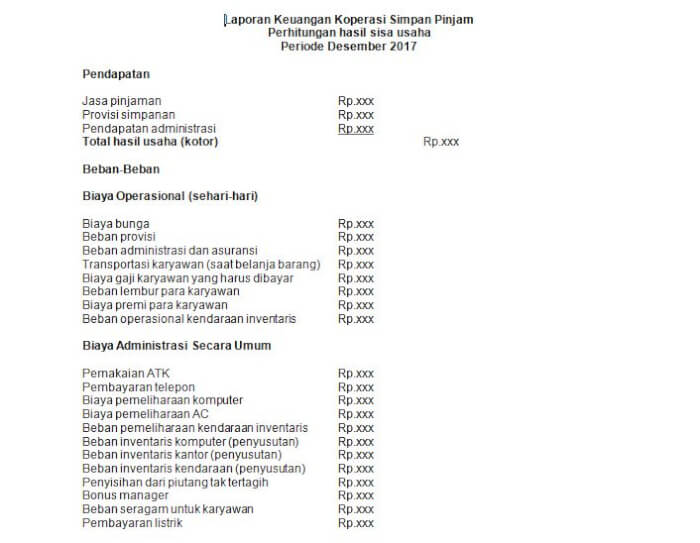

- Laporan Keuangan: Merupakan dokumen yang berisi data keuangan CV, seperti laporan laba rugi dan neraca. Laporan keuangan digunakan untuk menghitung pajak yang terutang.

- Faktur Pajak: Merupakan dokumen yang berisi data transaksi jual beli yang dilakukan oleh CV. Faktur pajak digunakan untuk menghitung PPN yang terutang.

Deadline Pelaporan Pajak CV

| Jenis Pajak | Deadline Pelaporan |

|---|---|

| PPh Badan | 3 bulan setelah tahun pajak berakhir |

| PPN | Setiap bulan atau setiap masa pajak |

| PPh Pasal 21 | Setiap bulan atau setiap masa pajak |

| PPh Pasal 23 | Setiap bulan atau setiap masa pajak |

| PPh Pasal 25 | Setiap bulan atau setiap masa pajak |

Deadline pelaporan pajak untuk setiap jenis pajak dapat berbeda-beda. Oleh karena itu, penting untuk memahami deadline pelaporan pajak yang berlaku untuk CV agar tidak terlambat dalam melaporkan pajak.

Kewajiban Pajak CV

CV sebagai badan usaha yang berdiri sendiri, tentu memiliki kewajiban pajak yang harus dipenuhi. Hal ini merupakan bentuk kontribusi CV terhadap negara dan juga untuk menjaga kelancaran operasional bisnisnya.

Kewajiban Pajak CV

Sebagai badan usaha, CV memiliki beberapa kewajiban pajak yang harus dipenuhi, di antaranya:

- Pajak Penghasilan Badan (PPh Badan): PPh Badan dikenakan atas penghasilan yang diperoleh CV dari kegiatan usahanya. Tarif PPh Badan yang berlaku saat ini adalah 22% dari penghasilan kena pajak.

- Pajak Pertambahan Nilai (PPN): PPN dikenakan atas penyerahan barang atau jasa yang dilakukan oleh CV. Tarif PPN yang berlaku saat ini adalah 11% dari nilai barang atau jasa yang diserahkan.

- Pajak Penghasilan Pasal 21: PPh Pasal 21 dikenakan atas penghasilan yang diterima oleh karyawan CV. Tarif PPh Pasal 21 bervariasi tergantung pada besarnya penghasilan dan status perkawinan karyawan.

Sanksi Pelanggaran Pajak, Contoh laporan pajak perusahaan cv

Jika CV tidak memenuhi kewajiban pajaknya, maka akan dikenakan sanksi. Sanksi yang dikenakan bisa berupa:

- Sanksi administrasi: Sanksi administrasi berupa denda atau bunga atas keterlambatan pembayaran pajak. Misalnya, denda keterlambatan pembayaran PPh Badan adalah 2% per bulan atau bagian bulan dari jumlah pajak terutang.

- Sanksi pidana: Sanksi pidana berupa hukuman penjara dan denda bagi CV yang melakukan pelanggaran pajak yang bersifat sengaja. Misalnya, CV yang melakukan tindak pidana penggelapan pajak dapat dikenakan hukuman penjara paling lama enam tahun dan denda paling banyak empat kali jumlah pajak yang tidak dibayar.

Tabel Sanksi Pelanggaran Pajak

| Pelanggaran Pajak | Sanksi |

|---|---|

| Keterlambatan pembayaran PPh Badan | Denda 2% per bulan atau bagian bulan dari jumlah pajak terutang |

| Keterlambatan pembayaran PPN | Denda 2% per bulan atau bagian bulan dari jumlah pajak terutang |

| Penggelapan pajak | Hukuman penjara paling lama enam tahun dan denda paling banyak empat kali jumlah pajak yang tidak dibayar |

Peran Akuntan dalam Pelaporan Pajak CV

Dalam menjalankan bisnis, CV wajib melaporkan kewajiban pajaknya secara berkala kepada negara. Untuk memastikan pelaporan pajak CV dilakukan dengan benar dan tepat waktu, peran akuntan sangatlah penting. Akuntan memiliki pengetahuan dan keahlian yang mumpuni dalam bidang keuangan dan perpajakan, sehingga dapat membantu CV dalam mengelola data keuangan dan menyusun laporan pajak yang akurat.

Peran Akuntan dalam Mengelola Data Keuangan

Akuntan berperan penting dalam mengelola data keuangan CV, yang merupakan dasar dalam menyusun laporan pajak. Data keuangan yang akurat dan terorganisir dengan baik akan mempermudah proses pelaporan pajak. Berikut beberapa peran akuntan dalam mengelola data keuangan:

- Mencatat semua transaksi keuangan CV, baik pemasukan maupun pengeluaran, dengan cermat dan sistematis.

- Melakukan pembukuan secara teratur, memastikan data keuangan tercatat dengan benar dan akurat.

- Menyusun laporan keuangan secara berkala, seperti laporan laba rugi, neraca, dan arus kas, untuk memberikan gambaran yang jelas tentang kondisi keuangan CV.

- Menganalisis data keuangan CV untuk mengidentifikasi potensi risiko dan peluang yang terkait dengan kewajiban pajak.

Peran Akuntan dalam Menyusun Laporan Pajak

Setelah data keuangan terkelola dengan baik, akuntan dapat membantu CV dalam menyusun laporan pajak yang akurat. Berikut beberapa peran akuntan dalam menyusun laporan pajak:

- Menentukan jenis pajak yang harus dibayarkan oleh CV, berdasarkan jenis usaha dan kegiatan operasionalnya.

- Memilih metode perhitungan pajak yang paling menguntungkan bagi CV.

- Menghitung besarnya kewajiban pajak yang harus dibayarkan CV, berdasarkan data keuangan yang telah diolah.

- Melengkapi formulir pajak dengan benar dan akurat.

- Membuat laporan pajak dan menyerahkannya kepada otoritas pajak sesuai dengan jadwal yang ditentukan.

- Memeriksa dan memverifikasi laporan pajak yang telah disusun, untuk memastikan tidak ada kesalahan dan kekeliruan.

- Memberikan konsultasi dan asistensi kepada CV terkait dengan isu perpajakan, termasuk menjawab pertanyaan dan memberikan solusi atas masalah yang dihadapi.

Tugas dan Tanggung Jawab Akuntan dalam Pelaporan Pajak CV

| No. | Tugas dan Tanggung Jawab |

|---|---|

| 1. | Menerima dan memverifikasi data keuangan CV dari berbagai sumber, seperti bukti transaksi, faktur, dan dokumen pendukung lainnya. |

| 2. | Mencatat semua transaksi keuangan CV secara sistematis dan akurat dalam buku besar dan jurnal. |

| 3. | Melakukan pembukuan secara berkala, termasuk penyesuaian dan penyusunan laporan keuangan interim. |

| 4. | Menganalisis data keuangan CV untuk mengidentifikasi potensi risiko dan peluang yang terkait dengan kewajiban pajak. |

| 5. | Menentukan jenis pajak yang harus dibayarkan oleh CV, berdasarkan jenis usaha dan kegiatan operasionalnya. |

| 6. | Memilih metode perhitungan pajak yang paling menguntungkan bagi CV, berdasarkan peraturan perpajakan yang berlaku. |

| 7. | Menghitung besarnya kewajiban pajak yang harus dibayarkan CV, berdasarkan data keuangan yang telah diolah. |

| 8. | Melengkapi formulir pajak dengan benar dan akurat, sesuai dengan peraturan perpajakan yang berlaku. |

| 9. | Membuat laporan pajak dan menyerahkannya kepada otoritas pajak sesuai dengan jadwal yang ditentukan. |

| 10. | Memeriksa dan memverifikasi laporan pajak yang telah disusun, untuk memastikan tidak ada kesalahan dan kekeliruan. |

| 11. | Memberikan konsultasi dan asistensi kepada CV terkait dengan isu perpajakan, termasuk menjawab pertanyaan dan memberikan solusi atas masalah yang dihadapi. |

| 12. | Menyiapkan dan menyimpan semua dokumen perpajakan yang relevan, termasuk laporan pajak, formulir pajak, dan bukti pembayaran pajak. |

| 13. | Memperbarui pengetahuan dan keahlian terkait dengan peraturan perpajakan yang berlaku, untuk memastikan pelaporan pajak CV dilakukan sesuai dengan peraturan terbaru. |

Tips Mengelola Pajak CV

Mengelola pajak CV memang cukup rumit, namun jangan khawatir, dengan strategi yang tepat, Anda bisa meminimalisir kesalahan dan sanksi. Berikut beberapa tips praktis yang bisa Anda terapkan:

Mengenali Jenis Pajak CV

Pertama, Anda perlu memahami jenis pajak yang wajib dibayarkan oleh CV. CV umumnya diwajibkan untuk membayar beberapa jenis pajak, seperti:

- Pajak Penghasilan (PPh) Badan

- Pajak Pertambahan Nilai (PPN)

- Pajak Penghasilan (PPh) Pasal 21 (untuk karyawan)

- Pajak Penghasilan (PPh) Pasal 23 (untuk jasa dan pembelian)

Memahami jenis pajak yang berlaku untuk CV Anda adalah langkah awal yang penting dalam mengelola pajak dengan baik.

Contoh laporan pajak perusahaan CV memang penting untuk dipahami, terutama untuk memastikan kewajiban pajak terpenuhi dengan benar. Nah, mirip dengan laporan pajak, laporan kepuasan pelanggan juga penting, terutama untuk lembaga publik seperti Puskesmas. Kamu bisa menemukan contohnya di contoh laporan kepuasan pelanggan puskesmas.

Dengan mempelajari contoh laporan kepuasan pelanggan, kamu bisa mendapatkan gambaran bagaimana cara mengukur dan menganalisis kepuasan pelanggan di Puskesmas, yang kemudian bisa diterapkan juga dalam mengelola dan meningkatkan kepuasan pelanggan di perusahaan CV.

Merencanakan Pajak Secara Efektif

Perencanaan pajak yang baik akan membantu Anda meminimalisir beban pajak yang harus ditanggung. Beberapa strategi perencanaan pajak yang dapat diterapkan oleh CV adalah:

| Strategi | Penjelasan | Contoh |

|---|---|---|

| Pengurangan Beban Pajak | Memanfaatkan berbagai pengurangan pajak yang disediakan oleh peraturan perpajakan. | Memanfaatkan fasilitas tax holiday untuk usaha baru, atau memanfaatkan pengurangan pajak untuk kegiatan penelitian dan pengembangan. |

| Penghindaran Pajak | Memilih strategi bisnis yang legal untuk meminimalisir kewajiban pajak. | Memilih skema usaha yang memiliki beban pajak yang lebih rendah, atau memilih bentuk badan usaha yang lebih efisien secara pajak. |

| Optimasi Pajak | Mengelola alur keuangan dan transaksi bisnis dengan cara yang meminimalisir kewajiban pajak. | Membuat perencanaan keuangan yang tepat, memaksimalkan pengeluaran yang dapat dikurangkan dari penghasilan kena pajak, atau memanfaatkan program tax amnesty. |

Membuat Catatan Pajak yang Terstruktur

Catat semua transaksi dan dokumen pajak dengan rapi dan terstruktur. Hal ini akan memudahkan Anda dalam menghitung dan membayar pajak tepat waktu. Anda dapat menggunakan software akuntansi atau spreadsheet untuk membantu dalam mencatat transaksi keuangan dan pajak.

Menghindari Kesalahan Umum

Beberapa kesalahan umum yang sering terjadi dalam pengelolaan pajak CV antara lain:

- Terlambat membayar pajak

- Melakukan penghitungan pajak yang salah

- Tidak melengkapi dokumen pajak dengan benar

Untuk menghindari kesalahan, Anda perlu memahami peraturan perpajakan yang berlaku dan berkonsultasi dengan ahli pajak jika diperlukan.

Mencari Bantuan Profesional

Jika Anda merasa kesulitan dalam mengelola pajak CV, jangan ragu untuk mencari bantuan dari konsultan pajak profesional. Konsultan pajak dapat membantu Anda dalam berbagai hal, seperti:

- Merencanakan strategi perencanaan pajak

- Melakukan penghitungan pajak

- Melengkapi dokumen pajak

- Membayar pajak tepat waktu

Dengan bantuan konsultan pajak, Anda dapat lebih tenang dalam mengelola pajak CV dan fokus pada pengembangan bisnis Anda.

Regulasi Pajak CV

Mengenal regulasi pajak untuk CV (Commanditaire Vennootschap) sangat penting bagi para pemilik dan pengelola usaha. CV merupakan badan usaha yang terdiri dari dua jenis anggota, yaitu sekutu komplementer dan sekutu komanditer. Dalam konteks pajak, regulasi yang berlaku untuk CV meliputi berbagai aspek, mulai dari Pajak Penghasilan (PPh) hingga Pajak Pertambahan Nilai (PPN).

Peraturan Perundang-undangan Pajak CV

Peraturan perundang-undangan yang mengatur tentang pajak CV di Indonesia tercantum dalam berbagai undang-undang dan peraturan pelaksanaannya. Berikut adalah beberapa contoh peraturan perundang-undangan yang relevan:

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan: Undang-undang ini mengatur tentang kewajiban pajak penghasilan bagi CV, termasuk tarif pajak, penghasilan kena pajak, dan berbagai jenis penghasilan yang dikenai pajak.

- Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah: Undang-undang ini mengatur tentang kewajiban pajak pertambahan nilai bagi CV yang melakukan kegiatan usaha yang dikenai PPN, seperti penjualan barang dan jasa.

Tabel Peraturan Pajak CV

Berikut adalah tabel yang menunjukkan peraturan pajak yang berlaku untuk CV, berdasarkan jenis pajak dan aturan yang berlaku:

| Jenis Pajak | Aturan yang Berlaku | Keterangan |

|---|---|---|

| Pajak Penghasilan (PPh) | Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan | CV dikenai PPh Badan dengan tarif progresif berdasarkan penghasilan kena pajak. |

| Pajak Pertambahan Nilai (PPN) | Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah | CV yang melakukan kegiatan usaha yang dikenai PPN wajib memungut dan menyetorkan PPN kepada negara. |

| Pajak Bumi dan Bangunan (PBB) | Undang-Undang Nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan | CV yang memiliki aset berupa tanah dan bangunan wajib membayar PBB berdasarkan nilai jual objek pajak (NJOP). |

Contoh Kasus Pelaporan Pajak CV

Menerapkan sistem pelaporan pajak yang tepat adalah hal penting bagi kelancaran operasional CV. Ada banyak skenario yang mungkin dihadapi CV, dan setiap skenario membutuhkan strategi dan solusi yang berbeda. Artikel ini akan membahas beberapa contoh kasus pelaporan pajak CV, termasuk CV dengan penghasilan tinggi, CV dengan kredit pajak masukan, dan CV yang mengalami kerugian.

CV dengan Penghasilan Tinggi

CV dengan penghasilan tinggi memiliki kewajiban pajak yang lebih besar dibandingkan dengan CV dengan penghasilan rendah. Untuk itu, penting bagi CV dengan penghasilan tinggi untuk memahami kewajiban pajaknya dan menerapkan strategi yang tepat untuk meminimalkan beban pajak.

- Contoh Kasus: CV “Maju Bersama” memiliki omzet Rp 1 Miliar per tahun.

- Solusi: CV “Maju Bersama” dapat memanfaatkan berbagai skema pengurangan pajak yang tersedia, seperti pengurangan pajak atas penghasilan dari usaha mikro, kecil, dan menengah (UMKM), atau pengurangan pajak atas investasi.

- Strategi: CV “Maju Bersama” juga dapat mempertimbangkan untuk melakukan diversifikasi usaha, sehingga pendapatan tidak hanya bergantung pada satu sumber.

CV dengan Kredit Pajak Masukan

CV yang melakukan pembelian barang atau jasa untuk kegiatan usahanya berhak mendapatkan kredit pajak masukan. Kredit pajak masukan dapat digunakan untuk mengurangi kewajiban pajak penghasilan.

- Contoh Kasus: CV “Sejahtera” melakukan pembelian bahan baku dengan nilai Rp 500 juta.

- Solusi: CV “Sejahtera” dapat mengklaim kredit pajak masukan atas pembelian bahan baku tersebut.

- Strategi: CV “Sejahtera” perlu memastikan bahwa dokumen pembelian bahan baku lengkap dan sesuai dengan ketentuan perpajakan, agar dapat mengklaim kredit pajak masukan.

CV yang Mengalami Kerugian

CV yang mengalami kerugian tidak perlu membayar pajak penghasilan. Namun, CV tetap wajib melaporkan kerugian tersebut dalam Surat Pemberitahuan (SPT) Tahunan PPh Badan.

- Contoh Kasus: CV “Sukses” mengalami kerugian Rp 100 juta pada tahun 2023.

- Solusi: CV “Sukses” dapat mengkompensasikan kerugian tersebut dengan penghasilan pada tahun berikutnya.

- Strategi: CV “Sukses” perlu menganalisis penyebab kerugian dan mencari solusi untuk meningkatkan profitabilitas usahanya.

Ringkasan Solusi dan Strategi

| Contoh Kasus | Solusi | Strategi |

|---|---|---|

| CV dengan Penghasilan Tinggi | Memanfaatkan skema pengurangan pajak | Diversifikasi usaha |

| CV dengan Kredit Pajak Masukan | Mengklaim kredit pajak masukan | Melengkapi dokumen pembelian |

| CV yang Mengalami Kerugian | Mengkompensasikan kerugian | Menganalisis penyebab kerugian dan meningkatkan profitabilitas |

Terakhir: Contoh Laporan Pajak Perusahaan Cv

Membuat laporan pajak CV yang akurat dan tepat waktu merupakan kewajiban bagi setiap pemilik usaha. Dengan memahami jenis laporan pajak, tata cara pelaporan, dan strategi perencanaan pajak, Anda dapat meminimalisir risiko kesalahan dan sanksi. Jangan ragu untuk berkonsultasi dengan akuntan profesional untuk mendapatkan bantuan dalam mengelola pajak CV Anda.