Pernahkah Anda bertanya-tanya bagaimana cara mengisi faktur pajak dengan benar? Atau mungkin Anda ingin memahami perhitungan pajak yang diterapkan dalam setiap transaksi? Artikel ini akan membahas contoh soal faktur pajak dan jawabannya yang akan membantu Anda memahami konsep dasar perpajakan dalam transaksi jual beli.

Melalui contoh soal yang disajikan, Anda akan mempelajari cara mengisi data penjual dan pembeli, menentukan jenis faktur, menghitung PPN dan PPh, serta memahami berbagai skema perpajakan yang berlaku. Dengan pemahaman yang baik tentang faktur pajak, Anda dapat menghindari kesalahan dan memastikan kewajiban pajak terpenuhi dengan benar.

Pengertian Faktur Pajak

Faktur pajak merupakan dokumen penting dalam sistem perpajakan di Indonesia. Dokumen ini menjadi bukti transaksi jual beli barang atau jasa yang dikenakan Pajak Pertambahan Nilai (PPN). Faktur pajak juga menjadi dasar bagi wajib pajak untuk melakukan pelaporan dan pembayaran PPN.

Definisi Faktur Pajak

Secara sederhana, faktur pajak adalah dokumen yang diterbitkan oleh penjual (pengusaha kena pajak) kepada pembeli (konsumen) sebagai bukti atas transaksi jual beli barang atau jasa yang dikenakan PPN. Dokumen ini memuat informasi lengkap mengenai transaksi, termasuk identitas penjual dan pembeli, jenis barang atau jasa, jumlah PPN yang dibebankan, dan nomor seri faktur pajak.

Ngomongin soal faktur pajak, banyak banget ya contoh soal dan jawabannya di internet. Tapi, kalau kamu lagi belajar soal analisis teks, mungkin contoh soal HOTS teks laporan hasil observasi bisa jadi latihan yang seru. Nah, buat kamu yang ingin mendalami materi ini, bisa banget nih cek contoh soal HOTS teks laporan hasil observasi di situs ini.

Dengan latihan soal yang beragam, kamu bisa makin paham tentang cara menganalisis teks laporan hasil observasi dan tentu saja, lebih siap menghadapi soal-soal faktur pajak yang lebih kompleks.

Tujuan dan Fungsi Faktur Pajak

Faktur pajak memiliki beberapa tujuan dan fungsi penting dalam sistem perpajakan, antara lain:

- Sebagai bukti transaksi jual beli barang atau jasa yang dikenakan PPN.

- Sebagai dasar bagi wajib pajak untuk melakukan pelaporan dan pembayaran PPN.

- Sebagai dasar bagi pembeli untuk memperoleh kredit pajak (input tax) atas PPN yang telah dibayarkan.

- Sebagai alat kontrol bagi Direktorat Jenderal Pajak (DJP) untuk memantau dan mengawasi penerimaan PPN.

Jenis-jenis Faktur Pajak

Berdasarkan Peraturan Menteri Keuangan (PMK) Nomor 114/PMK.03/2022 tentang Faktur Pajak, jenis faktur pajak yang berlaku saat ini adalah:

- Faktur Pajak Standar (FPS): Digunakan untuk transaksi yang nilai PPN-nya lebih dari Rp1.000.000 (satu juta rupiah).

- Faktur Pajak Sederhana (FPS): Digunakan untuk transaksi yang nilai PPN-nya kurang dari atau sama dengan Rp1.000.000 (satu juta rupiah).

- Faktur Pajak Pengganti (FPP): Digunakan untuk mengganti faktur pajak yang hilang atau rusak.

- Faktur Pajak Ekspor (FPE): Digunakan untuk transaksi ekspor barang atau jasa.

- Faktur Pajak Impor (FPI): Digunakan untuk transaksi impor barang atau jasa.

- Faktur Pajak Pengusaha Kena Pajak (PKP) Tertentu: Digunakan oleh PKP tertentu yang telah mendapatkan izin dari DJP untuk menerbitkan faktur pajak sendiri.

Perbedaan Faktur Pajak dan Nota

Faktur pajak dan nota merupakan dokumen yang seringkali dianggap sama, padahal keduanya memiliki perbedaan yang cukup signifikan.

- Faktur pajak adalah dokumen resmi yang memuat informasi lengkap mengenai transaksi jual beli barang atau jasa yang dikenakan PPN, sedangkan nota hanya merupakan bukti transaksi yang tidak memuat informasi mengenai PPN.

- Faktur pajak diterbitkan oleh PKP, sedangkan nota dapat diterbitkan oleh PKP maupun non-PKP.

- Faktur pajak menjadi dasar bagi pembeli untuk memperoleh kredit pajak, sedangkan nota tidak.

Secara umum, faktur pajak digunakan untuk transaksi jual beli barang atau jasa yang dikenakan PPN, sedangkan nota digunakan untuk transaksi jual beli barang atau jasa yang tidak dikenakan PPN atau transaksi yang nilai PPN-nya di bawah batas tertentu.

Cara Pengisian Faktur Pajak: Contoh Soal Faktur Pajak Dan Jawabannya

Faktur pajak adalah dokumen penting yang digunakan untuk mencatat transaksi jual beli barang atau jasa yang dikenakan pajak. Faktur pajak merupakan bukti transaksi yang sah dan diperlukan untuk keperluan pelaporan pajak. Oleh karena itu, mengisi faktur pajak dengan benar dan lengkap sangat penting untuk menghindari kesalahan dan sanksi.

Data Penjual

Bagian data penjual berisi informasi mengenai identitas penjual barang atau jasa. Berikut adalah langkah-langkah pengisian data penjual pada faktur pajak:

- Nama dan alamat penjual: Tuliskan nama lengkap dan alamat penjual sesuai dengan yang tertera pada Surat Izin Usaha Perdagangan (SIUP) atau dokumen resmi lainnya.

- Nomor Pokok Wajib Pajak (NPWP): Tuliskan NPWP penjual dengan benar, terdiri dari 15 digit angka, dan pastikan nomornya valid. Anda dapat mengecek keabsahan NPWP melalui situs resmi Direktorat Jenderal Pajak (DJP).

- Kode KPP: Tuliskan kode Kantor Pelayanan Pajak (KPP) tempat penjual terdaftar. Kode KPP terdiri dari 4 digit angka.

- Nomor Telepon: Tuliskan nomor telepon penjual yang dapat dihubungi.

Data Pembeli

Bagian data pembeli berisi informasi mengenai identitas pembeli barang atau jasa. Berikut adalah langkah-langkah pengisian data pembeli pada faktur pajak:

- Nama dan alamat pembeli: Tuliskan nama lengkap dan alamat pembeli sesuai dengan yang tertera pada identitas pembeli, seperti KTP atau dokumen resmi lainnya.

- Nomor Pokok Wajib Pajak (NPWP): Jika pembeli adalah wajib pajak, tuliskan NPWP pembeli dengan benar. Jika pembeli bukan wajib pajak, tuliskan “Tidak Memiliki NPWP” atau “Non-NPWP”.

- Kode KPP: Jika pembeli adalah wajib pajak, tuliskan kode KPP tempat pembeli terdaftar. Jika pembeli bukan wajib pajak, kolom ini dapat dikosongkan.

- Nomor Telepon: Tuliskan nomor telepon pembeli yang dapat dihubungi.

Kode Jenis Faktur Pajak

Kode jenis faktur pajak menunjukkan jenis faktur pajak yang digunakan. Kode jenis faktur pajak terdiri dari 3 digit angka. Berikut adalah beberapa kode jenis faktur pajak yang umum digunakan:

- 010: Faktur Pajak Standar

- 011: Faktur Pajak Sederhana

- 012: Faktur Pajak Pengganti

- 013: Faktur Pajak Penyerahan Barang Kena Pajak (BKP) di Luar Daerah Pabean

- 014: Faktur Pajak Penyerahan Barang Kena Pajak (BKP) di Daerah Pabean

- 015: Faktur Pajak Penyerahan Jasa Kena Pajak (JKP) di Luar Daerah Pabean

- 016: Faktur Pajak Penyerahan Jasa Kena Pajak (JKP) di Daerah Pabean

Nomor Seri Faktur

Nomor seri faktur adalah nomor urut yang diberikan kepada setiap faktur pajak. Nomor seri faktur terdiri dari 10 digit angka dan harus unik untuk setiap faktur pajak. Nomor seri faktur digunakan untuk mengidentifikasi setiap faktur pajak secara unik.

Tanggal Faktur

Tanggal faktur adalah tanggal ketika faktur pajak diterbitkan. Tanggal faktur harus sesuai dengan tanggal transaksi jual beli barang atau jasa. Pastikan tanggal faktur ditulis dengan benar dan lengkap, termasuk tanggal, bulan, dan tahun.

Tips dan Trik Menghindari Kesalahan dalam Pengisian Faktur Pajak, Contoh soal faktur pajak dan jawabannya

- Periksa kembali semua data yang Anda isi sebelum mencetak faktur pajak. Pastikan semua data sudah benar dan lengkap.

- Gunakan aplikasi atau software khusus untuk membuat faktur pajak. Aplikasi ini dapat membantu Anda mengisi faktur pajak dengan benar dan cepat.

- Konsultasikan dengan petugas pajak atau konsultan pajak jika Anda mengalami kesulitan dalam mengisi faktur pajak.

- Simpan semua faktur pajak yang Anda keluarkan dengan baik. Faktur pajak merupakan dokumen penting yang diperlukan untuk keperluan pelaporan pajak.

Contoh Soal Faktur Pajak

Mempelajari faktur pajak melalui contoh soal dapat membantu memahami konsep dan penerapannya dalam transaksi jual beli. Contoh soal berikut ini akan memperlihatkan bagaimana faktur pajak dibuat dan dihitung dalam berbagai skenario, melibatkan berbagai jenis barang dan jasa, serta skema perpajakan yang berbeda.

Contoh Soal Faktur Pajak dengan Berbagai Jenis Barang dan Jasa

Contoh soal ini menggambarkan transaksi pembelian berbagai jenis barang dan jasa dengan skema perpajakan yang berbeda.

- PT. Cahaya Terang membeli 100 buah lampu LED seharga Rp. 10.000,- per buah, dengan PPN 10%.

- PT. Cahaya Terang juga membeli jasa pemasangan lampu LED seharga Rp. 5.000.000,- dengan PPN 10%.

- PT. Cahaya Terang membeli 100 meter kabel listrik seharga Rp. 5.000,- per meter, dengan PPN 10%.

- PT. Cahaya Terang juga membeli jasa konsultasi instalasi listrik seharga Rp. 2.000.000,- dengan PPN 10%.

Perhitungan faktur pajak dapat dilakukan sebagai berikut:

| No. | Barang/Jasa | Jumlah | Harga Satuan | Total Harga | PPN (10%) | Total Harga + PPN |

|---|---|---|---|---|---|---|

| 1 | Lampu LED | 100 buah | Rp. 10.000,- | Rp. 1.000.000,- | Rp. 100.000,- | Rp. 1.100.000,- |

| 2 | Jasa Pemasangan | – | – | Rp. 5.000.000,- | Rp. 500.000,- | Rp. 5.500.000,- |

| 3 | Kabel Listrik | 100 meter | Rp. 5.000,- | Rp. 500.000,- | Rp. 50.000,- | Rp. 550.000,- |

| 4 | Jasa Konsultasi | – | – | Rp. 2.000.000,- | Rp. 200.000,- | Rp. 2.200.000,- |

| Total Harga | Total PPN | Total Harga + PPN | ||||

| Rp. 8.500.000,- | Rp. 850.000,- | Rp. 9.350.000,- |

Dalam contoh ini, terlihat bahwa PT. Cahaya Terang dikenakan PPN 10% untuk setiap pembelian barang dan jasa.

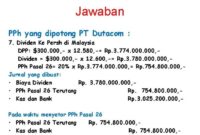

Contoh Soal Faktur Pajak dengan Transaksi PPN dan PPh

Contoh soal ini menggambarkan transaksi jual beli dengan penerapan PPN dan PPh.

- PT. Cahaya Terang menjual 100 buah lampu LED seharga Rp. 15.000,- per buah, dengan PPN 10%.

- PT. Cahaya Terang dikenakan PPh Pasal 25 sebesar 25% dari keuntungan bersih yang diperoleh.

Perhitungan faktur pajak dapat dilakukan sebagai berikut:

| No. | Keterangan | Jumlah | Harga Satuan | Total Harga | PPN (10%) | Total Harga + PPN |

|---|---|---|---|---|---|---|

| 1 | Lampu LED | 100 buah | Rp. 15.000,- | Rp. 1.500.000,- | Rp. 150.000,- | Rp. 1.650.000,- |

Perhitungan PPh Pasal 25:

- Keuntungan bersih: Rp. 1.650.000,- (Total Harga + PPN) – Rp. 1.000.000,- (Harga Pokok Penjualan) = Rp. 650.000,-

- PPh Pasal 25: Rp. 650.000,- x 25% = Rp. 162.500,-

Dalam contoh ini, PT. Cahaya Terang dikenakan PPN 10% atas penjualan lampu LED dan PPh Pasal 25 sebesar 25% dari keuntungan bersih.

Langkah-langkah Penyelesaian Soal Faktur Pajak

Berikut adalah langkah-langkah umum dalam menyelesaikan soal faktur pajak:

- Identifikasi jenis transaksi: Tentukan apakah transaksi tersebut merupakan pembelian atau penjualan.

- Tentukan jenis barang/jasa: Pastikan jenis barang/jasa yang diperjualbelikan.

- Tentukan tarif PPN: Tentukan tarif PPN yang berlaku untuk transaksi tersebut.

- Hitung total harga: Hitung total harga barang/jasa yang diperjualbelikan.

- Hitung PPN: Hitung PPN dengan mengalikan total harga dengan tarif PPN.

- Hitung total harga + PPN: Jumlahkan total harga dan PPN untuk mendapatkan total harga yang harus dibayar.

- Hitung PPh: Jika ada, hitung PPh yang berlaku berdasarkan ketentuan yang berlaku.

Dengan memahami langkah-langkah ini, Anda dapat dengan mudah menyelesaikan berbagai contoh soal faktur pajak.

Penerapan Faktur Pajak dalam Transaksi

Faktur pajak merupakan dokumen penting dalam transaksi yang melibatkan peredaran barang dan jasa, karena berperan sebagai bukti transaksi dan alat untuk menghitung, memungut, dan menyetorkan pajak. Penerapan faktur pajak dalam transaksi memiliki beberapa aspek penting yang perlu dipahami, terutama bagi pelaku usaha yang terlibat dalam kegiatan bisnis.

Mekanisme Penerbitan Faktur Pajak

Penerbitan faktur pajak pada transaksi penjualan barang dan jasa memiliki mekanisme yang terstruktur. Prosesnya melibatkan beberapa langkah penting, antara lain:

- Penentuan Jenis Faktur Pajak: Jenis faktur pajak yang digunakan tergantung pada jenis transaksi, yaitu B2B (bisnis ke bisnis), B2C (bisnis ke konsumen), atau B2G (bisnis ke pemerintah).

- Pengisian Data Faktur Pajak: Faktur pajak berisi data penting seperti nomor faktur, tanggal transaksi, nama dan alamat penjual dan pembeli, jenis barang atau jasa, harga, dan jumlah pajak.

- Penggunaan Kode Barang dan Jasa: Setiap barang atau jasa yang diperdagangkan memiliki kode barang dan jasa yang ditetapkan oleh Direktorat Jenderal Pajak (DJP). Kode ini digunakan untuk memudahkan pelacakan dan identifikasi barang atau jasa.

- Penyerahan Faktur Pajak: Setelah faktur pajak diterbitkan, faktur pajak harus diserahkan kepada pembeli sebagai bukti transaksi.

- Pencatatan Faktur Pajak: Penjual wajib mencatat semua faktur pajak yang diterbitkan dalam buku catatan faktur pajak.

Faktur Pajak sebagai Bukti Pembayaran Pajak

Faktur pajak berfungsi sebagai bukti pembayaran pajak bagi penjual dan pembeli.

- Bagi Penjual: Faktur pajak merupakan bukti bahwa penjual telah memungut pajak dari pembeli dan akan digunakan untuk menghitung dan menyetorkan pajak ke DJP.

- Bagi Pembeli: Faktur pajak merupakan bukti bahwa pembeli telah membayar pajak dan dapat digunakan untuk mengklaim kredit pajak dalam pelaporan pajaknya.

Faktur Pajak sebagai Dokumen Pelaporan Pajak

Faktur pajak merupakan dokumen penting dalam pelaporan pajak.

- Penjual: Penjual wajib melaporkan semua faktur pajak yang diterbitkan dalam Surat Pemberitahuan (SPT) Pajak Pertambahan Nilai (PPN) yang diajukan ke DJP.

- Pembeli: Pembeli dapat menggunakan faktur pajak yang diterimanya sebagai bukti untuk mengklaim kredit pajak dalam SPT PPN yang diajukan.

Perbedaan Penerbitan Faktur Pajak pada Transaksi B2B, B2C, dan B2G

Penerbitan faktur pajak pada transaksi B2B, B2C, dan B2G memiliki beberapa perbedaan, terutama dalam hal pengisian data dan jenis faktur yang digunakan.

- B2B (Bisnis ke Bisnis): Pada transaksi B2B, kedua belah pihak adalah pelaku usaha. Faktur pajak yang digunakan biasanya adalah faktur pajak standar.

- B2C (Bisnis ke Konsumen): Pada transaksi B2C, penjual adalah pelaku usaha dan pembeli adalah konsumen. Faktur pajak yang digunakan bisa berupa faktur pajak standar atau faktur pajak sederhana.

- B2G (Bisnis ke Pemerintah): Pada transaksi B2G, penjual adalah pelaku usaha dan pembeli adalah pemerintah. Faktur pajak yang digunakan biasanya adalah faktur pajak khusus untuk transaksi dengan pemerintah.

Peranan Faktur Pajak dalam Sistem Perpajakan

Faktur pajak merupakan dokumen penting yang memiliki peran vital dalam sistem perpajakan Indonesia. Dokumen ini menjadi bukti transaksi jual beli barang atau jasa yang melibatkan Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM). Peran faktur pajak tidak hanya sebatas bukti transaksi, namun juga menjadi kunci dalam mekanisme pengumpulan pajak, transparansi, dan akuntabilitas dalam sistem perpajakan.

Peran Penting Faktur Pajak dalam Sistem Perpajakan Indonesia

Faktur pajak memiliki peran penting dalam sistem perpajakan Indonesia, yaitu:

- Sebagai bukti sah atas transaksi jual beli barang atau jasa yang dikenakan PPN dan PPnBM.

- Sebagai dasar perhitungan dan pembayaran pajak bagi wajib pajak.

- Sebagai alat untuk mengontrol dan mengawasi pergerakan barang dan jasa di dalam negeri.

- Sebagai alat untuk mencegah terjadinya praktik penggelapan pajak.

Bagaimana Faktur Pajak Membantu Pemerintah dalam Mengendalikan Penerimaan Pajak

Faktur pajak berperan penting dalam membantu pemerintah mengendalikan penerimaan pajak dengan cara:

- Memastikan setiap transaksi yang dikenakan PPN dan PPnBM tercatat dengan benar dan terlacak.

- Memudahkan proses audit dan pengawasan pajak oleh Direktorat Jenderal Pajak (DJP).

- Membantu DJP dalam melakukan penagihan pajak kepada wajib pajak yang belum melunasi kewajibannya.

Peran Faktur Pajak dalam Transparansi dan Akuntabilitas dalam Sistem Perpajakan

Faktur pajak berkontribusi dalam meningkatkan transparansi dan akuntabilitas dalam sistem perpajakan melalui:

- Menyediakan informasi yang lengkap dan akurat mengenai transaksi yang dilakukan oleh wajib pajak.

- Memudahkan masyarakat untuk melakukan pengawasan terhadap kinerja DJP dalam mengelola penerimaan pajak.

- Meningkatkan kepercayaan masyarakat terhadap sistem perpajakan Indonesia.

Dampak Kesalahan Faktur Pajak

Faktur pajak merupakan dokumen penting dalam sistem perpajakan yang mencatat transaksi jual beli barang atau jasa. Kesalahan dalam faktur pajak dapat menimbulkan dampak negatif bagi wajib pajak dan sistem perpajakan secara keseluruhan.

Dampak Kesalahan Faktur Pajak Terhadap Wajib Pajak

Kesalahan dalam faktur pajak dapat berdampak langsung terhadap wajib pajak. Berikut beberapa dampak yang mungkin terjadi:

- Sanksi denda: Wajib pajak yang membuat kesalahan dalam faktur pajak dapat dikenai sanksi denda. Besaran denda yang dikenakan bervariasi tergantung jenis dan tingkat kesalahan yang dilakukan. Sebagai contoh, jika wajib pajak lupa mencantumkan Nomor Pokok Wajib Pajak (NPWP) pada faktur pajak, maka mereka dapat dikenai denda sebesar 2% dari nilai pajak yang terutang.

- Penundaan pengembalian pajak: Kesalahan dalam faktur pajak dapat menyebabkan penundaan pengembalian pajak. Hal ini karena petugas pajak mungkin memerlukan waktu lebih lama untuk memverifikasi faktur pajak yang salah. Contohnya, jika wajib pajak salah mencantumkan tanggal transaksi pada faktur pajak, maka petugas pajak mungkin akan menunda pengembalian pajak hingga kesalahan tersebut diperbaiki.

- Pemeriksaan pajak: Kesalahan dalam faktur pajak dapat memicu pemeriksaan pajak oleh petugas pajak. Hal ini karena petugas pajak mungkin curiga bahwa ada kesalahan atau ketidaksesuaian dalam data yang tercantum pada faktur pajak. Pemeriksaan pajak ini dapat memakan waktu dan tenaga yang cukup besar bagi wajib pajak.

Dampak Kesalahan Faktur Pajak Terhadap Sistem Perpajakan

Kesalahan dalam faktur pajak juga dapat berdampak negatif terhadap sistem perpajakan secara keseluruhan. Berikut beberapa dampak yang mungkin terjadi:

- Kehilangan penerimaan pajak: Kesalahan dalam faktur pajak dapat menyebabkan kehilangan penerimaan pajak. Hal ini karena wajib pajak mungkin tidak mencantumkan nilai pajak yang benar pada faktur pajak, sehingga nilai pajak yang terutang menjadi lebih rendah.

- Kerugian bagi negara: Kehilangan penerimaan pajak dapat menyebabkan kerugian bagi negara. Dana yang seharusnya digunakan untuk pembangunan dan kesejahteraan masyarakat dapat berkurang karena kesalahan dalam faktur pajak.

- Menurunkan kepercayaan terhadap sistem perpajakan: Kesalahan dalam faktur pajak dapat menurunkan kepercayaan masyarakat terhadap sistem perpajakan. Hal ini karena masyarakat mungkin beranggapan bahwa sistem perpajakan tidak adil dan tidak transparan.

Cara Mengatasi Kesalahan Faktur Pajak

Untuk meminimalkan dampak negatif dari kesalahan faktur pajak, wajib pajak perlu melakukan beberapa langkah, seperti:

- Melakukan pengecekan ulang faktur pajak: Sebelum menerbitkan faktur pajak, wajib pajak perlu melakukan pengecekan ulang terhadap data yang tercantum pada faktur pajak. Pastikan semua data yang tercantum benar dan lengkap.

- Memanfaatkan aplikasi e-Faktur: Aplikasi e-Faktur merupakan aplikasi online yang dapat membantu wajib pajak dalam membuat dan menerbitkan faktur pajak. Aplikasi ini dapat membantu meminimalkan kesalahan dalam faktur pajak karena sudah dilengkapi dengan fitur pengecekan data dan validasi.

- Mengikuti pelatihan dan seminar: Wajib pajak perlu mengikuti pelatihan dan seminar tentang perpajakan untuk meningkatkan pengetahuan dan keterampilan dalam membuat faktur pajak. Dengan pengetahuan yang cukup, wajib pajak dapat meminimalkan kesalahan dalam faktur pajak.

- Meminta bantuan konsultan pajak: Jika wajib pajak merasa kesulitan dalam membuat faktur pajak, mereka dapat meminta bantuan konsultan pajak. Konsultan pajak dapat membantu wajib pajak dalam membuat faktur pajak yang benar dan sesuai dengan peraturan perpajakan.

Perkembangan Teknologi dalam Faktur Pajak

Faktur pajak merupakan dokumen penting dalam sistem perpajakan yang mencatat transaksi jual beli barang atau jasa. Seiring dengan perkembangan teknologi, sistem faktur pajak juga mengalami transformasi yang signifikan. Penggunaan teknologi dalam faktur pajak telah membawa banyak perubahan dan manfaat, termasuk efisiensi, akurasi, dan keamanan.

E-Faktur dan e-Billing

E-Faktur dan e-Billing adalah dua contoh penerapan teknologi dalam faktur pajak. E-Faktur adalah faktur pajak elektronik yang diterbitkan dan diterima secara digital. Sedangkan e-Billing adalah sistem pembayaran pajak secara elektronik. Kedua sistem ini telah diterapkan di Indonesia dan telah mengubah cara pengelolaan faktur pajak.

- E-Faktur memungkinkan penerbitan dan penerimaan faktur pajak secara real-time, sehingga prosesnya lebih cepat dan efisien. E-Faktur juga membantu mengurangi kesalahan karena data faktur pajak disimpan dalam format digital yang terstruktur.

- E-Billing memudahkan pembayaran pajak karena dapat dilakukan secara online melalui berbagai platform pembayaran digital. Sistem ini juga meningkatkan transparansi dan akuntabilitas dalam pembayaran pajak.

Manfaat Penggunaan Teknologi dalam Faktur Pajak

Penggunaan teknologi dalam faktur pajak memiliki banyak manfaat, antara lain:

- Efisiensi: Penerbitan dan penerimaan faktur pajak secara digital mempercepat proses dan mengurangi penggunaan kertas. Sistem e-Faktur dan e-Billing juga mengotomatiskan beberapa proses, sehingga meminimalkan kesalahan dan menghemat waktu.

- Akurasi: Data faktur pajak yang disimpan dalam format digital terstruktur lebih akurat dan mudah diakses. Sistem e-Faktur juga dilengkapi dengan fitur validasi data untuk memastikan keakuratan informasi yang tercantum.

- Keamanan: E-Faktur dan e-Billing menggunakan sistem keamanan yang canggih untuk melindungi data faktur pajak dari akses yang tidak sah. Data disimpan dalam sistem yang terenkripsi dan diakses melalui mekanisme otentikasi yang ketat.

- Transparansi: Sistem e-Faktur dan e-Billing meningkatkan transparansi dalam pengelolaan faktur pajak. Data faktur pajak dapat diakses secara real-time oleh pihak terkait, sehingga meningkatkan akuntabilitas dan mengurangi potensi kecurangan.

Tantangan dalam Penerapan Teknologi Faktur Pajak

Meskipun menawarkan banyak manfaat, penerapan teknologi faktur pajak juga menghadapi beberapa tantangan:

- Ketersediaan Infrastruktur: Penerapan e-Faktur dan e-Billing membutuhkan infrastruktur teknologi yang memadai, termasuk koneksi internet yang stabil dan perangkat yang kompatibel. Hal ini menjadi tantangan bagi sebagian pelaku usaha yang berada di daerah terpencil atau memiliki keterbatasan akses internet.

- Keterampilan Sumber Daya Manusia: Penggunaan teknologi faktur pajak membutuhkan sumber daya manusia yang terampil dalam mengoperasikan sistem e-Faktur dan e-Billing. Pelatihan dan edukasi yang memadai diperlukan untuk memastikan para pengguna dapat memanfaatkan teknologi dengan efektif.

- Keamanan Data: Sistem e-Faktur dan e-Billing menyimpan data faktur pajak yang sensitif. Oleh karena itu, keamanan data menjadi perhatian utama. Dibutuhkan sistem keamanan yang kuat dan langkah-langkah pencegahan yang efektif untuk melindungi data dari ancaman siber.

- Biaya Implementasi: Penerapan teknologi faktur pajak membutuhkan investasi awal untuk membangun infrastruktur dan melatih sumber daya manusia. Biaya implementasi ini bisa menjadi kendala bagi pelaku usaha kecil dan menengah yang memiliki keterbatasan modal.

Solusi untuk Mengatasi Tantangan

Untuk mengatasi tantangan dalam penerapan teknologi faktur pajak, beberapa solusi dapat diterapkan:

- Peningkatan Infrastruktur: Pemerintah perlu terus berupaya meningkatkan akses internet dan infrastruktur teknologi di seluruh wilayah Indonesia. Program pembangunan infrastruktur digital dapat membantu meningkatkan ketersediaan internet di daerah terpencil.

- Edukasi dan Pelatihan: Program edukasi dan pelatihan yang komprehensif perlu dilakukan untuk meningkatkan keterampilan sumber daya manusia dalam menggunakan teknologi faktur pajak. Pelatihan dapat dilakukan melalui berbagai platform, seperti seminar, workshop, dan platform online.

- Peningkatan Keamanan Data: Pemerintah dan penyedia layanan e-Faktur dan e-Billing perlu meningkatkan sistem keamanan data. Penerapan teknologi keamanan yang canggih dan langkah-langkah pencegahan yang proaktif dapat membantu melindungi data dari ancaman siber.

- Dukungan dan Insentif: Pemerintah dapat memberikan dukungan dan insentif bagi pelaku usaha yang menerapkan teknologi faktur pajak. Program subsidi, keringanan pajak, dan kemudahan akses pembiayaan dapat membantu pelaku usaha kecil dan menengah untuk mengadopsi teknologi ini.

Ringkasan Terakhir

Memahami faktur pajak dan cara pengisiannya adalah langkah penting dalam menjalankan bisnis yang legal dan bertanggung jawab. Dengan mempelajari contoh soal dan jawabannya, Anda akan lebih percaya diri dalam menghadapi berbagai skenario transaksi dan memahami hak serta kewajiban Anda sebagai wajib pajak.