Contoh soal irr – Pernahkah Anda bertanya-tanya bagaimana cara mengukur keuntungan investasi yang sebenarnya? Internal Rate of Return (IRR) hadir sebagai alat bantu untuk menjawab pertanyaan ini. IRR merupakan metode yang digunakan untuk menentukan tingkat pengembalian internal suatu investasi, dengan kata lain, IRR menunjukkan persentase keuntungan yang diharapkan dari suatu investasi.

Contohnya, bayangkan Anda ingin berinvestasi di sebuah bisnis baru. Dengan menggunakan IRR, Anda dapat menghitung persentase keuntungan yang diharapkan dari investasi tersebut. Informasi ini sangat berguna untuk membandingkan berbagai pilihan investasi dan menentukan investasi mana yang paling menguntungkan.

Pengertian Internal Rate of Return (IRR)

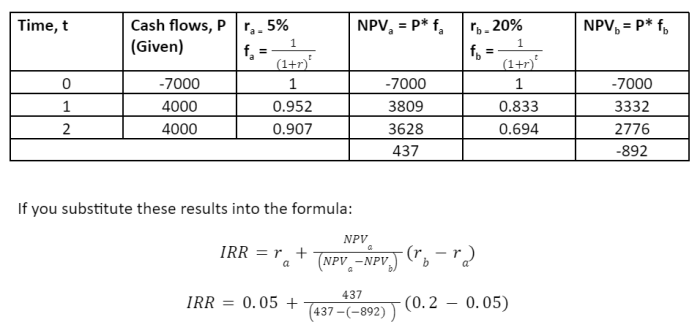

Internal Rate of Return (IRR) adalah tingkat pengembalian yang diharapkan dari sebuah investasi, di mana nilai sekarang (present value) dari semua arus kas masuk sama dengan nilai sekarang (present value) dari semua arus kas keluar. Singkatnya, IRR adalah tingkat diskonto yang membuat Net Present Value (NPV) dari suatu investasi sama dengan nol.

Contoh Kasus IRR

Bayangkan Anda ingin berinvestasi pada bisnis baru. Anda memperkirakan bahwa bisnis tersebut akan menghasilkan arus kas masuk sebesar Rp 100 juta per tahun selama 5 tahun. Investasi awal yang diperlukan adalah Rp 300 juta. IRR adalah tingkat pengembalian yang membuat nilai sekarang dari arus kas masuk (Rp 100 juta per tahun selama 5 tahun) sama dengan nilai sekarang dari investasi awal (Rp 300 juta). Dalam kasus ini, IRR adalah tingkat pengembalian yang diharapkan dari investasi tersebut.

Contoh soal IRR seringkali muncul dalam mata kuliah ekonomi dan keuangan. Nah, kalau kamu lagi belajar tentang hak dan kewajiban warga negara dalam Pancasila, kamu bisa menemukan contoh soal yang menarik di contoh soal substansi hak dan kewajiban warga negara dalam pancasila.

Soal-soal ini bisa membantumu memahami bagaimana konsep Pancasila diterapkan dalam kehidupan sehari-hari. Sama seperti contoh soal IRR, soal-soal ini bisa membantu kamu memahami konsep dan mengasah kemampuan berpikir kritis.

Perbandingan IRR dengan Metode Pengembalian Investasi Lainnya

IRR sering dibandingkan dengan metode pengembalian investasi lainnya seperti Payback Period dan Net Present Value (NPV). Berikut adalah tabel yang membandingkan ketiga metode tersebut:

| Metode | Pengertian | Kelebihan | Kekurangan |

|---|---|---|---|

| Payback Period | Waktu yang dibutuhkan untuk mendapatkan kembali investasi awal. | Mudah dipahami dan dihitung. | Tidak mempertimbangkan nilai waktu dari uang. |

| Net Present Value (NPV) | Selisih antara nilai sekarang dari arus kas masuk dan arus kas keluar. | Mempertimbangkan nilai waktu dari uang. | Membutuhkan perkiraan arus kas yang akurat. |

| Internal Rate of Return (IRR) | Tingkat pengembalian yang diharapkan dari investasi. | Mempertimbangkan nilai waktu dari uang dan memberikan gambaran yang lebih komprehensif tentang pengembalian investasi. | Sulit dihitung secara manual dan membutuhkan perkiraan arus kas yang akurat. |

Kelebihan dan Kekurangan IRR: Contoh Soal Irr

Internal Rate of Return (IRR) merupakan salah satu metode analisis investasi yang populer. IRR merupakan tingkat pengembalian yang diharapkan dari suatu investasi, yang membuat nilai sekarang bersih (Net Present Value/NPV) dari arus kas proyek menjadi nol. IRR sering digunakan untuk membandingkan berbagai investasi dan memutuskan mana yang paling menguntungkan.

Namun, seperti metode analisis lainnya, IRR juga memiliki beberapa kelemahan. Memahami kelebihan dan kekurangan IRR sangat penting untuk membuat keputusan investasi yang tepat.

Kelebihan IRR

IRR memiliki beberapa kelebihan, antara lain:

- Mudah dipahami: IRR mudah dipahami dan diinterpretasikan, bahkan bagi investor yang tidak memiliki latar belakang keuangan yang kuat. IRR menunjukkan tingkat pengembalian yang diharapkan dari suatu investasi dalam persentase, sehingga mudah untuk membandingkannya dengan investasi lainnya.

- Mempertimbangkan nilai waktu uang: IRR mempertimbangkan nilai waktu uang, yaitu bahwa uang yang diterima di masa depan bernilai lebih rendah daripada uang yang diterima hari ini. Hal ini penting karena memungkinkan investor untuk membandingkan investasi yang memiliki jangka waktu berbeda.

- Menunjukkan profitabilitas proyek: IRR menunjukkan tingkat pengembalian yang diharapkan dari suatu proyek, yang dapat digunakan untuk menilai profitabilitas proyek tersebut. Jika IRR lebih tinggi dari tingkat pengembalian yang diharapkan, maka proyek tersebut dianggap menguntungkan.

Kekurangan IRR

Selain kelebihannya, IRR juga memiliki beberapa kekurangan, antara lain:

- Tidak mempertimbangkan skala proyek: IRR tidak mempertimbangkan skala proyek. Misalnya, dua proyek dengan IRR yang sama mungkin memiliki nilai NPV yang berbeda, karena skala proyeknya berbeda. Proyek dengan skala yang lebih besar mungkin memiliki NPV yang lebih tinggi, meskipun IRR-nya sama dengan proyek yang lebih kecil.

- Tidak selalu memberikan hasil yang unik: Dalam beberapa kasus, IRR dapat menghasilkan beberapa solusi, yang membuat interpretasi hasil menjadi sulit. Hal ini terjadi ketika aliran kas proyek berubah tanda beberapa kali.

- Tidak mempertimbangkan risiko: IRR tidak mempertimbangkan risiko investasi. Misalnya, dua proyek dengan IRR yang sama mungkin memiliki tingkat risiko yang berbeda. Proyek dengan risiko yang lebih tinggi mungkin memiliki IRR yang lebih tinggi, tetapi juga memiliki potensi kerugian yang lebih besar.

Contoh Kasus

Misalnya, Anda memiliki dua pilihan investasi:

- Proyek A: Investasi awal sebesar Rp100 juta, menghasilkan arus kas tahunan sebesar Rp20 juta selama 5 tahun, IRR 15%.

- Proyek B: Investasi awal sebesar Rp500 juta, menghasilkan arus kas tahunan sebesar Rp100 juta selama 5 tahun, IRR 15%.

Meskipun kedua proyek memiliki IRR yang sama (15%), Proyek B memiliki investasi awal yang lebih besar dan menghasilkan arus kas yang lebih besar. Jika Anda hanya melihat IRR, Anda mungkin akan memilih kedua proyek tersebut. Namun, jika Anda melihat NPV, Anda akan menemukan bahwa Proyek B memiliki NPV yang lebih tinggi, karena skala proyeknya lebih besar. Dalam hal ini, IRR tidak dapat memberikan gambaran yang lengkap tentang profitabilitas kedua proyek tersebut.

Mengatasi Kekurangan IRR

Ada beberapa cara untuk mengatasi kekurangan IRR, antara lain:

- Menggunakan metode analisis lainnya: Selain IRR, Anda dapat menggunakan metode analisis lainnya, seperti NPV, payback period, dan profitability index (PI), untuk menilai investasi. Metode-metode ini dapat memberikan gambaran yang lebih lengkap tentang profitabilitas investasi.

- Mempertimbangkan risiko: Anda harus mempertimbangkan risiko investasi, seperti risiko pasar, risiko operasional, dan risiko keuangan. Risiko dapat diukur dengan menggunakan berbagai metode, seperti analisis sensitivitas, analisis skenario, dan analisis Monte Carlo.

- Mempertimbangkan skala proyek: Anda harus mempertimbangkan skala proyek dan membandingkan investasi berdasarkan nilai NPV, bukan hanya IRR. NPV mempertimbangkan skala proyek dan memberikan gambaran yang lebih akurat tentang profitabilitas investasi.

IRR dalam Berbagai Skenario Investasi

Internal Rate of Return (IRR) merupakan alat yang ampuh untuk mengevaluasi profitabilitas investasi. IRR menunjukkan tingkat pengembalian yang diharapkan dari suatu investasi, dimana nilai sekarang dari aliran kas masuk sama dengan nilai sekarang dari aliran kas keluar. Dalam arti lain, IRR adalah tingkat diskonto yang membuat Net Present Value (NPV) dari suatu investasi menjadi nol.

IRR berguna dalam berbagai skenario investasi, mulai dari investasi real estat hingga investasi saham dan bisnis. Dengan memahami cara menghitung dan menginterpretasikan IRR, investor dapat membuat keputusan yang lebih terinformasi dan mengoptimalkan pengembalian investasi mereka.

IRR dalam Investasi Real Estat

Dalam investasi real estat, IRR digunakan untuk menilai profitabilitas potensial dari pembelian properti. Aliran kas masuk dalam skenario ini biasanya berasal dari sewa dan penjualan properti di masa depan, sedangkan aliran kas keluar meliputi biaya pembelian, biaya renovasi, dan biaya operasional.

Contohnya, seorang investor sedang mempertimbangkan untuk membeli properti seharga Rp 1 miliar. Investor memperkirakan properti tersebut dapat disewakan seharga Rp 10 juta per bulan dan dijual seharga Rp 1,5 miliar dalam 5 tahun. Biaya renovasi dan operasional diperkirakan mencapai Rp 50 juta per tahun.

Dengan menggunakan kalkulator IRR, investor dapat menghitung IRR dari investasi ini. Jika IRR lebih tinggi dari tingkat pengembalian yang diharapkan investor, maka investasi tersebut dapat dianggap menguntungkan. Sebaliknya, jika IRR lebih rendah dari tingkat pengembalian yang diharapkan, maka investasi tersebut mungkin tidak menguntungkan.

IRR dalam Investasi Saham, Contoh soal irr

Dalam investasi saham, IRR dapat digunakan untuk menilai profitabilitas potensial dari pembelian saham. Aliran kas masuk dalam skenario ini biasanya berasal dari dividen dan penjualan saham di masa depan, sedangkan aliran kas keluar meliputi biaya pembelian saham.

Contohnya, seorang investor sedang mempertimbangkan untuk membeli 1.000 saham perusahaan XYZ seharga Rp 10.000 per saham. Investor memperkirakan perusahaan XYZ akan membayar dividen sebesar Rp 500 per saham per tahun dan menjual saham tersebut seharga Rp 15.000 per saham dalam 3 tahun.

Dengan menggunakan kalkulator IRR, investor dapat menghitung IRR dari investasi ini. Jika IRR lebih tinggi dari tingkat pengembalian yang diharapkan investor, maka investasi tersebut dapat dianggap menguntungkan. Sebaliknya, jika IRR lebih rendah dari tingkat pengembalian yang diharapkan, maka investasi tersebut mungkin tidak menguntungkan.

IRR dalam Investasi Bisnis

Dalam investasi bisnis, IRR digunakan untuk menilai profitabilitas potensial dari memulai atau mengembangkan bisnis. Aliran kas masuk dalam skenario ini biasanya berasal dari pendapatan bisnis, sedangkan aliran kas keluar meliputi biaya awal, biaya operasional, dan biaya pengembangan.

Contohnya, seorang pengusaha sedang mempertimbangkan untuk memulai bisnis restoran dengan biaya awal Rp 500 juta. Pengusaha memperkirakan bisnis tersebut akan menghasilkan pendapatan sebesar Rp 1 miliar per tahun dan memiliki biaya operasional sebesar Rp 600 juta per tahun.

Dengan menggunakan kalkulator IRR, pengusaha dapat menghitung IRR dari investasi ini. Jika IRR lebih tinggi dari tingkat pengembalian yang diharapkan pengusaha, maka investasi tersebut dapat dianggap menguntungkan. Sebaliknya, jika IRR lebih rendah dari tingkat pengembalian yang diharapkan, maka investasi tersebut mungkin tidak menguntungkan.

Perbandingan Hasil IRR dalam Berbagai Skenario Investasi

| Skenario Investasi | IRR |

|---|---|

| Investasi Real Estat | 15% |

| Investasi Saham | 12% |

| Investasi Bisnis | 20% |

Perlu diingat bahwa hasil IRR ini hanya contoh dan dapat bervariasi tergantung pada berbagai faktor, seperti tingkat inflasi, suku bunga, dan kondisi pasar. Investor harus melakukan analisis yang cermat dan mempertimbangkan semua faktor yang relevan sebelum membuat keputusan investasi.

Ringkasan Penutup

Memahami IRR adalah kunci untuk membuat keputusan investasi yang cerdas. Dengan menggunakan contoh soal IRR, Anda dapat melatih kemampuan dalam menghitung dan menginterpretasikan IRR, sehingga dapat memilih investasi yang memberikan keuntungan optimal sesuai dengan risiko yang Anda terima.