Contoh soal obligasi – Pernahkah Anda mendengar tentang obligasi? Mungkin istilah ini terdengar asing, tapi sebenarnya obligasi merupakan salah satu instrumen investasi yang populer. Bayangkan Anda meminjamkan uang kepada perusahaan atau pemerintah, dan sebagai gantinya Anda akan mendapatkan bunga dan pengembalian modal di masa depan. Nah, itulah esensi dari obligasi.

Dalam artikel ini, kita akan menjelajahi dunia obligasi lebih dalam dengan mempelajari contoh-contoh soal yang akan membantu Anda memahami konsep dan mekanisme investasinya. Dari pengertian hingga perhitungan nilai obligasi, kita akan mengulasnya secara tuntas dan mudah dipahami.

Pengertian Obligasi

Obligasi merupakan salah satu instrumen keuangan yang berperan penting dalam perekonomian. Sederhananya, obligasi adalah surat utang yang diterbitkan oleh perusahaan atau pemerintah kepada investor. Dengan membeli obligasi, investor meminjamkan uang kepada penerbit dan akan mendapatkan pengembalian berupa bunga secara berkala dan pengembalian pokok utang pada saat jatuh tempo.

Bayangkan kamu meminjamkan uang kepada temanmu dengan janji dia akan mengembalikan uang tersebut dengan bunga di kemudian hari. Nah, dalam hal ini, kamu berperan sebagai investor, temanmu sebagai penerbit obligasi, dan uang yang kamu pinjamkan merupakan obligasi.

Jenis-Jenis Obligasi

Obligasi memiliki berbagai jenis, yang dibedakan berdasarkan ciri-ciri tertentu, seperti jangka waktu, tingkat bunga, dan metode pembayaran. Berikut adalah beberapa jenis obligasi yang umum dijumpai:

| Jenis Obligasi | Ciri-ciri |

|---|---|

| Obligasi Konvensional | Membayar bunga tetap secara berkala dan pengembalian pokok utang pada saat jatuh tempo. |

| Obligasi Zero Coupon | Tidak membayar bunga secara berkala, tetapi hanya mengembalikan pokok utang pada saat jatuh tempo. |

| Obligasi Sukuk | Berbasis syariah, di mana investor mendapatkan keuntungan dari bagi hasil aset yang mendasari obligasi. |

| Obligasi Perpetual | Tidak memiliki tanggal jatuh tempo, sehingga pembayaran bunga akan terus berlanjut selamanya. |

Ciri-ciri Obligasi

Obligasi adalah surat utang yang diterbitkan oleh perusahaan atau pemerintah untuk mendapatkan dana. Pemilik obligasi, atau pemegang obligasi, akan menerima pembayaran bunga secara berkala dan akan dibayar kembali pokok utangnya pada saat jatuh tempo. Sebagai investor, memahami ciri-ciri obligasi sangat penting untuk menentukan apakah investasi tersebut sesuai dengan profil risiko dan tujuan investasi Anda.

Ciri-ciri Umum Obligasi, Contoh soal obligasi

Obligasi memiliki beberapa ciri umum yang membedakannya dari jenis investasi lainnya. Berikut adalah beberapa ciri utama obligasi:

- Nilai Nominal (Par Value): Nilai nominal adalah nilai pokok yang akan dibayarkan kepada pemegang obligasi pada saat jatuh tempo. Nilai nominal biasanya dinyatakan dalam mata uang tertentu, seperti Rupiah atau Dolar Amerika.

- Kupon: Kupon adalah pembayaran bunga tetap yang dibayarkan secara berkala kepada pemegang obligasi. Besar kupon dinyatakan sebagai persentase dari nilai nominal dan dibayarkan setiap periode tertentu, seperti bulanan, triwulan, atau tahunan.

- Jangka Waktu (Tenor): Jangka waktu adalah periode waktu sejak penerbitan obligasi hingga jatuh tempo. Jangka waktu dapat bervariasi, mulai dari beberapa bulan hingga beberapa dekade.

- Tanggal Jatuh Tempo: Tanggal jatuh tempo adalah tanggal di mana pemegang obligasi akan menerima pembayaran pokok utang dari penerbit obligasi.

- Tingkat Bunga (Yield): Tingkat bunga adalah pengembalian yang diperoleh pemegang obligasi atas investasi mereka. Tingkat bunga biasanya dinyatakan sebagai persentase tahunan dari nilai nominal.

Perbedaan Obligasi dengan Saham

Meskipun sama-sama merupakan instrumen investasi, obligasi dan saham memiliki beberapa perbedaan mendasar:

- Hak Suara: Pemegang obligasi tidak memiliki hak suara dalam perusahaan, sementara pemegang saham memiliki hak suara dalam rapat pemegang saham. Artinya, pemegang obligasi tidak dapat mempengaruhi keputusan strategis perusahaan, sementara pemegang saham dapat.

- Keuntungan: Keuntungan yang diperoleh pemegang obligasi terbatas pada pembayaran bunga dan pengembalian pokok utang, sedangkan pemegang saham dapat memperoleh keuntungan dari peningkatan nilai saham atau dividen.

- Risiko: Obligasi umumnya dianggap sebagai investasi yang lebih aman dibandingkan saham. Hal ini karena pemegang obligasi memiliki prioritas atas pemegang saham dalam hal pembayaran utang. Namun, obligasi tetap memiliki risiko, seperti risiko gagal bayar (default) oleh penerbit obligasi.

Contoh Soal Ciri-ciri Obligasi

Sebuah perusahaan menerbitkan obligasi dengan nilai nominal Rp1.000.000, kupon 5% per tahun, dan jangka waktu 5 tahun. Pertanyaan:

- Berapa besar pembayaran bunga yang akan diterima pemegang obligasi setiap tahun?

- Kapan jatuh tempo obligasi tersebut?

Jawaban:

- Pembayaran bunga setiap tahun = Nilai nominal x Kupon = Rp1.000.000 x 5% = Rp50.000.

- Jatuh tempo obligasi adalah 5 tahun setelah tanggal penerbitan.

Unsur-unsur Obligasi

Obligasi adalah surat utang yang diterbitkan oleh perusahaan atau pemerintah kepada investor. Penerbit obligasi berjanji untuk membayar kembali pokok pinjaman dan bunga kepada investor pada tanggal jatuh tempo. Obligasi memiliki beberapa unsur pokok yang perlu dipahami agar investor dapat memilih obligasi yang tepat untuk portofolio mereka.

Unsur-unsur Pokok Obligasi

Berikut adalah beberapa unsur pokok yang terdapat dalam obligasi:

- Nominal: Nilai nominal adalah nilai pokok yang tercantum dalam obligasi. Nilai nominal biasanya dibayarkan kembali kepada investor pada tanggal jatuh tempo. Misalnya, obligasi dengan nilai nominal Rp1.000.000 akan dibayarkan kembali sebesar Rp1.000.000 pada tanggal jatuh tempo.

- Kupon: Kupon adalah tingkat bunga yang dibayarkan oleh penerbit obligasi kepada investor. Kupon biasanya dibayarkan secara berkala, misalnya setiap tahun atau setiap enam bulan. Misalnya, obligasi dengan kupon 5% akan memberikan bunga sebesar Rp50.000 per tahun untuk setiap Rp1.000.000 nilai nominal.

- Jangka Waktu: Jangka waktu adalah periode waktu sejak obligasi diterbitkan hingga tanggal jatuh tempo. Jangka waktu obligasi dapat bervariasi, mulai dari beberapa bulan hingga beberapa dekade. Misalnya, obligasi dengan jangka waktu 5 tahun akan jatuh tempo dalam 5 tahun sejak diterbitkan.

- Tanggal Jatuh Tempo: Tanggal jatuh tempo adalah tanggal di mana penerbit obligasi wajib membayar kembali pokok pinjaman kepada investor. Pada tanggal jatuh tempo, investor akan menerima kembali nilai nominal obligasi. Misalnya, obligasi dengan tanggal jatuh tempo 1 Januari 2025 akan jatuh tempo pada 1 Januari 2025.

- Peringkat Kredit: Peringkat kredit adalah penilaian terhadap kemampuan penerbit obligasi untuk memenuhi kewajibannya. Peringkat kredit biasanya diberikan oleh lembaga pemeringkat kredit, seperti Moody’s, Standard & Poor’s, dan Fitch Ratings. Peringkat kredit yang tinggi menunjukkan bahwa penerbit obligasi memiliki kemampuan yang baik untuk memenuhi kewajibannya, sementara peringkat kredit yang rendah menunjukkan bahwa penerbit obligasi memiliki risiko yang lebih tinggi untuk gagal memenuhi kewajibannya. Misalnya, obligasi dengan peringkat kredit AAA memiliki risiko yang lebih rendah untuk gagal bayar dibandingkan dengan obligasi dengan peringkat kredit BB.

Contoh Soal Unsur-unsur Obligasi

Misalnya, sebuah perusahaan menerbitkan obligasi dengan nilai nominal Rp1.000.000, kupon 6%, jangka waktu 10 tahun, dan tanggal jatuh tempo 1 Januari 2030.

- Nominal: Rp1.000.000

- Kupon: 6%

- Jangka Waktu: 10 tahun

- Tanggal Jatuh Tempo: 1 Januari 2030

Tabel Unsur-unsur Obligasi

Berikut tabel yang berisi unsur-unsur obligasi beserta contohnya:

| Unsur | Contoh |

|---|---|

| Nominal | Rp1.000.000 |

| Kupon | 6% |

| Jangka Waktu | 10 tahun |

| Tanggal Jatuh Tempo | 1 Januari 2030 |

| Peringkat Kredit | AAA |

Jenis-jenis Obligasi

Obligasi, sebagai instrumen utang, memiliki beragam jenis yang dibedakan berdasarkan sifatnya. Pemahaman terhadap jenis-jenis obligasi ini penting untuk memahami karakteristik, risiko, dan potensi keuntungan yang ditawarkan masing-masing jenis obligasi.

Berdasarkan Sifat

Berdasarkan sifatnya, obligasi dapat dibedakan menjadi beberapa jenis, yaitu:

- Obligasi Konvertibel: Jenis obligasi yang memberikan hak kepada pemegang obligasi untuk mengonversi obligasinya menjadi saham perusahaan penerbit obligasi pada suatu periode tertentu. Konversi ini dapat dilakukan dengan rasio tertentu yang telah ditentukan sebelumnya. Contohnya, satu lembar obligasi konvertibel dapat dikonversi menjadi 10 lembar saham perusahaan.

- Obligasi Waran: Jenis obligasi yang disertai dengan waran. Waran adalah hak untuk membeli saham perusahaan penerbit obligasi pada harga tertentu dan periode tertentu. Pemegang obligasi waran dapat memanfaatkan waran tersebut untuk membeli saham perusahaan dengan harga yang lebih rendah daripada harga pasar.

- Obligasi Zero Coupon: Jenis obligasi yang tidak memberikan kupon atau bunga periodik. Pembayaran bunga dan pokok obligasi dilakukan sekaligus pada saat jatuh tempo. Meskipun tidak memberikan kupon, obligasi zero coupon biasanya dijual dengan harga diskon yang lebih rendah daripada nilai nominalnya.

- Obligasi Perpetual: Jenis obligasi yang tidak memiliki jangka waktu jatuh tempo. Pemilik obligasi perpetual akan terus menerima pembayaran bunga secara periodik tanpa batas waktu. Namun, perusahaan penerbit obligasi memiliki hak untuk menebus obligasi perpetual tersebut pada suatu waktu tertentu.

- Obligasi Sukuk: Jenis obligasi yang diterbitkan berdasarkan prinsip syariah Islam. Sukuk tidak memberikan bunga, melainkan dikaitkan dengan aset riil atau proyek tertentu. Pemilik sukuk memiliki hak atas bagian keuntungan dari aset atau proyek tersebut.

Contoh Soal

Sebuah perusahaan menerbitkan obligasi dengan nilai nominal Rp1.000.000,- dengan jangka waktu 5 tahun. Obligasi ini memberikan kupon sebesar 10% per tahun dan dapat dikonversi menjadi saham perusahaan dengan rasio 1:10. Apa jenis obligasi yang diterbitkan perusahaan tersebut?

Contoh soal obligasi bisa jadi rumit, ya? Tapi, tenang, ada banyak sumber belajar online yang bisa bantu. Salah satunya adalah situs contoh soal toefl structure and written expression dan pembahasannya yang bisa jadi referensi untuk memahami struktur dan tata bahasa Inggris.

Begitu kamu lancar bahasa Inggris, memahami soal obligasi pun jadi lebih mudah, kan?

Jenis obligasi yang diterbitkan perusahaan tersebut adalah obligasi konvertibel. Hal ini karena obligasi tersebut memberikan hak kepada pemegang obligasi untuk mengonversi obligasinya menjadi saham perusahaan pada suatu periode tertentu. Dalam contoh ini, pemegang obligasi dapat mengonversi satu lembar obligasi menjadi 10 lembar saham perusahaan.

Contoh Jenis Obligasi

- Obligasi Bank Mandiri: Obligasi Konvertibel

- Obligasi Telkom: Obligasi Waran

- Obligasi Pertamina: Obligasi Zero Coupon

- Obligasi BCA: Obligasi Perpetual

- Obligasi BNI Syariah: Obligasi Sukuk

Mekanisme Penerbitan Obligasi: Contoh Soal Obligasi

Penerbitan obligasi merupakan proses yang kompleks dan memerlukan perencanaan yang matang. Secara sederhana, penerbitan obligasi adalah proses di mana perusahaan atau entitas lain menerbitkan surat utang yang dapat diperdagangkan di pasar keuangan.

Mekanisme Penerbitan Obligasi

Mekanisme penerbitan obligasi melibatkan beberapa tahap yang saling terkait. Secara umum, proses ini dimulai dengan perusahaan atau entitas yang membutuhkan dana untuk membiayai proyek atau kegiatan operasionalnya.

Contoh Soal Mekanisme Penerbitan Obligasi

Misalnya, PT. Cahaya Lestari ingin menerbitkan obligasi untuk membiayai pembangunan pabrik baru. Perusahaan ini berencana untuk menerbitkan obligasi dengan nilai nominal Rp100.000.000,- dengan kupon 8% per tahun.

PT. Cahaya Lestari menunjuk PT. Sekuritas Utama sebagai penjamin emisi. PT. Sekuritas Utama akan membantu perusahaan dalam menentukan nilai emisi, menentukan jangka waktu obligasi, dan memasarkan obligasi kepada investor.

Langkah-Langkah Penerbitan Obligasi

Penerbitan obligasi melibatkan beberapa langkah penting, yaitu:

- Persiapan dan Perencanaan: Perusahaan perlu mempersiapkan rencana penerbitan obligasi, termasuk menentukan nilai nominal, jangka waktu, tingkat bunga, dan tujuan penggunaan dana.

- Penunjukan Penjamin Emisi: Perusahaan biasanya menunjuk penjamin emisi, yaitu perusahaan sekuritas yang akan membantu dalam proses penerbitan obligasi.

- Penawaran Obligasi: Penjamin emisi akan melakukan penawaran obligasi kepada investor melalui berbagai cara, seperti penawaran umum atau penempatan langsung.

- Pencatatan Obligasi: Setelah obligasi terjual, perusahaan akan mencatatkan obligasi di Bursa Efek Indonesia (BEI) atau di pasar lain yang sesuai.

- Pelaksanaan Kewajiban: Perusahaan wajib memenuhi kewajiban atas obligasi yang diterbitkan, seperti pembayaran kupon dan pengembalian pokok utang pada jatuh tempo.

Risiko Obligasi

Obligasi, sebagai instrumen investasi, memiliki potensi keuntungan, tetapi juga memiliki risiko yang perlu dipahami investor. Risiko obligasi adalah kemungkinan bahwa investor tidak akan mendapatkan pengembalian yang diharapkan atau bahkan mengalami kerugian atas investasi mereka. Memahami berbagai risiko yang terkait dengan obligasi sangat penting untuk membuat keputusan investasi yang bijaksana.

Jenis-jenis Risiko Obligasi

Ada berbagai jenis risiko yang terkait dengan obligasi. Memahami risiko-risiko ini membantu investor untuk membuat keputusan investasi yang tepat dan mengelola risiko dengan lebih efektif.

- Risiko Kredit: Risiko ini berkaitan dengan kemungkinan bahwa penerbit obligasi akan gagal memenuhi kewajibannya untuk membayar bunga dan pokok pinjaman tepat waktu. Risiko kredit biasanya diukur dengan rating kredit yang diberikan oleh lembaga pemeringkat kredit, seperti Moody’s, Standard & Poor’s, dan Fitch. Semakin rendah rating kredit, semakin tinggi risiko kreditnya.

- Risiko Bunga: Risiko ini terjadi ketika suku bunga pasar naik, sehingga nilai obligasi yang sudah dimiliki investor turun. Hal ini terjadi karena investor dapat membeli obligasi baru dengan suku bunga yang lebih tinggi, sehingga obligasi lama yang memiliki suku bunga lebih rendah menjadi kurang menarik. Risiko ini lebih besar pada obligasi dengan jangka waktu yang lebih panjang.

- Risiko Inflasi: Risiko ini terjadi ketika tingkat inflasi meningkat lebih cepat daripada tingkat pengembalian obligasi. Akibatnya, nilai riil dari pengembalian investasi obligasi akan berkurang. Risiko ini lebih besar pada obligasi dengan jangka waktu yang lebih panjang.

- Risiko Likuiditas: Risiko ini terjadi ketika investor kesulitan untuk menjual obligasi mereka dengan cepat dan mendapatkan harga yang wajar. Risiko ini lebih besar pada obligasi yang kurang likuid, seperti obligasi dengan jangka waktu yang lebih panjang atau obligasi yang diterbitkan oleh perusahaan yang kurang dikenal.

- Risiko Reinvestasi: Risiko ini terjadi ketika investor harus menginvestasikan kembali kupon yang diterima dari obligasi dengan suku bunga yang lebih rendah daripada suku bunga awal. Hal ini dapat terjadi jika suku bunga pasar turun setelah investor membeli obligasi. Risiko ini lebih besar pada obligasi dengan jangka waktu yang lebih pendek.

- Risiko Pasar: Risiko ini berkaitan dengan fluktuasi harga obligasi di pasar. Harga obligasi dapat turun karena berbagai faktor, seperti perubahan suku bunga, kondisi ekonomi, dan sentimen investor. Risiko ini lebih besar pada obligasi dengan jangka waktu yang lebih panjang.

Contoh Soal Risiko Obligasi

Berikut adalah contoh soal tentang risiko obligasi:

Anda membeli obligasi dengan nilai nominal Rp1.000.000 dengan kupon 5% dan jangka waktu 5 tahun. Setelah 2 tahun, suku bunga pasar naik menjadi 7%. Berapakah nilai obligasi Anda sekarang?

Dalam contoh ini, Anda mengalami risiko bunga. Karena suku bunga pasar naik, nilai obligasi Anda akan turun. Untuk menghitung nilai obligasi sekarang, Anda dapat menggunakan rumus:

Nilai Obligasi = (Kupon / Suku Bunga Pasar) x (1 – (1 / (1 + Suku Bunga Pasar)^Jangka Waktu Tersisa)) + (Nilai Nominal / (1 + Suku Bunga Pasar)^Jangka Waktu Tersisa)

Dengan memasukkan data yang ada, maka nilai obligasi Anda sekarang adalah:

Nilai Obligasi = (50.000 / 0.07) x (1 – (1 / (1 + 0.07)^3)) + (1.000.000 / (1 + 0.07)^3) = Rp935.747

Artinya, nilai obligasi Anda telah turun dari Rp1.000.000 menjadi Rp935.747 karena kenaikan suku bunga pasar.

Tabel Risiko Obligasi

| Jenis Risiko | Contoh |

|---|---|

| Risiko Kredit | Perusahaan penerbit obligasi mengalami kebangkrutan dan tidak dapat membayar kewajibannya. |

| Risiko Bunga | Suku bunga pasar naik, sehingga nilai obligasi yang sudah dimiliki investor turun. |

| Risiko Inflasi | Tingkat inflasi meningkat lebih cepat daripada tingkat pengembalian obligasi, sehingga nilai riil dari pengembalian investasi obligasi berkurang. |

| Risiko Likuiditas | Investor kesulitan untuk menjual obligasi mereka dengan cepat dan mendapatkan harga yang wajar. |

| Risiko Reinvestasi | Investor harus menginvestasikan kembali kupon yang diterima dari obligasi dengan suku bunga yang lebih rendah daripada suku bunga awal. |

| Risiko Pasar | Harga obligasi di pasar turun karena perubahan suku bunga, kondisi ekonomi, dan sentimen investor. |

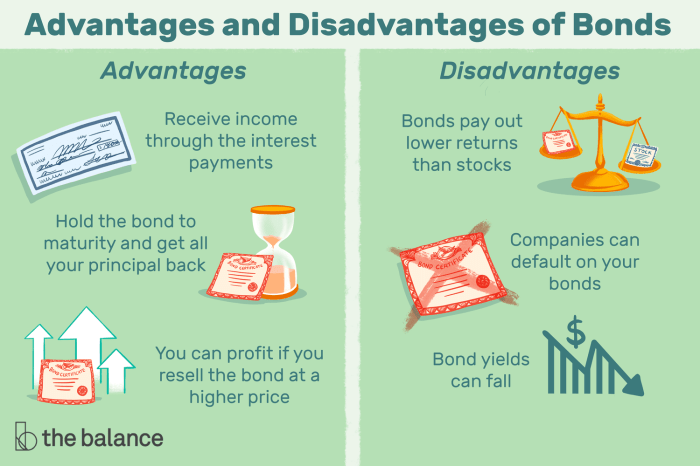

Keuntungan dan Kerugian Obligasi

Obligasi merupakan surat utang yang diterbitkan oleh perusahaan atau pemerintah kepada investor. Investor yang membeli obligasi pada dasarnya meminjamkan uang kepada penerbit obligasi dengan harapan mendapatkan pengembalian investasi berupa bunga dan pokok pinjaman. Membeli obligasi bisa menjadi pilihan investasi yang menarik, namun investor perlu mempertimbangkan dengan cermat keuntungan dan kerugian yang mungkin terjadi.

Keuntungan dan Kerugian Obligasi bagi Investor

Membeli obligasi memiliki sejumlah keuntungan dan kerugian yang perlu dipertimbangkan oleh investor sebelum memutuskan untuk berinvestasi dalam obligasi. Berikut adalah beberapa keuntungan dan kerugian obligasi bagi investor.

- Keuntungan:

- Pengembalian tetap: Obligasi menawarkan pengembalian investasi yang relatif tetap berupa bunga yang dibayarkan secara berkala. Ini membuat obligasi menjadi pilihan yang menarik bagi investor yang mencari pendapatan tetap.

- Pengembalian lebih tinggi dari deposito: Umumnya, obligasi menawarkan pengembalian yang lebih tinggi dibandingkan dengan deposito di bank. Ini menjadi pilihan yang menarik bagi investor yang menginginkan pengembalian yang lebih tinggi.

- Diversifikasi portofolio: Obligasi dapat membantu investor diversifikasi portofolio investasi mereka. Dengan memasukkan obligasi dalam portofolio, investor dapat mengurangi risiko dan meningkatkan stabilitas portofolio mereka.

- Risiko yang lebih rendah dibandingkan saham: Obligasi umumnya dianggap memiliki risiko yang lebih rendah dibandingkan dengan saham. Ini karena investor obligasi memiliki klaim prioritas atas aset perusahaan dibandingkan dengan pemegang saham.

- Kerugian:

- Risiko gagal bayar: Ada risiko bahwa penerbit obligasi tidak dapat melunasi hutang mereka kepada investor. Ini dikenal sebagai risiko gagal bayar dan dapat mengakibatkan kerugian bagi investor.

- Risiko inflasi: Jika terjadi inflasi, nilai uang akan menurun. Ini dapat mengurangi nilai riil pengembalian investasi dalam obligasi.

- Risiko suku bunga: Jika suku bunga naik, nilai obligasi yang sudah ada akan turun. Ini karena investor dapat memperoleh pengembalian yang lebih tinggi dengan membeli obligasi baru dengan suku bunga yang lebih tinggi.

- Kurang likuid dibandingkan saham: Obligasi umumnya kurang likuid dibandingkan saham. Ini berarti bahwa investor mungkin kesulitan untuk menjual obligasi mereka dengan cepat dan mendapatkan harga yang adil.

Contoh Soal Keuntungan dan Kerugian Obligasi

Misalkan seorang investor membeli obligasi dengan nilai nominal Rp10.000.000 dengan kupon 5% per tahun. Obligasi tersebut jatuh tempo dalam 5 tahun. Jika investor menjual obligasi tersebut setelah 3 tahun dengan harga Rp10.500.000, berapa keuntungan atau kerugian yang diperoleh investor?

Keuntungan:

- Pengembalian bunga: Investor mendapatkan bunga sebesar 5% per tahun dari nilai nominal obligasi, yaitu Rp500.000 per tahun. Selama 3 tahun, investor memperoleh bunga total sebesar Rp1.500.000 (Rp500.000 x 3 tahun).

- Keuntungan penjualan: Investor menjual obligasi dengan harga Rp10.500.000, lebih tinggi dari nilai nominal Rp10.000.000. Investor memperoleh keuntungan penjualan sebesar Rp500.000 (Rp10.500.000 – Rp10.000.000).

Total keuntungan:

Investor memperoleh keuntungan total sebesar Rp2.000.000 (Rp1.500.000 + Rp500.000).

Kerugian:

Dalam contoh ini, investor tidak mengalami kerugian. Namun, jika investor menjual obligasi dengan harga yang lebih rendah dari nilai nominal, maka investor akan mengalami kerugian.

Ringkasan Keuntungan dan Kerugian Obligasi

Berikut adalah ringkasan keuntungan dan kerugian obligasi bagi investor:

| Keuntungan | Kerugian |

|---|---|

| Pengembalian tetap | Risiko gagal bayar |

| Pengembalian lebih tinggi dari deposito | Risiko inflasi |

| Diversifikasi portofolio | Risiko suku bunga |

| Risiko yang lebih rendah dibandingkan saham | Kurang likuid dibandingkan saham |

Perhitungan Nilai Obligasi

Nilai obligasi merupakan nilai yang mencerminkan jumlah yang akan diterima investor pada saat jatuh tempo obligasi. Nilai ini dipengaruhi oleh berbagai faktor, seperti nilai nominal, suku bunga kupon, dan suku bunga pasar. Perhitungan nilai obligasi penting bagi investor untuk menentukan apakah obligasi tersebut memberikan return yang menarik.

Cara Menghitung Nilai Obligasi

Untuk menghitung nilai obligasi, kita dapat menggunakan rumus arus kas diskonto. Rumus ini menghitung nilai sekarang dari semua arus kas yang dihasilkan oleh obligasi, termasuk pembayaran kupon dan pengembalian pokok.

Nilai Obligasi = (Kupon / (1 + r)^1) + (Kupon / (1 + r)^2) + … + (Kupon + Nilai Nominal / (1 + r)^n)

Keterangan:

- Kupon: Nilai pembayaran kupon per periode

- r: Suku bunga diskonto

- n: Jumlah periode hingga jatuh tempo

- Nilai Nominal: Nilai pokok obligasi

Contoh Soal Perhitungan Nilai Obligasi

Misalkan sebuah obligasi memiliki nilai nominal Rp1.000.000, suku bunga kupon 10% per tahun, dan jatuh tempo dalam 5 tahun. Suku bunga pasar saat ini adalah 8%. Berapakah nilai obligasi tersebut?

Berikut adalah langkah-langkah perhitungannya:

- Hitung nilai kupon per periode. Dalam kasus ini, kupon per tahun adalah Rp100.000 (10% x Rp1.000.000).

- Hitung nilai sekarang dari setiap pembayaran kupon. Gunakan rumus (Kupon / (1 + r)^n). Sebagai contoh, nilai sekarang dari kupon tahun pertama adalah Rp100.000 / (1 + 0.08)^1 = Rp92.592,59.

- Hitung nilai sekarang dari pengembalian pokok. Gunakan rumus (Nilai Nominal / (1 + r)^n). Dalam kasus ini, nilai sekarang dari pengembalian pokok adalah Rp1.000.000 / (1 + 0.08)^5 = Rp680.583,15.

- Jumlahkan nilai sekarang dari semua pembayaran kupon dan pengembalian pokok. Total nilai obligasi adalah Rp92.592,59 + Rp85.733,88 + Rp79.383,22 + Rp73.503,35 + Rp68.058,31 + Rp680.583,15 = Rp1.139.854,60.

Berdasarkan perhitungan di atas, nilai obligasi tersebut adalah Rp1.139.854,60. Ini berarti bahwa investor akan menerima Rp1.139.854,60 jika mereka membeli obligasi tersebut saat ini dan memegangnya hingga jatuh tempo.

Contoh Soal Obligasi

Obligasi adalah surat utang yang diterbitkan oleh perusahaan atau pemerintah kepada investor. Obligasi ini merupakan salah satu instrumen investasi yang populer di pasar keuangan. Artikel ini akan membahas beberapa contoh soal obligasi yang dapat membantu Anda memahami lebih dalam tentang obligasi, jenisnya, risikonya, dan cara menghitung nilai obligasi.

Pengertian, Ciri-ciri, dan Unsur-unsur Obligasi

Contoh soal obligasi yang membahas tentang pengertian, ciri-ciri, dan unsur-unsur obligasi dapat membantu Anda memahami konsep dasar obligasi. Berikut contohnya:

- Jelaskan pengertian obligasi dan sebutkan tiga ciri-ciri utamanya.

- Sebutkan lima unsur utama yang terdapat dalam sebuah obligasi.

Jenis-jenis Obligasi dan Risikonya

Contoh soal obligasi yang membahas tentang jenis-jenis obligasi dan risikonya dapat membantu Anda memahami berbagai jenis obligasi dan risiko yang terkait dengannya. Berikut contohnya:

- Sebutkan tiga jenis obligasi berdasarkan jangka waktunya dan jelaskan risiko yang melekat pada masing-masing jenis tersebut.

- Jelaskan perbedaan antara obligasi kupon dan obligasi tanpa kupon. Berikan contoh masing-masing.

- Sebutkan tiga jenis risiko yang dihadapi investor obligasi dan berikan contoh kasus nyata untuk masing-masing risiko tersebut.

Perhitungan Nilai Obligasi

Contoh soal obligasi yang membahas tentang perhitungan nilai obligasi dapat membantu Anda memahami cara menghitung nilai obligasi. Berikut contohnya:

- Sebuah obligasi dengan nilai nominal Rp1.000.000,- memiliki kupon 5% dan jatuh tempo dalam 5 tahun. Jika suku bunga pasar saat ini adalah 6%, berapakah nilai obligasi tersebut?

- Jelaskan rumus yang digunakan untuk menghitung nilai obligasi dan sebutkan variabel-variabel yang digunakan dalam rumus tersebut.

Contoh Kasus Obligasi

Untuk memahami konsep obligasi secara lebih konkret, mari kita bahas beberapa contoh kasus nyata yang melibatkan obligasi di dunia finansial. Kasus-kasus ini akan memberikan gambaran tentang bagaimana obligasi bekerja dalam praktik dan bagaimana peran mereka dalam berbagai situasi.

Contoh Kasus 1: Penerbitan Obligasi oleh Perusahaan Manufaktur

Perusahaan manufaktur “ABC” membutuhkan dana tambahan untuk membangun pabrik baru. Mereka memutuskan untuk menerbitkan obligasi dengan nilai nominal Rp100.000.000.000 dengan bunga tahunan 8% dan jatuh tempo dalam 5 tahun. Investor yang tertarik dapat membeli obligasi tersebut dengan harga Rp100.000 per lembar.

Implikasi bagi Investor

- Investor yang membeli obligasi ABC akan mendapatkan kupon bunga sebesar 8% per tahun dari nilai nominal obligasi.

- Pada saat jatuh tempo, investor akan menerima kembali nilai nominal obligasi sebesar Rp100.000 per lembar.

- Investor dapat menjual obligasi mereka di pasar sekunder sebelum jatuh tempo, namun harga jual dapat bervariasi tergantung pada kondisi pasar dan tingkat suku bunga.

Implikasi bagi Emiten

- Perusahaan ABC memperoleh dana segar sebesar Rp100.000.000.000 yang dapat digunakan untuk membangun pabrik baru.

- Perusahaan ABC wajib membayar bunga tahunan kepada investor sebesar 8% dari nilai nominal obligasi.

- Pada saat jatuh tempo, perusahaan ABC wajib mengembalikan nilai nominal obligasi kepada investor.

Pelajaran yang Dipetik

- Obligasi merupakan instrumen keuangan yang dapat digunakan oleh perusahaan untuk memperoleh dana segar.

- Investor dapat memperoleh keuntungan dari investasi obligasi melalui kupon bunga dan pengembalian nilai nominal pada saat jatuh tempo.

- Risiko investasi obligasi meliputi risiko gagal bayar (default) dan risiko perubahan suku bunga.

Contoh Kasus 2: Obligasi Pemerintah untuk Infrastruktur

Pemerintah “X” membutuhkan dana untuk membangun jalan tol baru. Mereka memutuskan untuk menerbitkan obligasi pemerintah dengan nilai nominal Rp500.000.000.000 dengan bunga tahunan 5% dan jatuh tempo dalam 10 tahun. Obligasi ini ditawarkan kepada investor domestik dan internasional.

Implikasi bagi Investor

- Investor yang membeli obligasi pemerintah X akan mendapatkan kupon bunga sebesar 5% per tahun dari nilai nominal obligasi.

- Pada saat jatuh tempo, investor akan menerima kembali nilai nominal obligasi sebesar Rp500.000.000.000.

- Obligasi pemerintah umumnya dianggap lebih aman dibandingkan dengan obligasi korporasi karena didukung oleh kekuatan fiskal negara.

Implikasi bagi Emiten

- Pemerintah X memperoleh dana segar sebesar Rp500.000.000.000 yang dapat digunakan untuk membangun jalan tol baru.

- Pemerintah X wajib membayar bunga tahunan kepada investor sebesar 5% dari nilai nominal obligasi.

- Pada saat jatuh tempo, pemerintah X wajib mengembalikan nilai nominal obligasi kepada investor.

Pelajaran yang Dipetik

- Obligasi pemerintah merupakan instrumen keuangan yang dapat digunakan oleh pemerintah untuk mendanai proyek infrastruktur.

- Investor dapat memperoleh keuntungan dari investasi obligasi pemerintah melalui kupon bunga dan pengembalian nilai nominal pada saat jatuh tempo.

- Obligasi pemerintah umumnya dianggap lebih aman dibandingkan dengan obligasi korporasi karena didukung oleh kekuatan fiskal negara.

Terakhir

Dengan memahami konsep dan contoh soal obligasi, Anda dapat membuat keputusan investasi yang lebih cerdas. Ingat, sebelum memutuskan untuk berinvestasi, penting untuk mempelajari berbagai risiko dan keuntungan yang terkait dengan obligasi. Jangan ragu untuk berkonsultasi dengan profesional keuangan jika Anda memiliki pertanyaan lebih lanjut.