Pernahkah Anda bertanya-tanya bagaimana cara menghitung pajak penghasilan, pajak pertambahan nilai, atau pajak bumi dan bangunan? Atau bagaimana kewajiban pajak yang harus dipenuhi oleh wajib pajak? Artikel ini akan membahas berbagai contoh soal pajak yang akan membantu Anda memahami sistem perpajakan di Indonesia.

Mulai dari jenis-jenis pajak hingga strategi pengelolaan pajak, contoh soal ini akan memberikan ilustrasi praktis tentang cara menghitung pajak, menentukan kewajiban pajak, dan mengelola keuangan untuk meminimalisir beban pajak. Simak penjelasan dan contoh soal yang disertakan untuk memperkaya pengetahuan Anda tentang dunia perpajakan.

Jenis-Jenis Pajak: Contoh Soal Pajak

Pajak merupakan kewajiban bagi setiap warga negara dan wajib pajak untuk menunjang pembangunan dan kesejahteraan masyarakat. Di Indonesia, terdapat berbagai jenis pajak yang dikenakan kepada masyarakat, baik perorangan maupun badan. Berikut ini adalah beberapa jenis pajak yang umum di Indonesia:

Pajak Penghasilan

Pajak penghasilan (PPh) merupakan pajak yang dikenakan atas penghasilan yang diterima oleh wajib pajak, baik perorangan maupun badan. Penghasilan yang dimaksud mencakup berbagai macam, seperti gaji, bonus, honorarium, keuntungan usaha, dan pendapatan lainnya. Pajak penghasilan di Indonesia terbagi menjadi dua jenis, yaitu PPh orang pribadi dan PPh badan.

Pajak Pertambahan Nilai

Pajak pertambahan nilai (PPN) merupakan pajak yang dikenakan atas pertambahan nilai barang atau jasa yang diperjualbelikan. PPN dikenakan pada setiap tahap produksi dan distribusi barang atau jasa, mulai dari produsen hingga konsumen akhir. Pajak ini merupakan pajak tidak langsung, karena bebannya dapat dialihkan kepada konsumen akhir melalui harga jual barang atau jasa.

Pajak Bumi dan Bangunan

Pajak bumi dan bangunan (PBB) merupakan pajak yang dikenakan atas kepemilikan tanah dan bangunan. Pajak ini dikenakan kepada setiap pemilik tanah dan bangunan, baik perorangan maupun badan. PBB merupakan pajak yang bersifat objektif, karena besaran pajaknya ditentukan berdasarkan nilai tanah dan bangunan yang dimiliki, bukan berdasarkan penghasilan pemiliknya.

Perbedaan Jenis Pajak

Ketiga jenis pajak tersebut memiliki perbedaan yang signifikan dalam hal objek pajak, tarif pajak, dan mekanisme pengenaannya. Berikut adalah tabel ringkasan yang menjelaskan perbedaan ketiga jenis pajak tersebut:

| Jenis Pajak | Objek Pajak | Tarif Pajak |

|---|---|---|

| Pajak Penghasilan (PPh) | Penghasilan | Bergantung pada penghasilan dan status wajib pajak, mulai dari 5% hingga 30% |

| Pajak Pertambahan Nilai (PPN) | Pertambahan nilai barang atau jasa | 10% atau 11% dari nilai barang atau jasa |

| Pajak Bumi dan Bangunan (PBB) | Kepemilikan tanah dan bangunan | Bergantung pada nilai tanah dan bangunan, biasanya berkisar antara 0,5% hingga 1% |

Contoh Soal

Pajak Penghasilan (PPh)

Seorang karyawan menerima gaji sebesar Rp5.000.000 per bulan. Jika tarif PPh orang pribadi untuk penghasilan tersebut adalah 5%, berapa besar PPh yang harus dibayarkan karyawan tersebut setiap bulan?

Contoh soal pajak biasanya membahas tentang perhitungan pajak penghasilan, pajak pertambahan nilai, atau pajak lainnya. Untuk menguji pemahaman tentang kalimat, kamu bisa mencoba latihan contoh soal kalimat acak yang mengharuskan kamu menyusun kata-kata acak menjadi kalimat yang benar. Seperti contoh soal pajak, latihan ini membantu meningkatkan kemampuan analisis dan logika dalam memahami suatu konsep.

Penyelesaian:

PPh = 5% x Rp5.000.000 = Rp250.000

Jadi, PPh yang harus dibayarkan karyawan tersebut setiap bulan adalah Rp250.000.

Pajak Pertambahan Nilai (PPN)

Seorang pembeli membeli sebuah laptop seharga Rp10.000.000. Jika tarif PPN adalah 10%, berapa besar PPN yang harus dibayarkan pembeli tersebut?

Penyelesaian:

PPN = 10% x Rp10.000.000 = Rp1.000.000

Jadi, PPN yang harus dibayarkan pembeli tersebut adalah Rp1.000.000.

Pajak Bumi dan Bangunan (PBB)

Seorang pemilik tanah dan bangunan memiliki tanah dan bangunan dengan nilai total Rp500.000.000. Jika tarif PBB adalah 0,5%, berapa besar PBB yang harus dibayarkan pemilik tersebut?

Penyelesaian:

PBB = 0,5% x Rp500.000.000 = Rp2.500.000

Jadi, PBB yang harus dibayarkan pemilik tersebut adalah Rp2.500.000.

Cara Menghitung Pajak

Pajak merupakan kewajiban bagi setiap warga negara untuk menunjang pembangunan dan kesejahteraan masyarakat. Penghitungan pajak sendiri dapat dilakukan dengan berbagai cara, tergantung pada jenis pajak yang dikenakan. Artikel ini akan membahas cara menghitung beberapa jenis pajak yang umum, yaitu pajak penghasilan, pajak pertambahan nilai (PPN), dan pajak bumi dan bangunan (PBB).

Pajak Penghasilan

Pajak penghasilan merupakan pajak yang dikenakan atas penghasilan yang diterima oleh seseorang atau badan. Untuk menghitung pajak penghasilan, perlu diketahui terlebih dahulu penghasilan bruto, yaitu total penghasilan yang diterima sebelum dikurangi dengan biaya-biaya tertentu. Setelah itu, penghasilan bruto dikurangi dengan biaya-biaya tersebut untuk mendapatkan penghasilan neto.

Berikut contoh perhitungan pajak penghasilan untuk seorang karyawan dengan penghasilan tertentu:

- Penghasilan Bruto: Rp. 10.000.000

- Biaya Jabatan: 5% x Rp. 10.000.000 = Rp. 500.000

- Penghasilan Neto: Rp. 10.000.000 – Rp. 500.000 = Rp. 9.500.000

- Pajak Penghasilan: 15% x Rp. 9.500.000 = Rp. 1.425.000

Dalam contoh di atas, karyawan tersebut diwajibkan membayar pajak penghasilan sebesar Rp. 1.425.000. Perlu dicatat bahwa perhitungan pajak penghasilan dapat bervariasi tergantung pada besaran penghasilan, status perkawinan, dan jumlah tanggungan.

Pajak Pertambahan Nilai (PPN)

Pajak pertambahan nilai (PPN) merupakan pajak yang dikenakan atas nilai tambah barang atau jasa yang diperjualbelikan. PPN umumnya dihitung dengan cara mengalikan nilai tambah barang atau jasa dengan tarif PPN yang berlaku. Tarif PPN di Indonesia adalah 10%.

Berikut contoh soal tentang perhitungan PPN untuk transaksi jual beli barang:

- Harga jual barang: Rp. 1.000.000

- Tarif PPN: 10%

- Nilai PPN: Rp. 1.000.000 x 10% = Rp. 100.000

- Total harga jual: Rp. 1.000.000 + Rp. 100.000 = Rp. 1.100.000

Dalam contoh di atas, pembeli akan dikenakan PPN sebesar Rp. 100.000, sehingga total harga jual yang harus dibayarkan adalah Rp. 1.100.000.

Pajak Bumi dan Bangunan (PBB)

Pajak bumi dan bangunan (PBB) merupakan pajak yang dikenakan atas kepemilikan tanah dan bangunan. Perhitungan PBB biasanya didasarkan pada luas tanah dan bangunan, nilai jual objek pajak (NJOP), dan tarif PBB yang berlaku.

Berikut langkah-langkah dalam menghitung PBB:

- Tentukan luas tanah dan bangunan.

- Cari NJOP tanah dan bangunan berdasarkan lokasi dan jenis bangunan.

- Hitung nilai jual objek pajak (NJOP) dengan mengalikan luas tanah dan bangunan dengan NJOP per meter persegi.

- Kalikan NJOP dengan tarif PBB yang berlaku untuk mendapatkan PBB yang harus dibayarkan.

Sebagai contoh, jika luas tanah dan bangunan adalah 100 meter persegi, NJOP tanah Rp. 1.000.000 per meter persegi, NJOP bangunan Rp. 2.000.000 per meter persegi, dan tarif PBB 0,5%, maka perhitungan PBB adalah sebagai berikut:

- NJOP tanah: 100 meter persegi x Rp. 1.000.000/meter persegi = Rp. 100.000.000

- NJOP bangunan: 100 meter persegi x Rp. 2.000.000/meter persegi = Rp. 200.000.000

- Total NJOP: Rp. 100.000.000 + Rp. 200.000.000 = Rp. 300.000.000

- PBB: Rp. 300.000.000 x 0,5% = Rp. 1.500.000

Dalam contoh di atas, PBB yang harus dibayarkan adalah Rp. 1.500.000. Perhitungan PBB dapat bervariasi tergantung pada lokasi, luas tanah dan bangunan, dan tarif PBB yang berlaku.

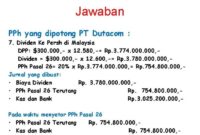

PPh Badan

Pajak Penghasilan Badan (PPh Badan) merupakan pajak yang dikenakan kepada badan atau perusahaan atas penghasilan yang diperolehnya. PPh Badan di Indonesia diatur dalam Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan. PPh Badan terdiri dari dua jenis, yaitu PPh Badan Pasal 17 dan PPh Badan Pasal 25.

Perbedaan PPh Badan Pasal 17 dan Pasal 25

Perbedaan utama antara PPh Badan Pasal 17 dan Pasal 25 terletak pada waktu pembayaran pajaknya. PPh Badan Pasal 17 dibayarkan secara tahunan setelah badan atau perusahaan melakukan perhitungan pajak tahunan, sedangkan PPh Badan Pasal 25 dibayarkan secara berkala (bulanan atau triwulan) selama tahun berjalan. Berikut adalah tabel yang menunjukkan perbedaan PPh Badan Pasal 17 dan Pasal 25 secara lebih detail:

| Aspek | PPh Badan Pasal 17 | PPh Badan Pasal 25 |

|---|---|---|

| Waktu Pembayaran | Tahunan | Berkala (bulanan atau triwulan) |

| Dasar Perhitungan | Penghasilan Kena Pajak (PKP) tahunan | Estimasi PKP bulanan atau triwulan |

| Tarif Pajak | Bergantung pada PKP tahunan | Bergantung pada PKP bulanan atau triwulan |

| Metode Perhitungan | Berdasarkan perhitungan pajak tahunan | Berdasarkan estimasi PKP dan tarif pajak |

| Laporan | Laporan PPh Badan Tahunan | Laporan PPh Badan Pasal 25 |

Contoh Soal Perhitungan PPh Badan Pasal 25

Berikut adalah contoh soal perhitungan PPh Badan Pasal 25:

PT. Maju Jaya merupakan perusahaan manufaktur yang memiliki PKP triwulan sebesar Rp1.000.000.000. Tarif pajak PPh Badan untuk PT. Maju Jaya adalah 25%. Berapakah PPh Badan Pasal 25 yang harus dibayarkan PT. Maju Jaya setiap triwulan?

Berikut adalah langkah-langkah perhitungan PPh Badan Pasal 25:

- Hitung PPh Badan Pasal 25 yang terutang:

- Bayarkan PPh Badan Pasal 25 yang terutang setiap triwulan.

PPh Badan Pasal 25 = PKP Triwulan x Tarif Pajak

PPh Badan Pasal 25 = Rp1.000.000.000 x 25% = Rp250.000.000

Langkah-Langkah Membuat Laporan PPh Badan Tahunan

Berikut adalah langkah-langkah dalam membuat laporan PPh Badan tahunan:

- Kumpulkan semua dokumen yang diperlukan, seperti:

- Surat Keterangan Terdaftar (SKT) dari Direktorat Jenderal Pajak (DJP)

- Laporan Keuangan Audited

- Bukti potong PPh Pasal 23 dan Pasal 26

- Bukti pembayaran PPh Pasal 25

- Dokumen pendukung lainnya yang relevan

- Hitung PPh Badan yang terutang berdasarkan PKP tahunan dan tarif pajak yang berlaku.

- Isi formulir Surat Pemberitahuan (SPT) Tahunan PPh Badan dengan benar dan lengkap.

- Lampirkan semua dokumen pendukung yang diperlukan.

- Serahkan SPT Tahunan PPh Badan beserta dokumen pendukungnya ke Kantor Pelayanan Pajak (KPP) yang berwenang paling lambat tanggal 30 April tahun berikutnya.

Pajak Penghasilan Orang Pribadi

Pajak penghasilan orang pribadi merupakan pajak yang dikenakan atas penghasilan yang diterima oleh warga negara Indonesia atau orang asing yang berdomisili di Indonesia. Penghasilan yang dikenakan pajak penghasilan orang pribadi dapat berupa gaji, usaha, investasi, dan lainnya. Pajak penghasilan orang pribadi merupakan salah satu sumber penerimaan negara yang digunakan untuk membiayai pembangunan dan kesejahteraan masyarakat.

Jenis Penghasilan yang Dikenakan Pajak Penghasilan

Penghasilan yang dikenakan pajak penghasilan orang pribadi dibagi menjadi beberapa jenis, yaitu:

- Gaji, upah, honorarium, dan tunjangan

- Penghasilan dari usaha, baik usaha dagang, jasa, maupun profesi

- Penghasilan dari investasi, seperti bunga deposito, dividen saham, dan hasil sewa

- Penghasilan lainnya, seperti hadiah, warisan, dan uang pensiun

Cara Menghitung Pajak Penghasilan Orang Pribadi

Perhitungan pajak penghasilan orang pribadi dilakukan dengan menggunakan tarif progresif, yaitu semakin tinggi penghasilan, maka semakin tinggi pula tarif pajaknya. Berikut adalah langkah-langkah menghitung pajak penghasilan orang pribadi:

- Hitung total penghasilan yang diterima selama satu tahun pajak.

- Kurangi penghasilan dengan pengeluaran yang dapat dikurangkan, seperti biaya pendidikan, biaya kesehatan, dan biaya zakat.

- Hitung penghasilan neto, yaitu penghasilan setelah dikurangi pengeluaran yang dapat dikurangkan.

- Hitung pajak penghasilan berdasarkan tarif progresif yang berlaku.

- Bayar pajak penghasilan yang telah dihitung.

Contoh Soal Penghitungan Pajak Penghasilan Orang Pribadi

Seorang wiraswasta bernama Pak Budi memiliki penghasilan bruto sebesar Rp 500.000.000,- per tahun. Pak Budi memiliki pengeluaran yang dapat dikurangkan sebesar Rp 100.000.000,- per tahun. Berapakah pajak penghasilan yang harus dibayar Pak Budi?

- Total penghasilan Pak Budi adalah Rp 500.000.000,-.

- Pengeluaran yang dapat dikurangkan adalah Rp 100.000.000,-.

- Penghasilan neto Pak Budi adalah Rp 500.000.000,- – Rp 100.000.000,- = Rp 400.000.000,-.

- Berdasarkan tarif progresif, pajak penghasilan Pak Budi adalah 5% untuk penghasilan neto pertama Rp 50.000.000,- dan 15% untuk penghasilan neto di atas Rp 50.000.000,-.

- Pajak penghasilan Pak Budi adalah (5% x Rp 50.000.000,-) + (15% x (Rp 400.000.000,- – Rp 50.000.000,-)) = Rp 5.000.000,- + Rp 5.250.000,- = Rp 10.250.000,-.

Jadi, pajak penghasilan yang harus dibayar Pak Budi adalah Rp 10.250.000,-.

Kewajiban Wajib Pajak

Sebagai warga negara yang baik, kita semua memiliki kewajiban untuk membayar pajak. Pajak merupakan sumber utama pendapatan negara yang digunakan untuk membiayai berbagai kebutuhan publik, seperti pembangunan infrastruktur, pendidikan, kesehatan, dan keamanan. Oleh karena itu, penting bagi kita untuk memahami kewajiban-kewajiban sebagai wajib pajak dan bagaimana cara memenuhi kewajiban tersebut.

Kewajiban Wajib Pajak

Kewajiban wajib pajak merupakan hal yang penting dalam sistem perpajakan. Kewajiban ini mengatur berbagai hal yang harus dilakukan oleh wajib pajak agar sistem perpajakan berjalan dengan baik dan adil. Berikut adalah beberapa kewajiban wajib pajak yang perlu diketahui:

- Mendaftarkan diri sebagai wajib pajak: Wajib pajak harus mendaftarkan diri ke kantor pajak terdekat sesuai dengan jenis usaha atau pekerjaan yang dilakukan. Pendaftaran ini bertujuan agar wajib pajak tercatat dalam sistem perpajakan dan dapat memperoleh Nomor Pokok Wajib Pajak (NPWP).

- Melakukan pemotongan atau pemungutan pajak: Wajib pajak yang mempekerjakan orang lain atau melakukan transaksi tertentu, wajib melakukan pemotongan atau pemungutan pajak sesuai dengan ketentuan yang berlaku. Contohnya, pemotongan pajak penghasilan (PPh) bagi karyawan atau pemungutan Pajak Pertambahan Nilai (PPN) pada transaksi jual beli barang atau jasa.

- Menghitung dan membayar pajak: Wajib pajak harus menghitung sendiri besarnya pajak yang terutang berdasarkan peraturan perpajakan yang berlaku. Setelah dihitung, wajib pajak harus membayar pajak tersebut ke kas negara melalui mekanisme yang telah ditentukan.

- Melaporkan pajak: Wajib pajak harus melaporkan kewajiban pajaknya kepada kantor pajak secara berkala. Laporan pajak berisi informasi mengenai penghasilan, biaya, dan pajak yang terutang. Laporan pajak ini menjadi dasar bagi kantor pajak untuk melakukan pengawasan dan pemeriksaan terhadap kewajiban pajak wajib pajak.

- Menyimpan bukti-bukti perpajakan: Wajib pajak wajib menyimpan bukti-bukti perpajakan seperti faktur pajak, nota, dan dokumen lain yang berhubungan dengan kewajiban pajaknya. Bukti-bukti ini penting untuk digunakan sebagai dasar dalam pelaporan pajak dan jika terjadi pemeriksaan oleh kantor pajak.

Cara Melaporkan Pajak Penghasilan, Contoh soal pajak

Melaporkan pajak penghasilan merupakan kewajiban bagi setiap wajib pajak yang memiliki penghasilan. Berikut adalah cara melaporkan pajak penghasilan:

- Menghitung pajak penghasilan: Wajib pajak harus menghitung pajak penghasilan yang terutang berdasarkan peraturan perpajakan yang berlaku. Wajib pajak dapat menggunakan aplikasi e-Filing atau aplikasi lain yang disediakan oleh Direktorat Jenderal Pajak untuk menghitung pajak penghasilan.

- Melaporkan melalui e-Filing: Wajib pajak dapat melaporkan pajak penghasilan melalui e-Filing dengan mengakses situs web Direktorat Jenderal Pajak. Melalui e-Filing, wajib pajak dapat mengisi dan mengirimkan SPT Tahunan Pajak Penghasilan secara online.

- Melaporkan melalui kantor pajak: Wajib pajak juga dapat melaporkan pajak penghasilan dengan datang langsung ke kantor pajak terdekat. Wajib pajak dapat mengisi SPT Tahunan Pajak Penghasilan secara manual dan menyerahkannya kepada petugas pajak.

- Melakukan pembayaran pajak: Setelah melaporkan pajak penghasilan, wajib pajak harus melakukan pembayaran pajak melalui bank atau kantor pos yang ditunjuk. Wajib pajak dapat menggunakan kode billing yang diperoleh dari e-Filing atau kantor pajak untuk melakukan pembayaran.

Cara Melaporkan Pajak Pertambahan Nilai

Pajak Pertambahan Nilai (PPN) merupakan pajak yang dikenakan pada pertambahan nilai barang atau jasa yang diperdagangkan. Berikut adalah cara melaporkan PPN:

- Menghitung PPN: Wajib pajak harus menghitung PPN yang terutang berdasarkan peraturan perpajakan yang berlaku. Wajib pajak dapat menggunakan aplikasi e-Faktur atau aplikasi lain yang disediakan oleh Direktorat Jenderal Pajak untuk menghitung PPN.

- Melaporkan melalui e-Faktur: Wajib pajak dapat melaporkan PPN melalui e-Faktur dengan mengakses situs web Direktorat Jenderal Pajak. Melalui e-Faktur, wajib pajak dapat membuat, mengelola, dan mengirimkan Faktur Pajak secara online.

- Melaporkan melalui kantor pajak: Wajib pajak juga dapat melaporkan PPN dengan datang langsung ke kantor pajak terdekat. Wajib pajak dapat mengisi SPT Masa PPN secara manual dan menyerahkannya kepada petugas pajak.

- Melakukan pembayaran PPN: Setelah melaporkan PPN, wajib pajak harus melakukan pembayaran PPN melalui bank atau kantor pos yang ditunjuk. Wajib pajak dapat menggunakan kode billing yang diperoleh dari e-Faktur atau kantor pajak untuk melakukan pembayaran.

Sanksi bagi Wajib Pajak yang Tidak Memenuhi Kewajibannya

Bagi wajib pajak yang tidak memenuhi kewajibannya, terdapat sanksi yang akan dikenakan. Sanksi ini bertujuan untuk memberikan efek jera dan mendorong wajib pajak untuk memenuhi kewajibannya.

- Sanksi administrasi: Sanksi administrasi berupa denda atau teguran yang diberikan kepada wajib pajak yang terlambat atau tidak memenuhi kewajiban pajaknya. Contohnya, denda keterlambatan pembayaran pajak atau denda keterlambatan pelaporan pajak.

- Sanksi pidana: Sanksi pidana berupa hukuman penjara dan denda yang diberikan kepada wajib pajak yang melakukan tindak pidana perpajakan, seperti penggelapan pajak atau penipuan pajak.

Sebagai contoh, seorang wajib pajak yang tidak melaporkan pajak penghasilannya selama tiga tahun berturut-turut dapat dikenakan sanksi administrasi berupa denda keterlambatan dan sanksi pidana berupa hukuman penjara dan denda.

Pajak Impor dan Ekspor

Pajak impor dan pajak ekspor merupakan pungutan yang dikenakan atas barang yang masuk atau keluar dari suatu negara. Pajak ini berperan penting dalam mengatur perdagangan internasional, melindungi industri dalam negeri, dan meningkatkan pendapatan negara.

Cara Menghitung Pajak Impor dan Ekspor

Perhitungan pajak impor dan ekspor melibatkan beberapa komponen, seperti nilai barang, tarif pajak, dan biaya tambahan. Berikut langkah-langkah umum dalam menghitung kedua jenis pajak ini:

- Pajak Impor:

- Nilai Barang: Nilai barang yang diimpor dihitung berdasarkan harga pembelian ditambah biaya transportasi dan asuransi hingga ke pelabuhan tujuan di Indonesia.

- Tarif Pajak: Tarif pajak impor ditetapkan berdasarkan jenis barang yang diimpor dan diatur dalam peraturan perundang-undangan.

- Biaya Tambahan: Biaya tambahan yang mungkin dikenakan meliputi bea masuk, PPN, dan PPh.

- Pajak Ekspor:

- Nilai Barang: Nilai barang yang diekspor dihitung berdasarkan harga jual ditambah biaya transportasi dan asuransi hingga ke pelabuhan tujuan di negara penerima.

- Tarif Pajak: Tarif pajak ekspor ditetapkan berdasarkan jenis barang yang diekspor dan diatur dalam peraturan perundang-undangan.

- Biaya Tambahan: Biaya tambahan yang mungkin dikenakan meliputi bea keluar dan PPh.

Contoh Soal Perhitungan Pajak Impor dan Ekspor

Berikut contoh soal perhitungan pajak impor dan ekspor untuk barang tertentu:

Contoh Soal Pajak Impor

Sebuah perusahaan mengimpor 1000 unit pakaian jadi dari China dengan harga pembelian US$ 10 per unit. Biaya transportasi dan asuransi hingga ke pelabuhan tujuan di Indonesia sebesar US$ 1000. Tarif pajak impor untuk pakaian jadi adalah 10%. Hitunglah total pajak impor yang harus dibayarkan!

Nilai Barang = (1000 unit x US$ 10/unit) + US$ 1000 = US$ 11.000

Pajak Impor = 10% x US$ 11.000 = US$ 1.100

Total pajak impor yang harus dibayarkan adalah US$ 1.100.

Contoh Soal Pajak Ekspor

Sebuah perusahaan mengekspor 1000 kg kopi bubuk ke Jepang dengan harga jual US$ 20 per kg. Biaya transportasi dan asuransi hingga ke pelabuhan tujuan di Jepang sebesar US$ 500. Tarif pajak ekspor untuk kopi bubuk adalah 5%. Hitunglah total pajak ekspor yang harus dibayarkan!

Nilai Barang = (1000 kg x US$ 20/kg) + US$ 500 = US$ 20.500

Pajak Ekspor = 5% x US$ 20.500 = US$ 1.025

Total pajak ekspor yang harus dibayarkan adalah US$ 1.025.

Tarif Pajak Impor dan Ekspor untuk Berbagai Jenis Barang

Berikut tabel yang berisi rincian tarif pajak impor dan ekspor untuk berbagai jenis barang. Perlu diingat bahwa tarif ini dapat berubah sewaktu-waktu dan tergantung pada peraturan perundang-undangan yang berlaku.

| Jenis Barang | Tarif Pajak Impor (%) | Tarif Pajak Ekspor (%) |

|---|---|---|

| Pakaian Jadi | 10 | 0 |

| Kopi Bubuk | 5 | 5 |

| Elektronik | 15 | 0 |

| Kendaraan Bermotor | 20 | 0 |

| Bahan Baku Industri | 0 | 0 |

Pajak Pertambahan Nilai (PPN)

Pajak Pertambahan Nilai (PPN) merupakan pajak tidak langsung yang dikenakan pada setiap transaksi jual beli barang dan jasa yang terjadi di Indonesia. PPN dibebankan kepada konsumen akhir, namun mekanismenya dijalankan melalui penjual yang memungut PPN dari pembeli dan kemudian disetorkan ke negara. PPN berperan penting dalam pembangunan ekonomi nasional dengan menjadi sumber pendapatan negara yang digunakan untuk membiayai berbagai program pembangunan.

Mekanisme Perhitungan PPN dalam Transaksi Jual Beli Barang dan Jasa

Perhitungan PPN dalam transaksi jual beli barang dan jasa didasarkan pada tarif PPN yang berlaku, yaitu 10% dari nilai barang atau jasa yang diperdagangkan. Nilai barang atau jasa yang diperdagangkan disebut dengan dasar pengenaan pajak (DPP). PPN dihitung dengan rumus:

PPN = DPP x Tarif PPN

Misalnya, jika Anda membeli sebuah baju dengan harga Rp100.000, maka PPN yang dikenakan adalah:

PPN = Rp100.000 x 10% = Rp10.000

Jadi, total harga yang harus Anda bayarkan adalah Rp110.000 (Rp100.000 + Rp10.000).

Contoh Soal Perhitungan PPN untuk Transaksi Jual Beli Kendaraan Bermotor

Seorang pembeli membeli sebuah mobil dengan harga Rp300.000.000. Berapakah PPN yang harus dibayarkan oleh pembeli?

PPN yang harus dibayarkan oleh pembeli adalah:

PPN = Rp300.000.000 x 10% = Rp30.000.000

Jadi, total harga yang harus dibayarkan oleh pembeli adalah Rp330.000.000 (Rp300.000.000 + Rp30.000.000).

Langkah-langkah dalam Melakukan Pengembalian PPN bagi Pengusaha

Pengusaha yang melakukan transaksi jual beli barang dan jasa yang dikenakan PPN dapat mengajukan pengembalian PPN (PPN Masukan) jika PPN yang dibayarkan melebihi PPN yang dipungut. Pengembalian PPN ini bertujuan untuk mengembalikan hak pengusaha yang telah membayar PPN lebih. Berikut langkah-langkah dalam melakukan pengembalian PPN:

- Melakukan perhitungan PPN Masukan dan PPN Keluaran

- Mengajukan Surat Permohonan Pengembalian PPN

- Melampirkan dokumen pendukung, seperti Faktur Pajak, Bukti Pembayaran PPN, dan dokumen lainnya

- Menyerahkan permohonan pengembalian PPN ke Kantor Pelayanan Pajak (KPP) yang berwenang

- KPP akan melakukan verifikasi dan validasi atas permohonan pengembalian PPN

- Jika permohonan disetujui, KPP akan melakukan pengembalian PPN ke rekening pengusaha

Pajak Bumi dan Bangunan (PBB)

Pajak Bumi dan Bangunan (PBB) merupakan pajak yang dikenakan atas kepemilikan tanah dan bangunan di Indonesia. Pajak ini merupakan salah satu sumber pendapatan utama pemerintah daerah, yang digunakan untuk membiayai pembangunan dan kesejahteraan masyarakat di daerah tersebut.

Cara Menghitung PBB Berdasarkan Nilai Jual Objek Pajak (NJOP)

PBB dihitung berdasarkan Nilai Jual Objek Pajak (NJOP) yang ditetapkan oleh pemerintah daerah. NJOP adalah nilai jual tanah dan bangunan yang diukur berdasarkan kondisi pasar dan ditetapkan oleh pemerintah daerah. Untuk menghitung PBB, NJOP dikalikan dengan tarif pajak yang telah ditentukan oleh pemerintah daerah.

Berikut rumus perhitungan PBB:

PBB = NJOP x Tarif Pajak

Tarif pajak PBB bervariasi di setiap daerah, dan umumnya berkisar antara 0,5% hingga 1% dari NJOP. Sebagai contoh, jika NJOP sebuah rumah adalah Rp500.000.000 dan tarif pajak PBB adalah 0,7%, maka PBB yang harus dibayar adalah:

PBB = Rp500.000.000 x 0,7% = Rp3.500.000

Contoh Soal Perhitungan PBB untuk Rumah Tinggal

Sebuah rumah tinggal memiliki luas tanah 100 meter persegi dan luas bangunan 150 meter persegi. NJOP tanah adalah Rp2.000.000 per meter persegi dan NJOP bangunan adalah Rp3.000.000 per meter persegi. Tarif pajak PBB adalah 0,6%. Berapakah PBB yang harus dibayar?

- Nilai jual tanah = 100 meter persegi x Rp2.000.000/meter persegi = Rp200.000.000

- Nilai jual bangunan = 150 meter persegi x Rp3.000.000/meter persegi = Rp450.000.000

- NJOP total = Rp200.000.000 + Rp450.000.000 = Rp650.000.000

- PBB = Rp650.000.000 x 0,6% = Rp3.900.000

Jadi, PBB yang harus dibayar untuk rumah tinggal tersebut adalah Rp3.900.000.

Cara Pembayaran PBB Melalui Bank atau Kantor Pos

Pembayaran PBB dapat dilakukan melalui berbagai cara, seperti melalui bank, kantor pos, atau secara online. Untuk membayar PBB melalui bank atau kantor pos, Anda perlu membawa Surat Pemberitahuan Pajak Terutang (SPPT) PBB ke bank atau kantor pos yang ditunjuk. SPPT PBB berisi informasi mengenai NJOP, tarif pajak, dan jumlah PBB yang harus dibayar.

Saat membayar PBB melalui bank atau kantor pos, Anda akan diminta untuk menyerahkan SPPT PBB dan melakukan pembayaran sesuai dengan jumlah yang tertera pada SPPT. Setelah pembayaran berhasil dilakukan, Anda akan mendapatkan bukti pembayaran PBB yang dapat digunakan sebagai tanda bukti telah melunasi PBB.

Pengaruh Pajak terhadap Perekonomian

Pajak merupakan salah satu instrumen penting dalam perekonomian suatu negara. Penerapan pajak memiliki pengaruh yang signifikan terhadap pendapatan negara, pembangunan ekonomi, dan kesejahteraan masyarakat. Melalui penerapan pajak, pemerintah dapat membiayai berbagai program dan kegiatan yang bertujuan untuk meningkatkan kualitas hidup masyarakat dan mendorong pertumbuhan ekonomi.

Pengaruh Pajak terhadap Pendapatan Negara dan Pembangunan Ekonomi

Pajak merupakan sumber pendapatan utama bagi negara. Pendapatan negara dari pajak digunakan untuk membiayai berbagai program dan kegiatan, seperti pembangunan infrastruktur, pendidikan, kesehatan, dan jaminan sosial. Dengan meningkatnya penerimaan pajak, pemerintah memiliki kemampuan yang lebih besar untuk mendanai program-program pembangunan yang bermanfaat bagi masyarakat.

- Pajak yang dipungut dari masyarakat dapat digunakan untuk membangun infrastruktur seperti jalan, jembatan, bandara, dan pelabuhan. Infrastruktur yang memadai dapat meningkatkan konektivitas, memperlancar arus barang dan jasa, serta mendorong pertumbuhan ekonomi.

- Pajak juga dapat digunakan untuk membiayai program pendidikan dan kesehatan yang berkualitas. Peningkatan kualitas sumber daya manusia melalui pendidikan dan kesehatan dapat meningkatkan produktivitas dan daya saing bangsa.

- Pemerintah juga dapat menggunakan pajak untuk membiayai program jaminan sosial, seperti bantuan untuk masyarakat miskin, tunjangan pengangguran, dan program pensiun. Program jaminan sosial membantu meringankan beban masyarakat yang membutuhkan dan meningkatkan kesejahteraan masyarakat.

Peran Pajak dalam Pembiayaan Infrastruktur dan Pelayanan Publik

Pajak memiliki peran yang sangat penting dalam pembiayaan infrastruktur dan pelayanan publik. Tanpa adanya pajak, pemerintah akan kesulitan dalam membiayai pembangunan infrastruktur dan menyediakan pelayanan publik yang memadai. Infrastruktur yang memadai dan pelayanan publik yang berkualitas merupakan faktor penting dalam mendorong pertumbuhan ekonomi dan meningkatkan kesejahteraan masyarakat.

- Contohnya, pembangunan jalan tol yang dibiayai dari pajak dapat memperlancar arus transportasi, meningkatkan efisiensi logistik, dan mendorong pertumbuhan ekonomi di daerah yang dilalui jalan tol tersebut.

- Pemerintah juga dapat menggunakan pajak untuk membiayai pembangunan rumah sakit, sekolah, dan fasilitas umum lainnya. Fasilitas publik yang memadai dapat meningkatkan kualitas hidup masyarakat dan mendorong pertumbuhan ekonomi.

Contoh Kasus Dampak Penerapan Pajak terhadap Perekonomian

Contoh kasus dampak penerapan pajak terhadap perekonomian dapat dilihat pada negara-negara maju seperti Amerika Serikat dan Jepang. Kedua negara tersebut memiliki sistem perpajakan yang progresif, di mana orang-orang dengan penghasilan tinggi dikenakan pajak yang lebih tinggi. Penerapan sistem perpajakan progresif ini membantu mengurangi kesenjangan pendapatan, meningkatkan kesejahteraan masyarakat, dan mendorong pertumbuhan ekonomi.

- Di Amerika Serikat, penerimaan pajak digunakan untuk membiayai program jaminan sosial, seperti Medicare dan Medicaid, yang membantu meningkatkan kualitas hidup masyarakat dan mengurangi kemiskinan.

- Di Jepang, penerimaan pajak digunakan untuk membiayai program pendidikan dan kesehatan yang berkualitas, yang telah menghasilkan tenaga kerja yang terampil dan berpengetahuan, serta meningkatkan produktivitas dan daya saing bangsa.

Strategi Pengelolaan Pajak

Pengelolaan pajak merupakan aspek penting dalam kehidupan pribadi dan bisnis. Melalui strategi yang tepat, Anda dapat meminimalisir beban pajak dan mengoptimalkan keuangan Anda. Artikel ini akan membahas beberapa strategi pengelolaan pajak yang dapat Anda terapkan, baik untuk pribadi maupun perusahaan.

Cara Mengoptimalkan Strategi Pengelolaan Pajak

Mengoptimalkan strategi pengelolaan pajak berarti memaksimalkan keuntungan dan meminimalisir kewajiban pajak secara legal. Berikut beberapa cara yang dapat Anda terapkan:

- Manfaatkan Insentif Pajak: Pemerintah menyediakan berbagai insentif pajak untuk mendorong aktivitas ekonomi tertentu. Misalnya, insentif pajak untuk investasi di sektor tertentu, pengembangan riset dan teknologi, atau kegiatan sosial.

- Rencanakan Pengeluaran: Anda dapat mengatur pengeluaran untuk meminimalisir pajak, seperti memanfaatkan fasilitas tunjangan kesehatan atau pendidikan yang diberikan perusahaan.

- Manfaatkan Pengurangan Pajak: Beberapa pengeluaran dapat dikurangkan dari penghasilan bruto, seperti biaya pendidikan, biaya pengobatan, dan sumbangan sosial.

- Konsultasikan dengan Ahli Pajak: Konsultasi dengan ahli pajak dapat membantu Anda memahami peraturan pajak dan menemukan strategi pengelolaan pajak yang paling efektif.

Langkah-Langkah Mengelola Keuangan Pribadi dan Perusahaan untuk Meminimalisir Kewajiban Pajak

Mengelola keuangan dengan baik merupakan kunci untuk meminimalisir kewajiban pajak. Berikut langkah-langkah yang dapat Anda ikuti:

- Catat Semua Transaksi: Catat semua transaksi keuangan Anda secara detail, termasuk pendapatan, pengeluaran, dan aset. Hal ini akan membantu Anda dalam menghitung kewajiban pajak dan mengidentifikasi potensi pengurangan pajak.

- Pisahkan Keuangan Pribadi dan Bisnis: Jika Anda memiliki usaha, penting untuk memisahkan keuangan pribadi dan bisnis. Hal ini akan mempermudah dalam menghitung pajak dan menghindari kesalahan dalam pelaporan.

- Manfaatkan Rekening Bank: Gunakan rekening bank terpisah untuk bisnis dan pribadi. Hal ini akan mempermudah dalam melacak arus kas dan mempermudah dalam pelaporan pajak.

- Perhatikan Batas Waktu Pelaporan Pajak: Pastikan Anda mengetahui batas waktu pelaporan pajak dan mematuhinya. Keterlambatan pelaporan pajak dapat dikenakan denda.

Contoh Soal Perencanaan Pajak untuk Usaha Kecil dan Menengah

Sebuah usaha kecil dan menengah (UKM) bergerak di bidang kuliner memiliki pendapatan bruto Rp 100.000.000 per tahun. UKM ini memiliki biaya operasional sebesar Rp 60.000.000 per tahun. UKM ini juga memiliki aset tetap berupa peralatan dapur senilai Rp 20.000.000.

Berdasarkan data tersebut, bagaimana strategi perencanaan pajak yang dapat diterapkan UKM ini?

UKM ini dapat memanfaatkan beberapa strategi perencanaan pajak, seperti:

- Menghitung Penghasilan Neto: Penghasilan neto UKM ini adalah Rp 40.000.000 (Rp 100.000.000 – Rp 60.000.000).

- Memanfaatkan Depresiasi Aset: UKM dapat memanfaatkan depresiasi aset tetap berupa peralatan dapur untuk mengurangi penghasilan kena pajak. Misalnya, jika depresiasi peralatan dapur per tahun adalah Rp 2.000.000, maka penghasilan kena pajak UKM ini akan berkurang menjadi Rp 38.000.000 (Rp 40.000.000 – Rp 2.000.000).

- Memanfaatkan Insentif Pajak: Jika UKM ini menjalankan usaha yang mendapatkan insentif pajak, seperti usaha di bidang kuliner yang berorientasi pada UMKM, maka UKM ini dapat memanfaatkan insentif pajak tersebut untuk mengurangi kewajiban pajak.

Ringkasan Terakhir

Dengan memahami contoh soal pajak, Anda akan lebih siap dalam menghadapi berbagai situasi terkait perpajakan. Mempelajari sistem perpajakan bukan hanya kewajiban, tetapi juga penting untuk mendukung pembangunan ekonomi dan kesejahteraan masyarakat. Semoga contoh soal ini bermanfaat untuk meningkatkan pemahaman Anda tentang pajak.