Mengerti seluk-beluk PPh Badan memang penting bagi setiap perusahaan. Namun, bagaimana jika Anda ingin menguji pemahaman Anda? Contoh soal PPh Badan bisa menjadi jawabannya. Dengan latihan soal, Anda dapat mempertajam kemampuan dalam menghitung, membayar, dan melaporkan pajak perusahaan secara tepat.

Dalam artikel ini, kita akan membahas berbagai contoh soal PPh Badan yang mencakup berbagai aspek penting. Mulai dari dasar hukum, subjek dan objek pajak, hingga cara menghitung dan membayar PPh Badan. Dengan mempelajari contoh soal ini, Anda akan mendapatkan gambaran yang lebih jelas tentang bagaimana PPh Badan diterapkan dalam praktik.

Pengertian PPh Badan

Pajak Penghasilan Badan (PPh Badan) adalah pajak yang dikenakan kepada badan atau entitas hukum atas penghasilan yang diperolehnya. Pajak ini merupakan salah satu sumber pendapatan utama negara dan berperan penting dalam membiayai berbagai program pembangunan nasional. PPh Badan diterapkan untuk memastikan keadilan dan kewajiban perpajakan bagi badan yang mendapatkan keuntungan dari kegiatan usahanya di Indonesia.

Tujuan Penerapan PPh Badan

Penerapan PPh Badan memiliki beberapa tujuan penting, yaitu:

- Memperoleh Pendapatan Negara: PPh Badan merupakan sumber pendapatan negara yang signifikan dan digunakan untuk membiayai berbagai program pembangunan dan pelayanan publik.

- Menciptakan Keadilan: PPh Badan memastikan bahwa badan yang mendapatkan keuntungan dari kegiatan usahanya di Indonesia juga ikut berkontribusi dalam membangun negara.

- Mendorong Pertumbuhan Ekonomi: PPh Badan yang adil dan transparan dapat mendorong badan untuk lebih fokus pada kegiatan usahanya dan meningkatkan kontribusi mereka terhadap pertumbuhan ekonomi.

- Meningkatkan Tata Kelola Perusahaan: Penerapan PPh Badan mendorong badan untuk lebih disiplin dalam pencatatan keuangan dan pelaporan pajak, sehingga meningkatkan tata kelola perusahaan.

Contoh Kasus Perhitungan PPh Badan

Misalnya, sebuah perusahaan manufaktur menghasilkan keuntungan sebesar Rp1 miliar pada tahun 2023. Perusahaan tersebut dikenakan tarif PPh Badan sebesar 25%. Berikut perhitungan PPh Badan yang harus dibayarkan:

PPh Badan = Keuntungan x Tarif PPh Badan

PPh Badan = Rp1 miliar x 25%

PPh Badan = Rp250 juta

Dalam contoh ini, perusahaan manufaktur tersebut wajib membayar PPh Badan sebesar Rp250 juta.

Jenis-Jenis PPh Badan dan Tarifnya

| Jenis PPh Badan | Tarif (%) |

|---|---|

| PPh Badan atas Penghasilan Neto | 25 |

| PPh Badan atas Penghasilan Bruto | 15 |

| PPh Badan atas Penghasilan Final | 4 – 30 |

Tarif PPh Badan dapat bervariasi tergantung jenis penghasilan dan peraturan perpajakan yang berlaku.

Dasar Hukum PPh Badan

PPh Badan merupakan pajak yang dikenakan kepada badan atau perusahaan yang menjalankan kegiatan usaha atau pekerjaan bebas di Indonesia. Pajak ini merupakan salah satu sumber pendapatan utama negara yang digunakan untuk membiayai berbagai program pembangunan dan kesejahteraan masyarakat. Untuk mengatur pelaksanaan PPh Badan, pemerintah telah mengeluarkan berbagai peraturan perundang-undangan yang mengatur tentang objek, subjek, tarif, dan prosedur perpajakannya.

Peraturan Perundang-undangan PPh Badan

Berikut ini adalah beberapa peraturan perundang-undangan yang mengatur tentang PPh Badan:

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan (UU PPh) dan perubahannya.

- Peraturan Pemerintah Nomor 46 Tahun 2013 tentang Pajak Penghasilan (PP PPh).

- Peraturan Menteri Keuangan (PMK) tentang PPh Badan.

- Surat Edaran (SE) tentang PPh Badan.

Isi Peraturan Perundang-undangan PPh Badan

Peraturan perundang-undangan PPh Badan mengatur berbagai hal terkait dengan PPh Badan, di antaranya:

- Objek PPh Badan: Objek PPh Badan adalah penghasilan yang diperoleh badan atau perusahaan dari berbagai sumber, seperti keuntungan usaha, jasa, investasi, dan lain sebagainya.

- Subjek PPh Badan: Subjek PPh Badan adalah badan atau perusahaan yang menjalankan kegiatan usaha atau pekerjaan bebas di Indonesia. Badan atau perusahaan yang berdomisili di luar negeri juga dapat dikenakan PPh Badan jika memperoleh penghasilan di Indonesia.

- Tarif PPh Badan: Tarif PPh Badan di Indonesia adalah 25% dari penghasilan kena pajak (PKP) yang diperoleh badan atau perusahaan. Namun, tarif PPh Badan dapat berbeda untuk jenis usaha tertentu, seperti usaha kecil dan menengah (UKM) atau usaha tertentu yang mendapat insentif pajak.

- Prosedur Perpajakan: Prosedur perpajakan PPh Badan meliputi kewajiban pelaporan, pembayaran pajak, dan administrasi perpajakan lainnya. Badan atau perusahaan wajib melaporkan PPh Badan yang terutang melalui Surat Pemberitahuan (SPT) Tahunan PPh Badan.

Daftar Peraturan Perundang-undangan PPh Badan

| Peraturan Perundang-undangan | Tanggal Berlaku |

|---|---|

| Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan | 1 Januari 2009 |

| Peraturan Pemerintah Nomor 46 Tahun 2013 tentang Pajak Penghasilan | 1 Januari 2014 |

| Peraturan Menteri Keuangan Nomor 118/PMK.03/2018 tentang Pajak Penghasilan Badan | 1 Januari 2019 |

| Surat Edaran Direktorat Jenderal Pajak Nomor SE-2/PJ.03/2021 tentang Pajak Penghasilan Badan | 1 Januari 2021 |

Subjek Pajak PPh Badan

Subjek pajak PPh Badan merupakan pihak yang berkewajiban untuk membayar pajak penghasilan badan. Siapa saja yang termasuk dalam subjek pajak PPh Badan dan bagaimana ciri-cirinya? Mari kita bahas lebih lanjut.

Siapa Saja yang Termasuk Subjek Pajak PPh Badan?

Subjek pajak PPh Badan meliputi badan usaha yang menjalankan kegiatan usaha di Indonesia, baik badan usaha dalam negeri maupun badan usaha luar negeri yang memiliki penghasilan di Indonesia.

Contoh Perusahaan yang Wajib Membayar PPh Badan, Contoh soal pph badan

Berikut ini beberapa contoh perusahaan yang wajib membayar PPh Badan:

- Perusahaan Perseroan Terbatas (PT)

- Perusahaan Menengah (UMKM)

- Perusahaan Perorangan

- Perusahaan Asing yang Memiliki Cabang di Indonesia

- Lembaga Non-Profit yang Memiliki Penghasilan

Ciri-ciri Subjek Pajak PPh Badan

Berikut adalah ciri-ciri subjek pajak PPh Badan:

- Memiliki badan hukum yang diakui oleh hukum di Indonesia.

- Melakukan kegiatan usaha atau memiliki penghasilan di Indonesia.

- Mempunyai objek pajak yang dikenakan PPh Badan, seperti keuntungan dari hasil usaha.

- Terdaftar sebagai wajib pajak badan di Direktorat Jenderal Pajak (DJP).

Objek Pajak PPh Badan

Objek pajak PPh Badan adalah segala sesuatu yang dikenai pajak penghasilan badan. Sederhananya, objek pajak PPh Badan adalah sumber penghasilan yang diperoleh oleh badan atau perusahaan. Penghasilan ini bisa berasal dari berbagai sumber, baik dari kegiatan usaha maupun dari investasi. PPh Badan sendiri merupakan pajak yang dikenakan atas penghasilan yang diperoleh badan atau perusahaan, baik dari dalam negeri maupun dari luar negeri.

Pengertian Objek Pajak PPh Badan

Pengertian objek pajak PPh Badan adalah segala sesuatu yang menjadi sumber penghasilan bagi badan atau perusahaan. Dalam arti lain, objek pajak PPh Badan adalah penghasilan yang diperoleh badan atau perusahaan yang menjadi objek pengenaan pajak. Penghasilan tersebut dapat berupa:

- Penghasilan dari usaha

- Penghasilan dari investasi

- Penghasilan lainnya

Setiap jenis penghasilan tersebut memiliki karakteristik dan aturan perpajakan yang berbeda. Untuk lebih jelasnya, mari kita bahas masing-masing jenis penghasilan tersebut.

Contoh soal PPh Badan seringkali melibatkan perhitungan laba bersih dan pajak yang harus dibayarkan. Namun, jangan lupa bahwa terdapat jenis PPh lain seperti PPh Pasal 25 yang juga perlu dipahami. Untuk lebih memahami PPh Pasal 25, kamu bisa melihat contoh soal di situs ini.

Memahami contoh soal PPh 25 akan membantu kamu memahami cara menghitung dan membayar pajak penghasilan secara tepat, yang tentu saja penting untuk kelancaran bisnis. Nah, kembali ke contoh soal PPh Badan, ada berbagai macam kasus yang bisa dipelajari, seperti perhitungan PPh Badan pada perusahaan dagang, manufaktur, atau jasa.

Contoh Objek Pajak PPh Badan

Berikut beberapa contoh objek pajak PPh Badan:

- Keuntungan dari penjualan barang atau jasa

- Pendapatan dari sewa tanah atau bangunan

- Pendapatan dari bunga deposito

- Pendapatan dari dividen saham

- Pendapatan dari royalti

- Pendapatan dari jasa

- Pendapatan dari kegiatan usaha lainnya

Jenis Objek Pajak PPh Badan dan Tarifnya

| Jenis Objek Pajak | Tarif (%) |

|---|---|

| Penghasilan dari usaha | 25 |

| Penghasilan dari investasi | 25 |

| Penghasilan lainnya | 25 |

Perlu diingat bahwa tarif PPh Badan dapat berubah sewaktu-waktu sesuai dengan peraturan perundang-undangan yang berlaku. Selain itu, terdapat beberapa jenis objek pajak PPh Badan yang memiliki tarif khusus, seperti objek pajak yang terkait dengan kegiatan tertentu, seperti industri tertentu atau kegiatan sosial.

Penghitungan PPh Badan

PPh Badan merupakan pajak yang dikenakan atas penghasilan yang diperoleh badan atau perusahaan dalam menjalankan usahanya. Menghitung PPh Badan merupakan proses penting bagi setiap perusahaan, karena kewajiban ini merupakan bagian integral dari pengelolaan keuangan yang sehat dan kepatuhan terhadap peraturan perpajakan.

Langkah-Langkah Menghitung PPh Badan

Berikut langkah-langkah umum dalam menghitung PPh Badan:

- Menentukan Objek Pajak: Langkah pertama adalah menentukan objek pajak yang dikenakan PPh Badan. Objek pajak ini meliputi penghasilan bruto yang diperoleh perusahaan dari berbagai sumber, seperti penjualan barang atau jasa, investasi, dan lain sebagainya.

- Menghitung Penghasilan Neto: Penghasilan neto diperoleh dengan mengurangi penghasilan bruto dengan biaya-biaya yang diizinkan secara hukum. Biaya-biaya ini meliputi biaya produksi, biaya pemasaran, biaya administrasi, dan biaya lainnya yang terkait dengan kegiatan usaha.

- Menghitung Penghasilan Kena Pajak: Penghasilan kena pajak didapat dengan mengurangi penghasilan neto dengan pengurangan yang diizinkan. Pengurangan ini meliputi biaya-biaya tertentu yang diizinkan, seperti biaya pendidikan, biaya kesehatan, dan biaya lainnya yang diatur dalam peraturan perpajakan.

- Menerapkan Tarif Pajak: Setelah mendapatkan penghasilan kena pajak, langkah selanjutnya adalah menerapkan tarif pajak yang berlaku. Tarif pajak PPh Badan umumnya ditentukan berdasarkan jenis usaha dan skala perusahaan.

- Menghitung PPh Badan Terutang: PPh Badan terutang dihitung dengan mengalikan penghasilan kena pajak dengan tarif pajak yang berlaku. Hasil perhitungan ini merupakan kewajiban pajak yang harus dibayarkan perusahaan kepada negara.

- Melakukan Pembayaran PPh Badan: PPh Badan terutang dibayarkan secara berkala, biasanya setiap bulan atau triwulan, sesuai dengan ketentuan yang berlaku. Pembayaran dapat dilakukan melalui bank yang ditunjuk atau melalui sistem elektronik yang disediakan oleh Direktorat Jenderal Pajak.

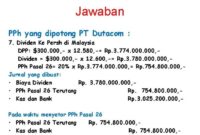

Contoh Perhitungan PPh Badan

Berikut contoh perhitungan PPh Badan untuk sebuah perusahaan manufaktur:

| Keterangan | Jumlah (Rp) |

|---|---|

| Penghasilan Bruto | 1.000.000.000 |

| Biaya-biaya yang diizinkan | 600.000.000 |

| Penghasilan Neto | 400.000.000 |

| Pengurangan yang diizinkan | 50.000.000 |

| Penghasilan Kena Pajak | 350.000.000 |

| Tarif Pajak | 25% |

| PPh Badan Terutang | 87.500.000 |

Berdasarkan contoh di atas, perusahaan manufaktur tersebut memiliki kewajiban membayar PPh Badan sebesar Rp 87.500.000.

Flowchart Penghitungan PPh Badan

Berikut flowchart yang menggambarkan proses penghitungan PPh Badan:

Flowchart ini menunjukkan langkah-langkah yang harus dilalui dalam menghitung PPh Badan. Setiap langkah di flowchart ini merupakan bagian penting dari proses penghitungan PPh Badan yang harus dilakukan dengan cermat dan teliti.

Sebagai ilustrasi, flowchart ini dapat digambarkan sebagai berikut:

[Gambar flowchart yang menunjukkan langkah-langkah penghitungan PPh Badan, dimulai dari menentukan objek pajak, menghitung penghasilan neto, penghasilan kena pajak, menerapkan tarif pajak, hingga menghitung PPh Badan terutang.]

Pembayaran PPh Badan

Setelah menghitung PPh Badan yang terutang, langkah selanjutnya adalah membayar pajak tersebut ke kas negara. Pembayaran PPh Badan dilakukan melalui beberapa cara, dengan jangka waktu yang berbeda-beda, tergantung pada jenis pembayarannya. Berikut ini penjelasan lengkapnya.

Cara Membayar PPh Badan

Pembayaran PPh Badan dapat dilakukan melalui beberapa cara, antara lain:

- Melalui bank: Pembayaran dapat dilakukan melalui teller bank, ATM, atau internet banking. Pastikan untuk memilih kode bank dan kode virtual account yang sesuai dengan jenis pajak yang dibayarkan.

- Melalui kantor pos: Pembayaran dapat dilakukan di kantor pos terdekat dengan menggunakan surat setoran pajak (SSP). Pastikan untuk mengisi SSP dengan benar dan lengkap.

- Melalui sistem pembayaran online: Beberapa bank dan lembaga keuangan menyediakan layanan pembayaran pajak online. Anda dapat mengakses layanan ini melalui website atau aplikasi mereka.

Jangka Waktu Pembayaran PPh Badan

Jangka waktu pembayaran PPh Badan tergantung pada jenis pembayarannya. Berikut adalah tabel yang menunjukkan jenis pembayaran dan jangka waktunya:

| Jenis Pembayaran | Jangka Waktu Pembayaran |

|---|---|

| PPh Badan Tahunan | Maksimum 3 bulan setelah tahun pajak berakhir (contoh: untuk tahun pajak 2023, paling lambat 31 Maret 2024) |

| PPh Badan Masa | Maksimum 20 hari setelah akhir masa pajak (contoh: untuk masa pajak Januari 2024, paling lambat 20 Februari 2024) |

| PPh Badan atas Penghasilan Final | Segera setelah penghasilan diterima (contoh: jika penghasilan diterima pada tanggal 10 Januari 2024, maka PPh Badan harus dibayarkan paling lambat tanggal 10 Januari 2024) |

Laporan PPh Badan

Laporan PPh Badan merupakan dokumen penting yang harus diajukan oleh setiap wajib pajak badan kepada Direktorat Jenderal Pajak (DJP). Laporan ini berisi informasi mengenai penghasilan, biaya, dan pajak yang terutang selama periode pajak tertentu. Melalui laporan ini, DJP dapat menilai kewajiban pajak badan dan memastikan kepatuhan wajib pajak badan dalam membayar pajak.

Jenis-Jenis Laporan PPh Badan

Ada beberapa jenis laporan PPh Badan yang harus diajukan, tergantung pada jenis badan dan aktivitas usahanya. Berikut beberapa jenis laporan PPh Badan yang umum:

- Surat Pemberitahuan (SPT) Tahunan PPh Badan: Laporan ini diajukan setiap tahun untuk melaporkan penghasilan, biaya, dan pajak yang terutang selama satu tahun pajak.

- SPT Masa PPh Badan: Laporan ini diajukan setiap bulan atau setiap tiga bulan, tergantung pada jenis usahanya. Laporan ini berisi informasi mengenai penghasilan dan pajak yang terutang selama periode tertentu.

- Laporan Realisasi PPh Badan: Laporan ini diajukan oleh badan yang melakukan kegiatan tertentu, seperti pertambangan, perkebunan, dan kehutanan. Laporan ini berisi informasi mengenai realisasi penghasilan dan pajak yang terutang dari kegiatan tersebut.

Informasi Penting dalam Laporan PPh Badan

Laporan PPh Badan harus berisi informasi penting yang akurat dan lengkap. Informasi tersebut meliputi:

- Identitas Wajib Pajak: Nama, NPWP, alamat, dan jenis badan.

- Periode Pajak: Tahun pajak atau periode pajak yang dilaporkan.

- Penghasilan: Rincian penghasilan yang diperoleh selama periode pajak, seperti penjualan, jasa, dan investasi.

- Biaya: Rincian biaya yang dikeluarkan untuk memperoleh penghasilan, seperti biaya produksi, biaya pemasaran, dan biaya administrasi.

- Penghasilan Neto: Selisih antara penghasilan dan biaya.

- Pajak Penghasilan yang Terutang: Pajak yang terutang berdasarkan tarif pajak yang berlaku.

- Pajak yang Telah Dibayar: Pajak yang telah dibayar selama periode pajak, seperti PPh Pasal 25 dan PPh Pasal 29.

- Pajak yang Masih Harus Dibayar: Selisih antara pajak yang terutang dan pajak yang telah dibayar.

Contoh Format Laporan PPh Badan yang Sederhana

Berikut contoh format laporan PPh Badan yang sederhana:

| No. | Uraian | Jumlah (Rp) |

|---|---|---|

| 1 | Penghasilan | 100.000.000 |

| 2 | Biaya | 60.000.000 |

| 3 | Penghasilan Neto (1-2) | 40.000.000 |

| 4 | Pajak Penghasilan yang Terutang (25% dari 3) | 10.000.000 |

| 5 | Pajak yang Telah Dibayar | 8.000.000 |

| 6 | Pajak yang Masih Harus Dibayar (4-5) | 2.000.000 |

Format laporan PPh Badan ini hanya contoh sederhana. Format laporan yang sebenarnya mungkin berbeda, tergantung pada jenis badan dan peraturan yang berlaku.

Sanksi PPh Badan: Contoh Soal Pph Badan

PPh Badan merupakan kewajiban bagi setiap badan atau perusahaan yang menjalankan kegiatan usaha di Indonesia. Jika terjadi pelanggaran terkait kewajiban PPh Badan, maka akan ada sanksi yang dikenakan. Sanksi ini bertujuan untuk memastikan bahwa badan atau perusahaan menjalankan kewajibannya dengan baik dan sesuai dengan peraturan yang berlaku.

Jenis-jenis Sanksi PPh Badan

Sanksi yang dapat dikenakan jika terjadi pelanggaran PPh Badan dapat berupa sanksi administrasi dan sanksi pidana.

- Sanksi administrasi umumnya berupa denda atau teguran, sedangkan sanksi pidana berupa hukuman penjara dan denda.

Contoh Kasus Pelanggaran PPh Badan dan Sanksinya

Berikut adalah contoh kasus pelanggaran PPh Badan dan sanksi yang dijatuhkan:

- Perusahaan A tidak melaporkan SPT Tahunan PPh Badan tepat waktu. Akibatnya, perusahaan A dikenai sanksi administrasi berupa denda sebesar 2% dari jumlah pajak terutang.

- Perusahaan B melakukan penghindaran pajak dengan cara memalsukan dokumen. Perusahaan B dikenai sanksi pidana berupa hukuman penjara dan denda.

Tabel Jenis Pelanggaran PPh Badan dan Sanksinya

| Jenis Pelanggaran | Sanksi |

|---|---|

| Tidak Melaporkan SPT Tahunan PPh Badan Tepat Waktu | Denda 2% dari jumlah pajak terutang |

| Melaporkan SPT Tahunan PPh Badan dengan Data yang Tidak Benar | Denda 100% dari jumlah pajak yang kurang dibayar |

| Menghindarkan Pajak dengan Cara Memalsukan Dokumen | Hukuman penjara dan denda |

Contoh Soal PPh Badan

PPh Badan merupakan pajak yang dikenakan kepada badan atau perusahaan atas penghasilan yang diperolehnya. Dalam menghitung PPh Badan, terdapat beberapa aspek yang perlu diperhatikan, mulai dari penghitungan, pembayaran, hingga pelaporan. Untuk lebih memahami PPh Badan, berikut beberapa contoh soal yang mencakup berbagai aspek tersebut.

Contoh Soal PPh Badan: Penghitungan

Berikut contoh soal yang membahas tentang penghitungan PPh Badan. Soal ini mencakup beberapa aspek penting, seperti:

- Penghasilan bruto

- Pengeluaran yang dapat dikurangkan

- Penghasilan kena pajak

- Tarif PPh Badan

- PPh Badan yang terutang

Contoh Soal:

PT. ABC adalah perusahaan yang bergerak di bidang perdagangan. Pada tahun 2023, PT. ABC memperoleh penghasilan bruto sebesar Rp1.000.000.000. Selama periode tersebut, PT. ABC mengeluarkan biaya operasional sebesar Rp600.000.000, biaya gaji Rp150.000.000, dan biaya depresiasi Rp50.000.000. Berdasarkan data tersebut, hitunglah PPh Badan yang terutang oleh PT. ABC!

Penyelesaian:

- Hitung penghasilan kena pajak (PKP) PT. ABC.

PKP = Penghasilan Bruto – Pengeluaran yang Dapat Dikurangkan

PKP = Rp1.000.000.000 – (Rp600.000.000 + Rp150.000.000 + Rp50.000.000)

PKP = Rp200.000.000 - Hitung PPh Badan yang terutang.

PPh Badan = PKP x Tarif PPh Badan

PPh Badan = Rp200.000.000 x 25%

PPh Badan = Rp50.000.000

Berdasarkan perhitungan di atas, PPh Badan yang terutang oleh PT. ABC adalah Rp50.000.000.

Contoh Soal PPh Badan: Pembayaran

Berikut contoh soal yang membahas tentang pembayaran PPh Badan. Soal ini mencakup aspek penting, seperti:

- Masa pajak

- Tanggal jatuh tempo pembayaran

- Cara pembayaran

Contoh Soal:

PT. XYZ adalah perusahaan yang bergerak di bidang manufaktur. PT. XYZ memiliki kewajiban PPh Badan sebesar Rp100.000.000 untuk masa pajak Juni 2023. Berapa tanggal jatuh tempo pembayaran PPh Badan PT. XYZ?

Penyelesaian:

Berdasarkan peraturan perpajakan, tanggal jatuh tempo pembayaran PPh Badan untuk masa pajak Juni 2023 adalah tanggal 20 Juli 2023. PT. XYZ dapat melakukan pembayaran PPh Badan melalui bank yang ditunjuk atau melalui sistem pembayaran online.

Contoh Soal PPh Badan: Pelaporan

Berikut contoh soal yang membahas tentang pelaporan PPh Badan. Soal ini mencakup aspek penting, seperti:

- Surat Pemberitahuan (SPT) PPh Badan

- Tanggal jatuh tempo pelaporan

- Cara pelaporan

Contoh Soal:

PT. DEF adalah perusahaan yang bergerak di bidang jasa. PT. DEF telah menyelesaikan kewajiban PPh Badan untuk tahun pajak 2022. Kapan PT. DEF harus melaporkan SPT PPh Badan tahunan 2022?

Penyelesaian:

Berdasarkan peraturan perpajakan, tanggal jatuh tempo pelaporan SPT PPh Badan tahunan adalah paling lambat tanggal 30 April tahun berikutnya setelah tahun pajak. Jadi, PT. DEF harus melaporkan SPT PPh Badan tahunan 2022 paling lambat tanggal 30 April 2023.

Contoh Soal PPh Badan: Tingkat Kesulitan Berbeda

Berikut contoh soal dengan tingkat kesulitan yang berbeda. Soal ini membahas tentang:

- Penghitungan PPh Badan dengan adanya penghasilan tidak kena pajak (PTKP)

- Penghitungan PPh Badan dengan adanya pengurangan biaya tertentu

- Penghitungan PPh Badan dengan adanya penghasilan di luar negeri

Contoh Soal 1 (Tingkat Kesulitan Sedang):

PT. GHI adalah perusahaan yang bergerak di bidang teknologi. Pada tahun 2023, PT. GHI memperoleh penghasilan bruto sebesar Rp500.000.000. PT. GHI memiliki PTKP sebesar Rp50.000.000 dan mengeluarkan biaya operasional sebesar Rp200.000.000. Hitunglah PPh Badan yang terutang oleh PT. GHI!

Contoh Soal 2 (Tingkat Kesulitan Tinggi):

PT. JKL adalah perusahaan yang bergerak di bidang pariwisata. Pada tahun 2023, PT. JKL memperoleh penghasilan bruto sebesar Rp800.000.000. PT. JKL mengeluarkan biaya operasional sebesar Rp400.000.000 dan biaya promosi sebesar Rp100.000.000. PT. JKL juga memiliki penghasilan dari luar negeri sebesar Rp100.000.000. Hitunglah PPh Badan yang terutang oleh PT. JKL!

Penyelesaian untuk contoh soal tingkat kesulitan berbeda dapat dilakukan dengan langkah-langkah yang serupa dengan contoh soal sebelumnya. Namun, perlu diperhatikan adanya tambahan perhitungan terkait PTKP, pengurangan biaya tertentu, dan penghasilan di luar negeri.

Penutupan

Melalui contoh soal PPh Badan, Anda dapat memahami konsep pajak perusahaan dengan lebih baik. Ingat, memahami PPh Badan tidak hanya penting untuk mematuhi kewajiban pajak, tetapi juga untuk mengoptimalkan kinerja keuangan perusahaan. Dengan pengetahuan yang kuat tentang PPh Badan, Anda dapat mengambil keputusan bisnis yang lebih cerdas dan meminimalkan risiko pajak.