Pernahkah Anda bertanya-tanya bagaimana sistem pajak yang kita kenal saat ini terbentuk? Perjalanan panjang sejarah pajak, dari sistem primitif hingga sistem modern, menyimpan kisah menarik tentang evolusi cara manusia mengumpulkan dana untuk membiayai kebutuhan bersama. Mulai dari Mesir Kuno yang menggunakan sistem pajak berdasarkan hasil panen hingga sistem pajak progresif modern yang kita kenal sekarang, pajak telah menjadi bagian integral dari kehidupan manusia.

Dari masa ke masa, sistem pajak mengalami transformasi, dipengaruhi oleh faktor-faktor seperti perkembangan ekonomi, politik, dan sosial. Dalam perjalanan ini, kita dapat melihat bagaimana konsep keadilan, efisiensi, dan kepastian hukum diimplementasikan dalam sistem perpajakan.

Evolusi Pajak: Sejarah Pajak

Sistem pajak telah mengalami evolusi yang panjang dan menarik, berkembang seiring dengan peradaban manusia. Dari sistem primitif yang sederhana hingga sistem modern yang kompleks, pajak telah memainkan peran penting dalam pembiayaan negara, pembangunan infrastruktur, dan kesejahteraan masyarakat. Mari kita telusuri perjalanan sistem pajak dari masa ke masa.

Sistem Pajak Primitif

Pada zaman prasejarah, sistem pajak belum ada dalam bentuk yang kita kenal sekarang. Masyarakat primitif biasanya menerapkan sistem barter atau redistribusi hasil panen sebagai bentuk kontribusi bersama. Namun, seiring dengan berkembangnya peradaban dan munculnya struktur sosial yang lebih kompleks, kebutuhan akan sistem pajak mulai terasa.

Sistem Pajak di Peradaban Kuno

Di berbagai peradaban kuno, sistem pajak mulai diterapkan dalam bentuk yang lebih terstruktur. Berikut beberapa contohnya:

- Mesir Kuno: Masyarakat Mesir Kuno dikenai pajak berupa hasil panen, ternak, dan jasa tenaga kerja. Pajak ini digunakan untuk membiayai pembangunan piramida, kuil, dan proyek infrastruktur lainnya.

- Romawi: Kekaisaran Romawi menerapkan sistem pajak yang lebih kompleks, termasuk pajak penghasilan, pajak penjualan, dan pajak tanah. Sistem pajak Romawi dikenal dengan efisiensi dan ketegasannya dalam mengumpulkan pajak.

- Peradaban Maya: Peradaban Maya juga memiliki sistem pajak yang kompleks, yang melibatkan pembayaran dalam bentuk hasil panen, barang dagangan, dan tenaga kerja. Pajak ini digunakan untuk membiayai upacara keagamaan, pembangunan kota, dan pertahanan kerajaan.

Perkembangan Sistem Pajak di Abad Pertengahan

Pada Abad Pertengahan, sistem pajak di Eropa mengalami perubahan signifikan. Sistem feodal yang mendominasi periode ini, dengan struktur sosial yang hirarkis, mengakibatkan sistem pajak yang didasarkan pada hubungan patron-klien. Penduduk dikenai pajak berdasarkan status sosial dan tanah yang mereka miliki.

Sistem Pajak Modern

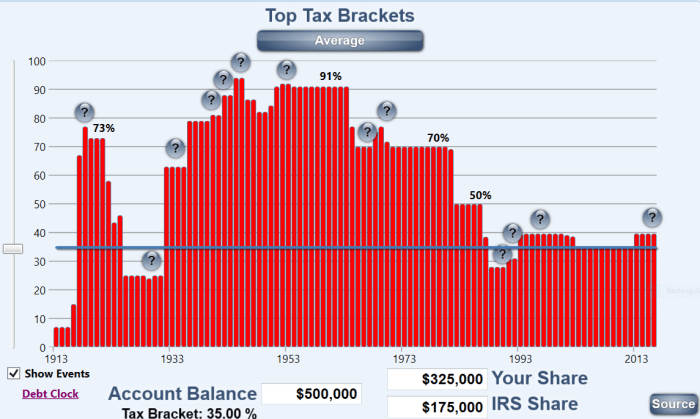

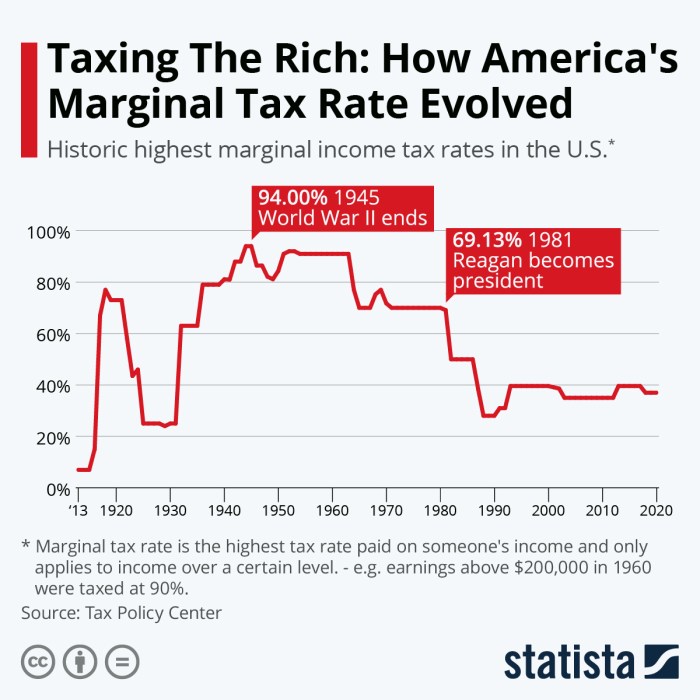

Sistem pajak modern yang kita kenal saat ini mulai berkembang pada abad ke-18 dan 19. Revolusi Industri dan munculnya negara-bangsa modern menuntut sistem pajak yang lebih terstruktur dan adil. Sistem pajak modern didasarkan pada prinsip progresivitas, di mana orang kaya dikenai pajak lebih tinggi daripada orang miskin.

Perbandingan Sistem Pajak di Berbagai Negara, Sejarah pajak

| Negara | Abad ke-18 | Abad ke-20 |

|---|---|---|

| Inggris | Pajak tanah, pajak penjualan, pajak cukai | Pajak penghasilan, pajak perusahaan, pajak konsumsi |

| Prancis | Pajak tanah, pajak penjualan, pajak cukai | Pajak penghasilan, pajak perusahaan, pajak konsumsi |

| Amerika Serikat | Pajak tanah, pajak penjualan, pajak cukai | Pajak penghasilan, pajak perusahaan, pajak konsumsi |

Tabel di atas menunjukkan bagaimana sistem pajak di berbagai negara telah berkembang dari abad ke-18 hingga abad ke-20. Meskipun terdapat perbedaan dalam jenis pajak yang diterapkan, umumnya terjadi pergeseran dari sistem pajak yang didasarkan pada kepemilikan tanah dan konsumsi ke sistem pajak yang didasarkan pada penghasilan dan keuntungan.

Konsep Pajak

Pajak merupakan bagian integral dari kehidupan masyarakat modern. Sebagai instrumen utama negara dalam mengumpulkan dana, pajak memiliki peran vital dalam membiayai berbagai program dan layanan publik yang dibutuhkan oleh masyarakat, seperti pendidikan, kesehatan, infrastruktur, dan keamanan. Memahami konsep pajak, fungsinya, dan prinsip-prinsip yang mendasarinya sangat penting untuk membangun kesadaran dan kepatuhan warga negara terhadap kewajiban perpajakan.

Definisi, Fungsi, dan Tujuan Pajak

Secara sederhana, pajak dapat diartikan sebagai kewajiban warga negara untuk memberikan kontribusi kepada negara dalam bentuk uang, yang ditetapkan berdasarkan peraturan perundang-undangan. Kontribusi ini digunakan oleh negara untuk membiayai berbagai kebutuhan publik, seperti pembangunan infrastruktur, pendidikan, kesehatan, dan keamanan. Pajak memiliki beberapa fungsi utama, yaitu:

- Fungsi Budjet: Pajak merupakan sumber utama pendapatan negara untuk membiayai pengeluaran negara dalam menjalankan fungsinya. Pengeluaran ini meliputi pengeluaran untuk pembangunan infrastruktur, pendidikan, kesehatan, dan keamanan.

- Fungsi Redistribusi Pendapatan: Pajak dapat digunakan untuk meredistribusi pendapatan dari kelompok masyarakat yang lebih kaya kepada kelompok masyarakat yang lebih miskin, melalui program-program sosial seperti bantuan sosial, subsidi, dan pendidikan gratis.

- Fungsi Stabilisasi Ekonomi: Pajak dapat digunakan untuk menstabilkan ekonomi melalui kebijakan fiskal, seperti menurunkan pajak untuk mendorong konsumsi dan investasi saat ekonomi sedang lesu, atau menaikkan pajak untuk mengurangi inflasi saat ekonomi sedang panas.

- Fungsi Alokasi: Pajak dapat digunakan untuk mengalokasikan sumber daya negara ke sektor-sektor yang dianggap penting untuk pertumbuhan ekonomi dan kesejahteraan masyarakat, seperti sektor pendidikan, kesehatan, dan infrastruktur.

Tujuan utama penerapan pajak adalah untuk menciptakan keadilan dan kesejahteraan sosial. Pajak yang adil dan efisien diharapkan dapat menciptakan masyarakat yang lebih sejahtera dan berkeadilan. Pajak juga diharapkan dapat mendorong pertumbuhan ekonomi yang berkelanjutan dan berwawasan lingkungan.

Prinsip-Prinsip Dasar Perpajakan

Sistem perpajakan yang baik harus didasarkan pada prinsip-prinsip dasar yang menjamin keadilan, efisiensi, dan kepastian hukum. Prinsip-prinsip ini merupakan landasan penting untuk membangun sistem perpajakan yang kredibel dan berkelanjutan.

- Keadilan: Prinsip keadilan dalam perpajakan mengacu pada pembagian beban pajak yang adil dan proporsional berdasarkan kemampuan masing-masing wajib pajak. Prinsip ini dikenal sebagai prinsip “ability to pay”. Semakin tinggi kemampuan seseorang untuk membayar pajak, maka semakin besar pula kewajiban pajaknya. Contohnya, penerapan tarif pajak progresif, di mana tarif pajak yang dikenakan semakin tinggi seiring dengan peningkatan penghasilan.

- Efisiensi: Prinsip efisiensi dalam perpajakan mengacu pada kemampuan sistem perpajakan untuk mengumpulkan pajak dengan biaya administrasi yang rendah dan tanpa menimbulkan distorsi yang signifikan terhadap kegiatan ekonomi. Sistem perpajakan yang efisien akan meminimalkan kebocoran pajak dan mendorong kepatuhan wajib pajak.

- Kepastian Hukum: Prinsip kepastian hukum dalam perpajakan mengacu pada kejelasan dan transparansi peraturan perpajakan, sehingga wajib pajak dapat dengan mudah memahami kewajiban dan hak-haknya. Kepastian hukum akan meminimalkan sengketa pajak dan meningkatkan kepercayaan wajib pajak terhadap sistem perpajakan.

Jenis-Jenis Pajak

Pajak dapat diklasifikasikan berdasarkan berbagai kriteria, seperti subjek pajak, objek pajak, dan dasar pengenaan pajak. Berikut ini beberapa jenis pajak yang umum dijumpai:

- Pajak Penghasilan (PPh): Pajak yang dikenakan atas penghasilan yang diperoleh wajib pajak, baik dari pekerjaan, usaha, maupun investasi. PPh dibagi menjadi dua jenis, yaitu PPh orang pribadi dan PPh badan.

- Pajak Pertambahan Nilai (PPN): Pajak yang dikenakan atas nilai tambah barang atau jasa yang diperdagangkan. PPN merupakan pajak tidak langsung, di mana beban pajak dibebankan kepada konsumen akhir melalui harga jual barang atau jasa.

- Pajak Bumi dan Bangunan (PBB): Pajak yang dikenakan atas kepemilikan tanah dan bangunan. PBB merupakan pajak daerah yang dikelola oleh pemerintah daerah.

- Pajak Cukai: Pajak yang dikenakan atas barang-barang tertentu yang dianggap memiliki dampak negatif terhadap kesehatan, lingkungan, atau sosial, seperti rokok, minuman keras, dan BBM. Tujuan pajak cukai adalah untuk mengurangi konsumsi barang-barang tersebut.

Pemungkas

Sejarah pajak mengajarkan kita bahwa sistem perpajakan tidak statis, melainkan terus berkembang seiring dengan dinamika masyarakat dan ekonomi. Tantangan seperti digitalisasi ekonomi, globalisasi, dan perubahan iklim mengharuskan kita untuk terus beradaptasi dan memodernisasi sistem perpajakan agar tetap relevan dan berkeadilan.