Menghitung PPh Pasal 29 mungkin tampak rumit, tetapi dengan pemahaman yang tepat, prosesnya bisa menjadi lebih mudah. PPh Pasal 29 merupakan pajak penghasilan yang dikenakan atas penghasilan tertentu, seperti gaji, usaha, dan jasa. Artikel ini akan membahas cara menghitung PPh Pasal 29 secara detail, mulai dari pengertian hingga contoh kasus.

Simak penjelasan lengkapnya, dan temukan langkah-langkah praktis untuk menghitung PPh Pasal 29 dengan benar. Artikel ini akan membantu Anda memahami kewajiban pajak dan menghitung PPh Pasal 29 secara akurat.

Ketentuan Pengenaan PPh Pasal 29: Cara Menghitung Pph Pasal 29

PPh Pasal 29 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak dalam jangka waktu tertentu, baik dalam bentuk uang maupun bukan uang. Pajak ini dibayarkan sendiri oleh Wajib Pajak berdasarkan penghitungan yang dilakukan sendiri, tanpa melalui pemotongan oleh pemberi kerja atau pihak lain.

Dasar Hukum Pengenaan PPh Pasal 29

Dasar hukum pengenaan PPh Pasal 29 diatur dalam Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 7 Tahun 2021. Pasal 29 UU PPh tersebut mengatur tentang PPh yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak dalam jangka waktu tertentu, baik dalam bentuk uang maupun bukan uang.

Tarif PPh Pasal 29

Tarif PPh Pasal 29 saat ini ditetapkan berdasarkan ketentuan dalam Pasal 17 UU PPh. Tarif PPh Pasal 29 dibedakan berdasarkan penghasilan neto Wajib Pajak, yaitu:

- Penghasilan neto sampai dengan Rp 50.000.000: 5%

- Penghasilan neto lebih dari Rp 50.000.000 sampai dengan Rp 250.000.000: 15%

- Penghasilan neto lebih dari Rp 250.000.000 sampai dengan Rp 500.000.000: 25%

- Penghasilan neto lebih dari Rp 500.000.000: 30%

Batasan Penghasilan yang Dikenakan PPh Pasal 29, Cara menghitung pph pasal 29

PPh Pasal 29 dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak dalam jangka waktu tertentu, baik dalam bentuk uang maupun bukan uang. Penghasilan tersebut meliputi:

- Gaji, upah, honorarium, dan tunjangan

- Penghasilan dari usaha, seperti penjualan barang atau jasa

- Penghasilan dari investasi, seperti bunga deposito, dividen, dan royalti

- Penghasilan dari pekerjaan bebas, seperti jasa konsultan, jasa pengacara, dan jasa desain

- Penghasilan lainnya yang diterima atau diperoleh Wajib Pajak, seperti hadiah, warisan, dan hibah

Namun, perlu diingat bahwa tidak semua jenis penghasilan dikenakan PPh Pasal 29. Beberapa penghasilan dikecualikan dari pengenaan PPh Pasal 29, seperti:

- Penghasilan yang sudah dikenakan PPh final, seperti bunga tabungan dan deposito yang sudah dipotong PPh final sebesar 20%

- Penghasilan yang dibebaskan dari PPh, seperti beasiswa pendidikan dan bantuan sosial

Contoh Kasus

Untuk memperjelas pemahaman tentang cara menghitung PPh Pasal 29, mari kita bahas contoh kasus perhitungan PPh Pasal 29 untuk penghasilan berupa usaha.

Contoh Kasus Perhitungan PPh Pasal 29

Misalkan, seorang pengusaha memiliki usaha toko kelontong dengan penghasilan bruto sebesar Rp100.000.000,- selama satu tahun. Pengusaha tersebut memiliki biaya usaha sebesar Rp60.000.000,- dan biaya lain-lain sebesar Rp10.000.000,-. Berikut langkah-langkah perhitungan PPh Pasal 29 untuk kasus ini:

Langkah Perhitungan PPh Pasal 29

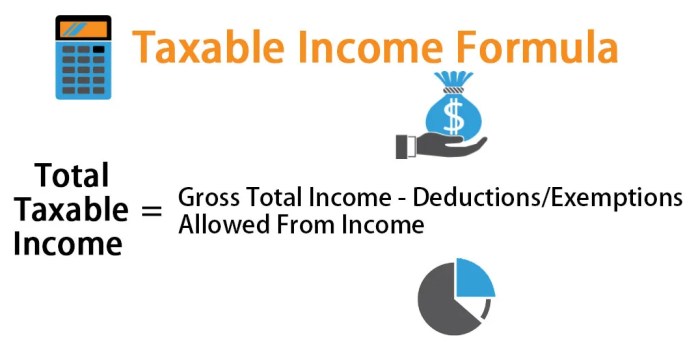

Perhitungan PPh Pasal 29 dilakukan dengan beberapa langkah, yaitu:

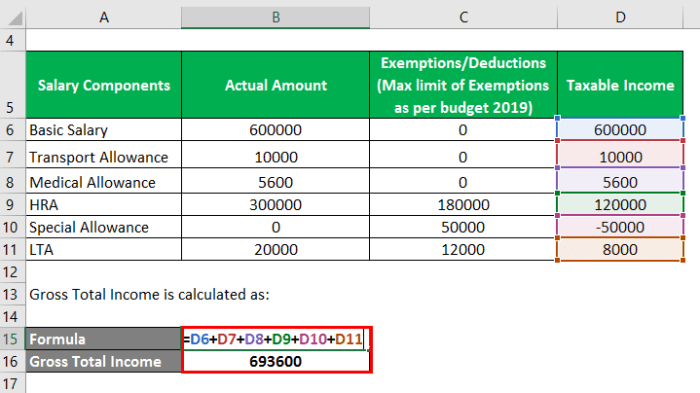

- Menghitung Penghasilan Neto

- Menghitung PPh Terutang

Penghasilan neto dihitung dengan mengurangi penghasilan bruto dengan biaya usaha dan biaya lain-lain.

Penghasilan Neto = Penghasilan Bruto – Biaya Usaha – Biaya Lain-lain

Dalam contoh kasus ini, penghasilan neto adalah:

Penghasilan Neto = Rp100.000.000,- – Rp60.000.000,- – Rp10.000.000,- = Rp30.000.000,-

PPh terutang dihitung dengan mengalikan penghasilan neto dengan tarif PPh Pasal 29 yang berlaku.

PPh Terutang = Penghasilan Neto x Tarif PPh Pasal 29

Tarif PPh Pasal 29 untuk penghasilan neto di atas Rp50.000.000,- adalah 25%. Dalam contoh kasus ini, PPh terutang adalah:

PPh Terutang = Rp30.000.000,- x 25% = Rp7.500.000,-

Tabel Perhitungan PPh Pasal 29

| Data | Keterangan | Nilai |

|---|---|---|

| Penghasilan Bruto | Penghasilan sebelum dikurangi biaya | Rp100.000.000,- |

| Biaya Usaha | Biaya yang dikeluarkan untuk menjalankan usaha | Rp60.000.000,- |

| Biaya Lain-lain | Biaya selain biaya usaha | Rp10.000.000,- |

| Penghasilan Neto | Penghasilan setelah dikurangi biaya | Rp30.000.000,- |

| Tarif PPh Pasal 29 | Tarif PPh yang berlaku untuk penghasilan neto | 25% |

| PPh Terutang | Pajak yang harus dibayarkan | Rp7.500.000,- |

Ringkasan Terakhir

Dengan memahami dasar hukum, tarif, dan cara menghitung PPh Pasal 29, Anda dapat memenuhi kewajiban pajak dengan tepat. Pastikan untuk selalu mengikuti peraturan perpajakan yang berlaku dan konsultasikan dengan ahli jika diperlukan. Dengan pengetahuan yang tepat, Anda dapat meminimalkan risiko sanksi dan menjalankan kewajiban perpajakan dengan lancar.